Как Находить Выгодные Тендеры: Полное Руководство

Мечтаете о новых заказах? Узнайте, как найти выгодные **тендеры**, подготовить заявку и обойти конкурентов! Все секреты успешного участия здесь!

Тендеры представляют собой отличную возможность для расширения бизнеса‚ получения новых заказов и увеличения прибыли. Однако‚ чтобы успешно участвовать в тендерах‚ необходимо знать‚ где и как их искать‚ какие документы подготовить и как правильно оформить заявку. Процесс поиска тендеров может показаться сложным на первый взгляд‚ но с правильным подходом и использованием современных инструментов‚ он становится вполне управляемым и эффективным. Эта статья предоставит вам исчерпывающую информацию о том‚ как находить выгодные тендеры и успешно участвовать в них‚ увеличивая шансы на победу и развитие вашего бизнеса.

Понимание Сути Тендеров

Прежде чем приступать к поиску тендеров‚ важно понимать‚ что они собой представляют. Тендер‚ или конкурс‚ – это конкурентная процедура выбора поставщика товаров‚ работ или услуг для государственных или коммерческих организаций. Организатор тендера объявляет о своих потребностях и приглашает потенциальных поставщиков предложить свои условия. Победителем становится участник‚ предложивший наиболее выгодные условия‚ соответствующие требованиям заказчика. Понимание этих основных принципов поможет вам более эффективно ориентироваться в процессе поиска и участия в тендерах.

Виды Тендеров

Тендеры бывают разных видов‚ в зависимости от организатора и условий проведения. Основные виды:

- Государственные тендеры: Проводятся государственными органами и учреждениями. Информация о них публикуется на специальных государственных порталах.

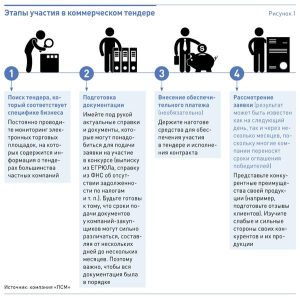

- Коммерческие тендеры: Организуются коммерческими компаниями для выбора поставщиков. Информация о них может размещаться на сайтах компаний‚ специализированных площадках или в СМИ.

- Открытые тендеры: Доступны для участия всем желающим‚ отвечающим требованиям заказчика.

- Закрытые тендеры: Приглашения к участию рассылаются ограниченному кругу компаний‚ отобранных заказчиком.

Где Искать Тендеры: Эффективные Инструменты и Площадки

Существует множество ресурсов‚ где можно найти информацию о тендерах. Выбор подходящего инструмента зависит от ваших потребностей и специфики бизнеса. Рассмотрим наиболее популярные и эффективные способы поиска.

Государственные Порталы

Для поиска государственных тендеров необходимо использовать официальные государственные порталы. В России это‚ прежде всего‚ сайт госзакупок zakupki.gov.ru. На этом портале публикуется вся информация о государственных закупках‚ проводимых в соответствии с Федеральными законами №44-ФЗ и №223-ФЗ. Поиск на портале можно осуществлять по ключевым словам‚ региону‚ организатору и другим параметрам. Важно регулярно проверять портал на наличие новых объявлений‚ соответствующих вашему профилю.

Коммерческие Площадки

Коммерческие тендеры часто публикуются на специализированных коммерческих площадках. Эти площадки агрегируют информацию о тендерах‚ проводимых различными компаниями. Примеры таких площадок: B2B-Center‚ Fabrikant‚ ЭТП ГПБ. Использование коммерческих площадок позволяет существенно сэкономить время на поиске и отслеживании новых тендеров.

Агрегаторы Тендеров

Агрегаторы тендеров собирают информацию о тендерах с различных источников‚ включая государственные порталы‚ коммерческие площадки и сайты компаний. Они предоставляют удобный интерфейс для поиска и фильтрации тендеров. Примеры агрегаторов: Tenderplan‚ Seldon.Basis‚ Контур.Закупки. Агрегаторы позволяют получить доступ к широкому спектру тендерных предложений из одного источника.

Сайты Компаний

Некоторые компании публикуют информацию о своих тендерах непосредственно на своих сайтах. Если вы заинтересованы в сотрудничестве с определенной компанией‚ стоит регулярно проверять ее сайт на наличие новых объявлений о тендерах. Этот способ поиска может быть особенно эффективным‚ если вы уже имеете опыт работы с данной компанией или предлагаете уникальные продукты или услуги.

Социальные Сети и Профессиональные Сообщества

В социальных сетях и профессиональных сообществах часто публикуется информация о тендерах‚ особенно в узкоспециализированных областях. Подпишитесь на группы и страницы‚ посвященные вашей отрасли‚ и следите за обновлениями. Этот способ поиска может быть полезным для нахождения тендеров‚ не опубликованных на официальных площадках.

Как Правильно Искать Тендеры: Ключевые Параметры и Фильтры

Чтобы поиск тендеров был эффективным‚ необходимо правильно использовать параметры поиска и фильтры. Это позволит вам отсеять нерелевантные предложения и сосредоточиться на тех‚ которые соответствуют вашим возможностям и потребностям.

Ключевые Слова

Используйте ключевые слова‚ отражающие специфику вашей деятельности. Чем точнее ключевые слова‚ тем более релевантные результаты вы получите. Например‚ если вы занимаетесь строительством‚ используйте ключевые слова «строительство»‚ «ремонт»‚ «отделочные работы»‚ «проектирование» и т.д. Экспериментируйте с различными комбинациями ключевых слов‚ чтобы найти наиболее подходящие варианты.

Регион

Укажите регион‚ в котором вы готовы выполнять работы или оказывать услуги. Это позволит вам отсеять тендеры‚ проводимые в других регионах. Если вы работаете по всей стране‚ можно не указывать регион‚ но это увеличит количество результатов поиска и потребует больше времени на их анализ.

Организатор

Если вы заинтересованы в участии в тендерах‚ проводимых определенными организациями‚ укажите их в параметрах поиска. Это позволит вам сосредоточиться на тендерах‚ которые соответствуют вашим стратегическим целям. Например‚ если вы хотите работать с государственными заказчиками‚ укажите в параметрах поиска государственные органы и учреждения.

Сумма Контракта

Укажите минимальную и максимальную сумму контракта‚ в которой вы заинтересованы. Это позволит вам отсеять тендеры‚ которые не соответствуют вашим финансовым возможностям. Если вы только начинаете участвовать в тендерах‚ рекомендуется выбирать тендеры с небольшой суммой контракта‚ чтобы набраться опыта и избежать больших рисков.

Дата Окончания Подачи Заявок

Обратите внимание на дату окончания подачи заявок. Убедитесь‚ что у вас достаточно времени для подготовки и подачи заявки. Не стоит браться за тендеры‚ до окончания срока подачи заявок по которым осталось несколько дней‚ если вы не уверены‚ что сможете подготовить качественную заявку в срок.

Анализ Тендерной Документации: Что Важно Учитывать

После того‚ как вы нашли тендер‚ который вас заинтересовал‚ необходимо внимательно изучить тендерную документацию. Это позволит вам оценить свои шансы на победу и подготовить качественную заявку‚ соответствующую требованиям заказчика.

Требования к Участникам

Внимательно изучите требования к участникам тендера. Убедитесь‚ что ваша компания соответствует всем требованиям‚ включая наличие необходимых лицензий‚ допусков и сертификатов. Если вы не соответствуете требованиям‚ участие в тендере не имеет смысла.

Техническое Задание

Тщательно изучите техническое задание. Убедитесь‚ что вы понимаете‚ какие товары‚ работы или услуги требуются заказчику. Если у вас есть вопросы по техническому заданию‚ не стесняйтесь задавать их организатору тендера. Четкое понимание технического задания – залог успешной подготовки заявки.

Критерии Оценки

Изучите критерии оценки заявок. Определите‚ какие факторы будут учитываться при выборе победителя. Критерии оценки могут включать цену‚ качество‚ опыт работы‚ сроки выполнения и другие параметры. Сосредоточьтесь на тех факторах‚ по которым ваша компания имеет преимущество.

Форма Заявки

Внимательно изучите форму заявки. Убедитесь‚ что вы понимаете‚ какие документы необходимо предоставить и как их оформить. Неправильно оформленная заявка может быть отклонена. Следуйте инструкциям организатора тендера и не допускайте ошибок.

Сроки

Обратите внимание на сроки выполнения работ или оказания услуг. Убедитесь‚ что вы сможете выполнить заказ в установленные сроки. Не стоит браться за тендеры‚ если вы не уверены‚ что сможете выполнить заказ вовремя.

Подготовка Заявки на Участие в Тендере: Шаг за Шагом

Подготовка заявки на участие в тендере – ответственный этап‚ от которого во многом зависит ваш успех. Заявка должна быть полной‚ точной и соответствовать требованиям заказчика.

Сбор Необходимых Документов

Соберите все необходимые документы‚ включая учредительные документы‚ лицензии‚ допуски‚ сертификаты‚ отзывы клиентов и другие документы‚ подтверждающие вашу квалификацию и опыт работы. Убедитесь‚ что все документы актуальны и действительны.

Подготовка Технического Предложения

Подготовьте техническое предложение‚ в котором подробно опишите‚ как вы планируете выполнить заказ. Укажите используемые технологии‚ материалы‚ оборудование и другие ресурсы. Обоснуйте‚ почему ваше предложение является лучшим решением для заказчика. Старайтесь представить информацию в наглядной и понятной форме.

Расчет Цены

Рассчитайте цену‚ которую вы предлагаете за выполнение заказа. Цена должна быть конкурентоспособной и обоснованной. Учитывайте все затраты‚ включая стоимость материалов‚ оборудования‚ рабочей силы‚ транспортные расходы и налоги. Не занижайте цену‚ чтобы не работать в убыток.

Оформление Заявки

Оформите заявку в соответствии с требованиями организатора тендера. Заполните все необходимые поля‚ приложите все необходимые документы и проверьте заявку на наличие ошибок. Убедитесь‚ что заявка оформлена аккуратно и профессионально.

Подача Заявки

Подайте заявку в установленные сроки. Способ подачи заявки может быть различным‚ в зависимости от условий тендера. Это может быть электронная подача через портал госзакупок или коммерческую площадку‚ либо подача заявки в бумажном виде. Убедитесь‚ что вы подали заявку правильно и вовремя.

Участие в Тендере: Стратегии и Тактики

Участие в тендере – это не только подготовка и подача заявки‚ но и активное участие в процессе. Существуют различные стратегии и тактики‚ которые могут повысить ваши шансы на победу;

Участие в Переговорах

Если организатор тендера проводит переговоры с участниками‚ обязательно примите в них участие. Переговоры – это возможность представить свою компанию‚ ответить на вопросы заказчика и уточнить детали заказа. Будьте готовы к компромиссам и ищите взаимовыгодные решения;

Оценка Конкурентов

По возможности‚ оцените своих конкурентов. Узнайте‚ кто еще участвует в тендере‚ какие у них сильные и слабые стороны. Это позволит вам скорректировать свою стратегию и предложить заказчику более выгодные условия.

Предложение Уникальных Преимуществ

Предложите заказчику уникальные преимущества‚ которые отличают вашу компанию от конкурентов. Это может быть более высокое качество‚ более короткие сроки выполнения‚ более низкая цена или дополнительные услуги. Покажите‚ что ваша компания является лучшим выбором для заказчика.

Поддержание Связи с Заказчиком

Поддерживайте связь с заказчиком после подачи заявки. Отвечайте на его вопросы‚ предоставляйте дополнительную информацию и проявляйте заинтересованность в проекте. Это покажет заказчику‚ что вы серьезно настроены на победу.

Победа в тендере – это только начало. После победы необходимо заключить контракт и выполнить все обязательства‚ предусмотренные контрактом.

Внимательно изучите проект контракта‚ предложенный заказчиком. Убедитесь‚ что все условия контракта соответствуют вашим договоренностям. Если у вас есть замечания или предложения‚ обсудите их с заказчиком. После согласования всех условий подпишите контракт.

Выполнение Обязательств

Выполните все обязательства‚ предусмотренные контрактом‚ в установленные сроки. Соблюдайте требования к качеству‚ безопасности и другим параметрам. Поддерживайте связь с заказчиком и оперативно решайте возникающие вопросы. Успешное выполнение контракта – залог долгосрочного сотрудничества.

Документооборот

Обеспечьте правильный документооборот. Ведение точной и своевременной документации поможет избежать споров и разногласий с заказчиком. Храните все документы‚ связанные с контрактом‚ в течение установленного срока.

Анализ Результатов

После выполнения контракта проведите анализ результатов. Оцените‚ насколько успешным было ваше участие в тендере‚ какие выводы можно сделать на будущее. Учитывайте полученный опыт при участии в следующих тендерах.

Ошибки‚ Которых Следует Избегать При Участии в Тендерах

Участие в тендерах может быть сложным и конкурентным процессом. Чтобы увеличить свои шансы на успех‚ важно избегать распространенных ошибок‚ которые могут привести к отклонению заявки или проигрышу в конкурсе.

- Недостаточное изучение тендерной документации: Прежде чем подавать заявку‚ убедитесь‚ что вы полностью понимаете требования заказчика‚ критерии оценки и условия контракта.

- Несоблюдение сроков: Своевременная подача заявки – критически важный фактор. Не откладывайте подготовку на последний момент и убедитесь‚ что заявка подана до установленного срока.

- Неправильное оформление заявки: Заявка должна быть оформлена в соответствии с требованиями заказчика. Не допускайте ошибок и опечаток‚ используйте правильные формы и шаблоны.

- Необоснованная цена: Цена должна быть конкурентоспособной‚ но в то же время обоснованной. Не занижайте цену‚ чтобы не работать в убыток‚ и не завышайте ее‚ чтобы не проиграть конкурентам.

- Недостаточная квалификация: Убедитесь‚ что ваша компания обладает необходимыми ресурсами‚ опытом и квалификацией для выполнения заказа; Не беритесь за тендеры‚ которые вам не по силам.

Поиск и участие в тендерах – это важный инструмент для развития бизнеса. Успешное участие в тендерах требует знаний‚ опыта и тщательной подготовки. Следуя рекомендациям‚ изложенным в этой статье‚ вы сможете эффективно искать выгодные тендеры‚ готовить качественные заявки и увеличивать свои шансы на победу. Помните‚ что постоянное совершенствование и анализ результатов помогут вам стать успешным участником тендерных процедур и достичь новых высот в своем бизнесе. Не бойтесь пробовать и экспериментировать‚ и ваш труд обязательно будет вознагражден.

Описание: Узнайте‚ как эффективно искать **тендеры как их искать**‚ находить выгодные предложения и успешно участвовать в тендерных процедурах для развития вашего бизнеса.