Ипотека в Райффайзен Банке: Обзор программ, условия и советы

Хотите свою квартиру? Узнайте все об ипотеке от Райффайзен Банка! Процентные ставки, условия, подводные камни – разберем все по полочкам, чтобы ваша мечта стала реальностью!

Ипотека – это серьезный шаг, требующий тщательного анализа и взвешенного решения․ Выбор подходящего банка и ипотечной программы играет ключевую роль в успешном приобретении жилья․ Райффайзен Банк, один из ведущих финансовых институтов России, предлагает широкий спектр ипотечных продуктов, адаптированных под различные потребности и финансовые возможности заемщиков․ В этой статье мы подробно рассмотрим ипотечные программы Райффайзен Банка, их преимущества и недостатки, процесс оформления ипотеки, а также дадим полезные советы, которые помогут вам принять обоснованное решение․

Преимущества Ипотеки в Райффайзен Банке

Райффайзен Банк зарекомендовал себя как надежный партнер в сфере ипотечного кредитования․ Его ипотечные программы обладают рядом преимуществ, которые делают их привлекательными для потенциальных заемщиков:

- Широкий выбор ипотечных программ: Райффайзен Банк предлагает различные ипотечные программы, включая ипотеку на новостройки, вторичное жилье, рефинансирование ипотеки и другие․

- Конкурентные процентные ставки: Банк предлагает конкурентные процентные ставки по ипотечным кредитам, что позволяет заемщикам сэкономить на выплатах в долгосрочной перспективе․

- Гибкие условия кредитования: Райффайзен Банк предлагает гибкие условия кредитования, такие как возможность выбора срока кредита, размера первоначального взноса и типа процентной ставки․

- Удобный процесс оформления: Банк предоставляет удобный процесс оформления ипотеки, включая онлайн-заявку, консультации специалистов и быстрое рассмотрение документов․

- Дополнительные услуги и программы: Райффайзен Банк предлагает дополнительные услуги и программы, такие как страхование ипотеки, юридическое сопровождение сделки и другие․

Виды Ипотечных Программ Райффайзен Банка

Райффайзен Банк предлагает разнообразные ипотечные программы, разработанные для удовлетворения различных потребностей заемщиков․ Рассмотрим основные из них:

Ипотека на Новостройки

Эта программа предназначена для приобретения квартир в новостройках․ Райффайзен Банк сотрудничает с ведущими застройщиками, предлагая выгодные условия кредитования на покупку жилья в аккредитованных новостройках․ Программа позволяет приобрести жилье на этапе строительства, что часто бывает более выгодным с точки зрения цены․

Ипотека на Вторичное Жилье

Эта программа предназначена для приобретения квартир, домов и другой недвижимости на вторичном рынке․ Райффайзен Банк предлагает конкурентные процентные ставки и гибкие условия кредитования на покупку готового жилья․

Рефинансирование Ипотеки

Эта программа позволяет перевести ипотечный кредит из другого банка в Райффайзен Банк на более выгодных условиях․ Рефинансирование может помочь снизить процентную ставку, уменьшить ежемесячный платеж или изменить срок кредита․

Ипотека с Государственной Поддержкой

Эта программа предоставляется с участием государства и предлагает льготные условия кредитования для определенных категорий граждан, таких как семьи с детьми, молодые специалисты и другие․ Условия программы могут меняться в зависимости от государственных программ поддержки․

Ипотека для Индивидуальных Предпринимателей

Эта программа предназначена для индивидуальных предпринимателей, желающих приобрести жилье․ Райффайзен Банк предлагает специальные условия кредитования для ИП, учитывая особенности их бизнеса и доходов․

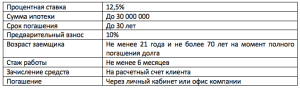

Требования к Заемщикам

Для получения ипотечного кредита в Райффайзен Банке необходимо соответствовать определенным требованиям․ Основные требования к заемщикам включают:

- Возраст: Обычно от 21 до 65 лет на момент погашения кредита․

- Гражданство: Гражданство Российской Федерации․

- Трудоустройство: Наличие постоянного места работы и стабильного дохода․

- Стаж работы: Обычно не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа․

- Кредитная история: Положительная кредитная история․

- Первоначальный взнос: Обычно от 10% до 20% от стоимости жилья․

Необходимые Документы

Для оформления ипотечного кредита в Райффайзен Банке необходимо предоставить определенный пакет документов․ Обычно требуются следующие документы:

- Заявление на получение ипотечного кредита․

- Паспорт гражданина Российской Федерации․

- СНИЛС․

- Документы, подтверждающие трудоустройство и доход (справка 2-НДФЛ, копия трудовой книжки)․

- Документы на приобретаемую недвижимость (договор купли-продажи, выписка из ЕГРН)․

- Документы, подтверждающие наличие первоначального взноса․

- Другие документы по требованию банка․

Процесс Оформления Ипотеки

Процесс оформления ипотеки в Райффайзен Банке обычно включает следующие этапы:

- Подача заявки: Заполните онлайн-заявку на сайте банка или обратитесь в отделение банка для консультации и подачи заявки․

- Рассмотрение заявки: Банк рассматривает вашу заявку и проверяет предоставленные документы․

- Одобрение кредита: В случае одобрения кредита банк уведомляет вас о сумме, процентной ставке и других условиях кредитования․

- Выбор недвижимости: Вы выбираете недвижимость, соответствующую требованиям банка․

- Оценка недвижимости: Банк проводит оценку выбранной недвижимости для определения ее рыночной стоимости․

- Регистрация сделки: Сделка регистрируется в Росреестре․

- Выдача кредита: Банк перечисляет денежные средства продавцу недвижимости․

Как Снизить Процентную Ставку по Ипотеке

Существует несколько способов снизить процентную ставку по ипотеке в Райффайзен Банке:

- Увеличение первоначального взноса: Чем больше первоначальный взнос, тем ниже процентная ставка․

- Страхование жизни и здоровья: Оформление страхования жизни и здоровья может снизить процентную ставку․

- Подтверждение высокого дохода: Предоставление документов, подтверждающих высокий доход, может улучшить условия кредитования․

- Участие в программах государственной поддержки: Участие в программах государственной поддержки может предоставить льготные условия кредитования․

- Использование зарплатного проекта: Если вы являетесь клиентом Райффайзен Банка и получаете зарплату на карту банка, вам могут быть предложены более выгодные условия кредитования․

Риски, Связанные с Ипотекой

Прежде чем брать ипотечный кредит, важно осознавать риски, связанные с этим финансовым обязательством:

- Потеря работы: В случае потери работы могут возникнуть трудности с выплатой ипотечного кредита․

- Снижение дохода: Снижение дохода может также затруднить выплату ипотечного кредита․

- Изменение процентных ставок: Изменение процентных ставок по ипотеке с плавающей ставкой может привести к увеличению ежемесячных платежей․

- Снижение стоимости недвижимости: Снижение стоимости недвижимости может привести к тому, что сумма кредита превысит стоимость жилья․

- Финансовые трудности: Непредвиденные финансовые трудности могут затруднить выплату ипотечного кредита․

Советы по Выбору Ипотечной Программы

При выборе ипотечной программы в Райффайзен Банке рекомендуется учитывать следующие факторы:

- Ваши финансовые возможности: Оцените свой доход и расходы, чтобы определить, какую сумму кредита вы сможете ежемесячно выплачивать․

- Ваши потребности: Определите, какой тип недвижимости вам нужен (новостройка, вторичное жилье, дом)․

- Сравните различные ипотечные программы: Сравните процентные ставки, условия кредитования и дополнительные услуги различных ипотечных программ․

- Проконсультируйтесь со специалистом: Обратитесь к специалисту Райффайзен Банка для получения консультации и помощи в выборе подходящей ипотечной программы․

- Внимательно изучите договор: Перед подписанием договора внимательно изучите все условия кредитования, включая процентную ставку, срок кредита, размер ежемесячного платежа и штрафные санкции за просрочку платежей․

Альтернативные Варианты Приобретения Жилья

Помимо ипотеки, существуют и другие варианты приобретения жилья:

- Накопление средств: Накопление средств на покупку жилья может быть более выгодным в долгосрочной перспективе, чем ипотека․

- Аренда жилья: Аренда жилья может быть более доступным вариантом, особенно для тех, кто не имеет достаточного дохода или первоначального взноса․

- Участие в жилищных кооперативах: Участие в жилищных кооперативах может предоставить возможность приобрести жилье по более низкой цене․

- Получение субсидий и грантов: Получение субсидий и грантов от государства или других организаций может помочь снизить стоимость жилья․

- Наследство: Получение наследства может решить жилищный вопрос․

В конечном счете, выбор способа приобретения жилья зависит от ваших финансовых возможностей, потребностей и личных предпочтений․ Важно тщательно взвесить все плюсы и минусы каждого варианта, прежде чем принимать решение․

Ипотека – это серьезное финансовое обязательство, требующее ответственного подхода․ Тщательно изучите все условия кредитования, оцените свои финансовые возможности и проконсультируйтесь со специалистом, прежде чем принимать решение․ Выбор правильной ипотечной программы и ответственное управление финансами помогут вам успешно приобрести жилье и избежать финансовых трудностей в будущем․ Помните, что ипотека – это не только возможность приобрести собственное жилье, но и ответственность перед банком и своей семьей․ Удачи в приобретении собственного дома!

Описание: Узнайте все об ипотеке Райффайзен банка: условия, программы, требования к заемщикам и процесс оформления․ Получите полезные советы по выбору выгодной ипотеки․