Источники выплаты в 3-НДФЛ: раскрываем карты

Выясним, как правильно показать налоговикам источник выплаты в 3-НДФЛ.

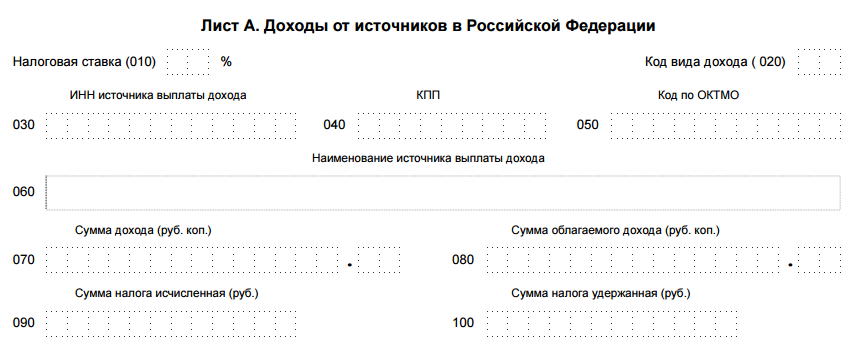

Если человеку по тем или иным причинам необходимо подать декларацию по форме 3-НДФЛ, это значит, что в ее специальном бланке нужно показать полученные доходы. Эта отчетность имеет два листа – А и Б. Их заполняют в зависимости от источника обогащения. Бывает и так, что требуется заполнить только один из указанных листов или сразу оба.

Так, источник выплаты в 3-НДФЛ указывают на Листе А, если средства, заработанные за год, были получены на территории Российской Федерации. Также этот лист заполняют те, кому необходимо получить положенный вычет по НДФЛ и вернуть налог за счет денег из казны.

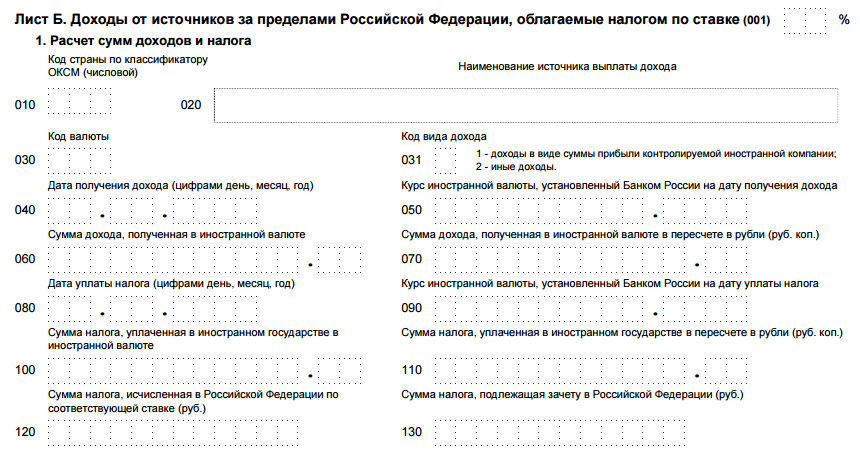

Если же источник средств находится за границей, то в этом случае декларацию заполняют на Листе Б.

Что касается самого источника поступлений, то под ним подразумевается любая компания, физическое лицо или предприниматель, от которого человек получил деньги, иные блага.

Что указать в отчетности

Независимо от того, где находится источник дохода – в России или за ее пределами, в заполняемом документе должны присутствовать следующие позиции:

- ИНН источника выплат;

- КПП (код причины постановки на учет), если речь идет о компании;

- код ОКТМО (Общероссийский классификатор территорий муниципальных образований);

- наименование источника выплаты в 3-НДФЛ. Если это компания, то необходимо указать ее полное название. Если же это был коммерсант или физическое лицо, то должны быть отмечены его Ф.И.О.

Бывают такие ситуации, когда некоторые из этих пунктов не могут быть отражены в итоговом документе по объективным причинам. Например, если вы сдаете какую-то недвижимость в аренду, то такая вещь, как КПП в этом случае просто отсутствует.

Чаще всего, декларацию заполняют с пропусками, если источником дохода выступает физическое лицо. В этом случае даже можно пропустить пункты «ИНН» и «Код ОКТМО». Вместо них надо просто поставить прочерки.

Но если источником дохода была какая-то компания, то есть юридическое лицо, то все пункты должны быть заполнены. Чтобы узнать необходимые данные, проще всего – попросить у этой организации свою стандартную справку 2-НДФЛ. Там должна быть указана вся нужная информация. Также см. «Камеральная проверка 3-НДФЛ».

Вот несколько примеров, каким может быть наименование источника в 3-НДФЛ за 2016 год:

- Продан автомобиль

В соответствующей графе документа пишут Ф.И.О. покупателя данного транспортного средства, налоговую ставку, код прибыли и вводят сумму по сделке. - Сделки с недвижимостью

Здесь отмечают код вида дохода. Если имущество находилось в собственности меньше трех лет, используют цифру «01». Обязательно наличие суммы дохода, количества удерживаемых в казну средств. - Продажа акций

Для выполнения всех необходимых расчетов и указания источника предназначен отдельный лист. В нем пишут размер прибыли, издержек по операциям РЕПО, сделкам займа, купонные расходы и другую информацию.

Заграничный доход

Если ваш источник выплаты в 3-НДФЛ находится за пределами Российской Федерации, то, как уже говорилось выше, заполняют Лист Б. Процедура – почти такая же. Есть только один небольшой нюанс. Помимо всех перечисленных пунктов, надо будет еще указать и код страны, в которой расположен ваш источник дохода. В этом поможет классификатор стран мира по версии отечественного Госстандарта (постановление от 14.12.2001 № 529-ст).

Скачать актуальный бланк декларации 3-НДФЛ за 2016 год с нашего сайта можно здесь.

Что такое источник выплат в 3-НДФЛ и как его вносить

Для получения налогового вычета физическим лицам необходимо заполнить декларацию . Однако претенденты на налоговую скидку часто не знают, что такое источник выплат в 3-НДФЛ, как правильно указать его реквизиты, а также каким образом оформлять другие ячейки листа А. Поскольку главным критерием для начисления вычета является отчет налогоплательщика о его прибыли, данная статья будет посвящена странице налоговой декларации, связанной с доходами заявителя.

- Программу для того, чтобы заполнить 3-НДФЛ, можно скачать, перейдя сюда.

- Пустой бланк 3-НДФЛ за 2017 год размещен тут.

- Образец налоговой декларации скачивайте по этой ссылке.

Источник выплат

Как известно, вычет может быть предоставлен только тем физическим лицам, которые имеют официальный заработок и отдают с него необходимые налоговые сборы, поскольку его начисление подразумевает возврат переплаченного НДФЛ. В связи с этим лист бланка декларации (лист А либо лист Б), который посвящен информации о доходах налогоплательщика, является обязательным для заполнения.

Следует отметить, что те физические лица, чьи источники прибыли находятся в России, должны вносить данные в лист с буквенным обозначением “ А ” , в противном случае — в лист, о тмеченный буквой “ Б ”.

Что это такое

Любое физическое или юридическое лицо, фирма, предприятие или другая организация, выплачивающая налогоплательщику доход, является источником его выплат. У одного и того же физического лица может быть несколько источников подобного рода. Однако один из них будет считаться основным — тот, который дает наибольший размер прибыли.

В форме 3-НДФЛ претендент на сокращение налогооблагаемой базы должен отобразить абсолютно все свои источники прибыли вместе с необходимыми реквизитами, для каждого из которых отведено отдельное место на листе А. Изначально данная страница разделена на три части, однако если физическому лицу нужно написать данные о большем количестве источников дохода, то все последующие источники следует перенести на новый лист.

Реквизиты

Для того чтобы лист формы 3-НДФЛ, посвященный доходам претендента на возмещение подоходного налога, считался полностью оформленным, в нем нужно обязательно прописать следующие реквизиты всех источников выплат :

- Идентификационный номер. Каждо му физическому либо юридическому лицу, являющемуся налогоплательщиком, присваивается специальный числовой код, как правило, состоящий из десяти либо двенадцати символов (две первые цифры данной комбинации — это код региона). В листе А идентификационный номер организации, приносящей доход заявителю, нужно указывать в поле 030.

- Наименование. Также претенденту на налоговую компенсацию в документе потребуется отметить название источника прибыли, фигурирующее во всех остальных деловых бумагах. Иначе говоря, это наименование предприятия. Однако если источником дохода служит не фирма, а физическое лицо, то в соответствующем поле формы 3-НДФЛ (060) следует указывать его фамилию, имя и отчество.

КПП. Данное сокращение расшифровывается следующим образом :“ К ”- код, “ П ” — причины , “ П ” — постановки на учет налогоплательщика, в роли которого в данном случае выступает организация. Этот код вносится в ячейки листа А под номером 040 и является неким дополнением к идентификационному номеру. Как правило, предприятие стоит на учете одновременно в нескольких налоговых инспекциях, и поэтому ему присваивается еще один код (КПП).

ОКТМО. Для увеличения скорости обработки сведений статистического характера был введен код по ОКТМО (“ О бщероссийскому к лассификатору т ерриторий м униципальных о бразований ” ). То есть налоговый инспектор с помощью данного кода сможет найти указанную в листе декларации фирму достаточно быстро. Вписывать цифровой шифр по ОКТМО нужно в поле под номером 050, а узнать его можно либо с помощь ю специально предназначенного справочника, либо на сайте, вмещающем в себя базу кодов подобного характера.

Наименование

Как уже говорилось, наименование источника выплаты — это один из обязательных и самых важных параметров, который должен присутствовать в листе А. В связи с этим предлагаем разобраться с тем, согласно каким правилам нужно указывать наименование:

Это должно быть официальное название. Перед тем как писать наименование, убедитесь в том, что именно оно зарегистрировано в документах. Зачастую налогоплательщики указывают сокращенное название, что является неприемлемым. В связи с этим для того, чтобы внести корректные данные, либо уточните их у работодателя, либо просто посмотрите, каким образом они указаны в других документах, имеющим отношение к этой организации.

Правила внесения. Если физическое лицо заполняет бланк 3-НДФЛ самостоятельно, а не в программном обеспечении, то ему следует учитывать тот факт, что все буквы должны быть русскими, печатными и большими. Как правило, помимо самого наименования нужно к нему написать еще определенную приставку, обозначающую статус предприятия ( например, ООО — общество с ограниченной ответственностью). После указания данной приставки необходимо сделать отступ и затем в кавычках прописывать уже само наименование источника прибыли.

Что еще нужно внести в лист А

Должное внимание стоит уделить так называемой “ шапке ” страницы, предназначенной для сведений о доходах физического лица. Вверху должен быть проставлен не только ее порядковый номер среди общего числа листов формы 3-НДФЛ, но и идентификационный код претендента на налоговую компенсацию, а также его Ф.И.О.

Помимо этого, в поле с числовым обозначением 010 нужно вписать точный размер налоговой ставки. Так как процедура уменьшения налогооблагаемой базы — это возмещение ранее уплаченного НДФЛ, который выплачивался заявителем в размере 13% от его прибыли, в этой ячейке проставляется цифра тринадцать.

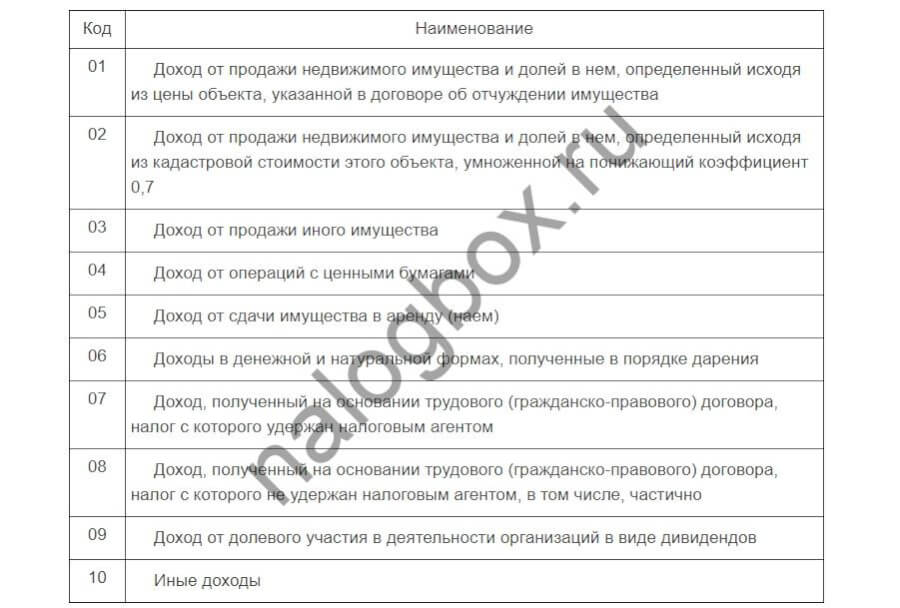

В поле 020 нужно написать код типа дохода, который зависит от ситуации. Например, если это доход, который налогоплательщик получил в результате продажи имущественного объекта, то используется код 01, если это прибыль, поступающая физическому лицу на основе трудового соглашения, — 06 (если был снят подоходный налог) или 07 (если не был).

Также претендент на налоговую компенсацию обязан отобразить сведения, касающиеся размера налогооблагаемой базы ( причем не только суммы, облагающейся налогами, но и суммы, которая не подлежит снятию НДФЛ ).

Внимание! Заявителям на вычет, которые не знают или сомневаются в некоторых данных, рекомендуем проконсультироваться по вопросам, вызвавшим затруднение, с налоговым инспектором.

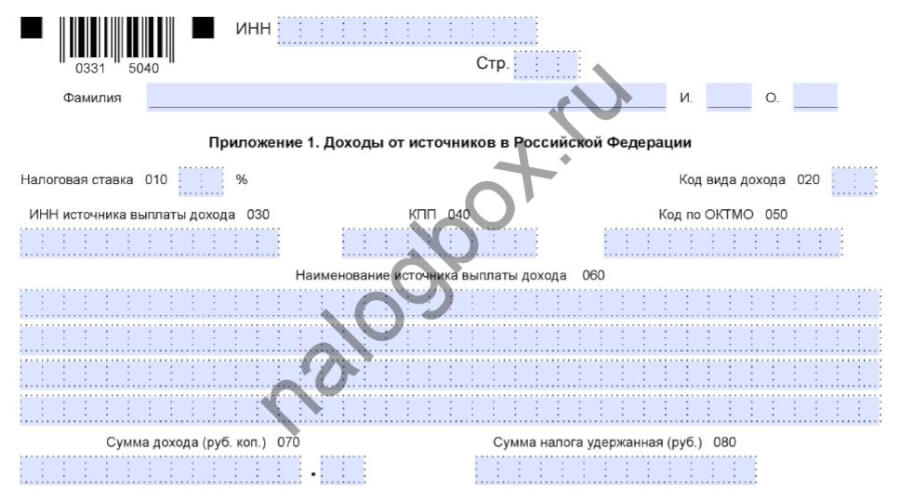

Как заполнить Приложение 1 в 3-НДФЛ: наименование источника выплат, сумма облагаемого дохода, КПП

Последнее обновление 2019-01-14 в 14:17

В статье расскажем, как правильно заполнять Приложение 1 налоговой декларации по новой форме, утв. Приказом ФНС от 03.10.2018 N ММВ-7-11/569@. Рассмотрим на примерах, что писать в графе источник выплат при заполнении 3-НДФЛ в самых распространенных ситуациях.

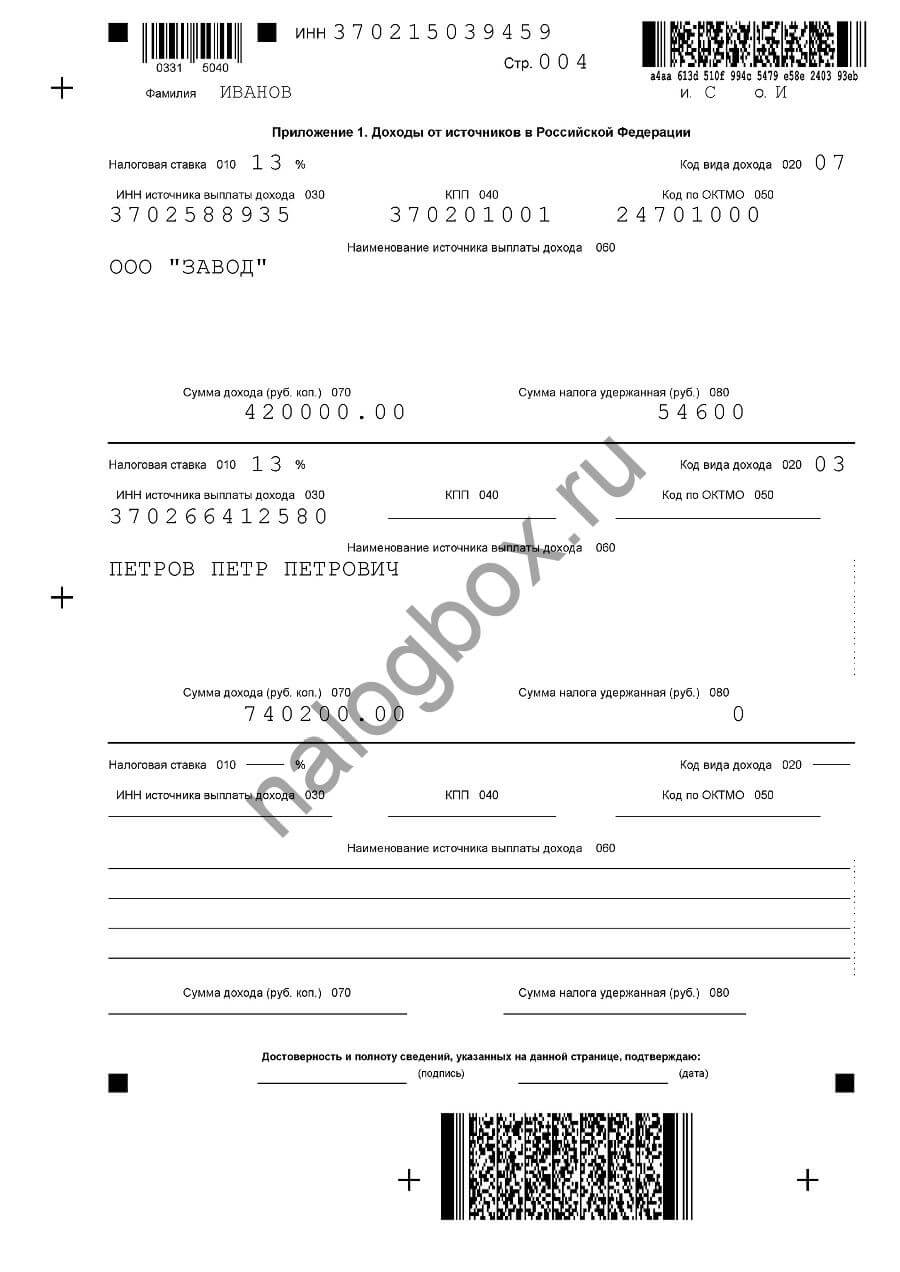

Образец и пример заполнения Приложения 1 в 3-НДФЛ

На этом листе заполняют сведения о доходах, полученных в России.

.

Важно!

Доходы от предпринимательской деятельности и частной практики в Приложении 1 не указываются. Для них выделено отдельное Приложение 3.

По каждому источнику выплаты на листе приложения заполняют отдельный блок. Если они не помещаются на одну страницу, в декларацию вкладывают еще один лист Приложения 1.

На лист заносят следующие сведения:

- наименование и реквизиты источника дохода;

- вид и размер полученного дохода;

- сумму удержанного НДФЛ;

- применяемую к этому виду дохода ставку НДФЛ.

Рассмотрим, как заполнить приложение, когда доходы поступают от юридического и физического лица.

Пример 1

.

Пример 2

Итого лист Приложения 1, заполненный по примерам 1-2, имеет следующий вид:

Образец декларации по приведенным примерам доступен для скачивания. Далее разберем подробнее некоторые поля, заполнение которых вызывает затруднения.

Что писать в «Наименование источника выплат» в декларации 3-НДФЛ

Источник выплат в 3-НФДЛ это наименование организации или ФИО физ. лица, от которых вы получили налогооблагаемый доход:

- заплату;

- деньги за проданную машину или квартиру;

- арендную плату и т.д.

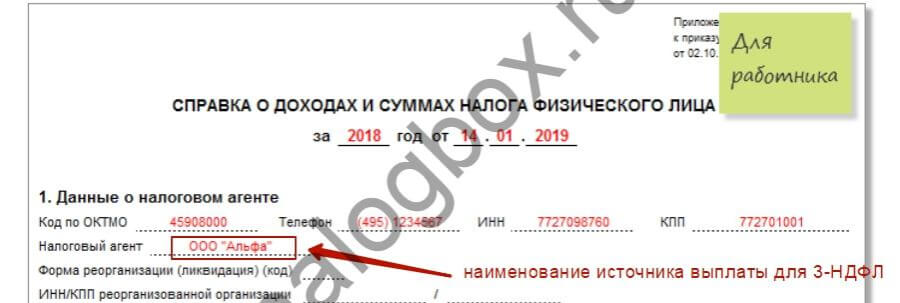

Если доходы получены под трудовому или иному договору от компании или ИП, такое лицо выступает по отношению к налогоплательщику в качестве налогового агента. Это значит, что по ст.226 НК, такой налоговый агент обязан самостоятельно перечислить с выплачиваемого дохода НДФЛ. Получателю дохода по его запросу выдается справка 2-НДФЛ.

В Приложении 1 наименование и другие реквизиты источника выплаты по доходам, полученным от налогового агента, берите из справки 2-НДФЛ:

.

Важно!

По каждому отчетному году берите отдельную справку 2-НДФЛ. Т.е. в декларации за 2018 г. отражаются только те доходы, которые были получены в 2018 г., не раньше.

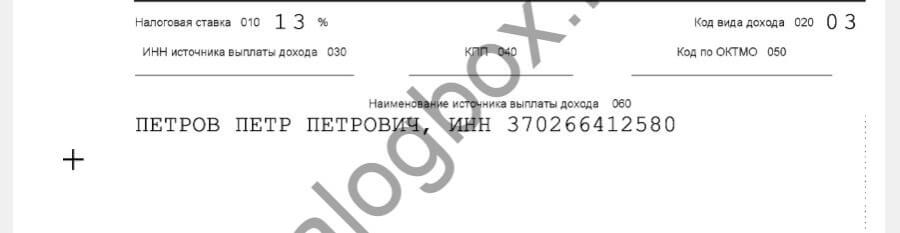

Если вы совершили сделку с физ. лицом, то в стр.060 приложения нужно написать его ФИО полностью. Например, указать в наименовании источника выплат в декларации 3-НДФЛ при продаже квартиры данные покупателя — Петров Петр Петрович.

Важно!

В исключительных случаях, если по имеющимся у вас документам невозможно однозначно указать данные физ. лица, правила разрешают указывать в поле 060 вид совершенной операции.

Пример 3

Обратите внимание, что при декларировании доходов за 2017 г. и ранее, нужно брать старую форму отчета. В ней наименование источника дохода указывается в строке 060 листа А 3-НДФЛ.

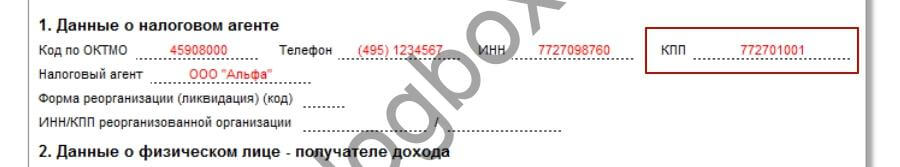

Что такое КПП в декларации 3-НДФЛ для физических лиц

Когда организация встает на налоговый учет, ей присваивается специальный код – КПП (код причины постановки на учет). Это один из обязательных реквизитов каждого юр. лица. Для КПП источника выплаты отведена строка 040 в 3-НДФЛ (прил.1).

Не нужно искать, где взять КПП источника выплаты дохода. Все данные уже есть в справке 2-НДФЛ:

Если вы работаете в филиале иногородней компании, обратите внимание, правильно ли ваш работодатель оформил 2-НДФЛ. В этом случае он должен указать КПП по месту нахождения обособленного подразделения.

Пример 4

Что писать в ИНН источника выплаты дохода в 3-НДФЛ

ИНН — это уникальный идентификационный номер, который присваивается как организациям, так и у обычным гражданам. У компаний он состоит из 10 цифр, а у физ. лиц — из 12. В Приложении 1 для ИНН отведено поле 030.

ИНН компании или ИП можно посмотреть в выданной справке 2-НДФЛ:

.

Важно!

Если заполнять 3-НДФЛ вручную, после указания ИНН юр. лица в оставшихся ячейках нужно поставить прочерки.

Обратите внимание, что если у физ. лица нет ИНН, правила позволяют не заполнять стр.030 (ставить прочерки). Также инструкцией по заполнению декларации допускается указывать номер ИНН физ.лица — источника выплаты в поле 060 (наименование).

Что значит облагаемая сумма дохода в декларации 3-НДФЛ и как ее посчитать

Узнать общую сумму дохода по каждому источнику очень просто:

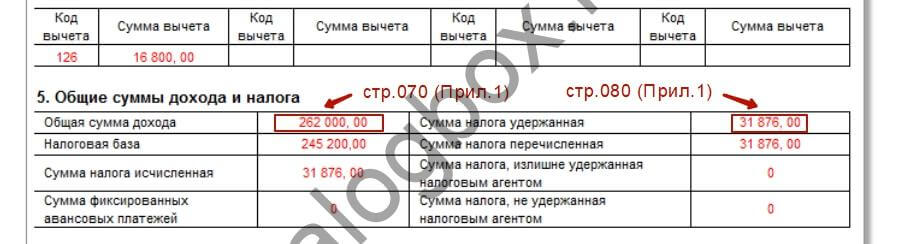

- она указывается в справке 2-НДФЛ в разделе 5 (так же, как и сумма удержанного НДФЛ);

- в случае с продажей имущества доход – это общая стоимость покупки по договору;

- при аренде имущества общим доходом является суммарная арендная плата.

Узнать облагаемую сумму дохода в декларации 3-НДФЛ для отчета за 2016-2017 гг. также можно в справке 2-НДФЛ (раздел 5) в строке «Налоговая база». Это сумма общего дохода, из которой работодатель уже вычел размер предоставленных им вычетов.

Итоги

- В Приложение 1 заносятся данные о полученных в РФ доходах и их источниках.

- Если при заполнении декларации 3-НДФЛ два источника дохода, данные по каждому из них прописываются в отдельном блоке приложения.

- При указании доходов, полученных от налогового агента, все нужные для заполнения сведения берут из справки 2-НДФЛ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(12 оценок, средняя: 4,50)

Наименование источника выплат в декларации 3-НДФЛ: что это

При получении доходов физическое лицо обязано отдать в налоговые органы особый документ – декларацию 3-НДФЛ. При подаче бланков требуется заполнить все нужные поля. Одной из главных строк при заполнении документа выступает источник выплат.

Понятие источника выплат

3-НДФЛ декларация подается при получении дохода или при обращении с целью перечисления социального вычета. Здесь в обязательном порядке следует указывать источник дохода. Гражданин должен правильно указать все имеющиеся данные. При заполнении человеком документов встает вопрос при указании графы — наименование источника выплат в 3-НДФЛ – что писать?

Источник выплат – это субъект, который выплатил гражданину доход. Субъектом может выступать:

- физическое лицо;

- предприниматель;

- организация.

В отношении организации нет исключений. Это может быть организация, зарегистрированная в России и за границей.

Таким образом, сдача 3-НДФЛ предусмотрена для физических лиц, которые должны отчитаться за определенный налоговый период. Их можно разделить на группы:

- индивидуальные предприниматели и лица, ведущие частную практику (адвокаты, нотариусы и др.);

- физические лица, являющиеся резидентами Российской Федерации и получившие доход не на территории страны;

- физические лица, доход которых получен от оказания разного рода услуг при условии заключения гражданско-правового вида;

- физические лица, желающие использовать свое право на предоставление налогового вычета.

Существуют определенные принципы внесения наименования в декларационный бланк:

- документация предусматривает разделение для источников выплат разной юрисдикции (отечественные или иностранные);

- при наличии множества источников в отчетном календарном периоде необходимо заполнять информацию о каждом;

- в случае подачи нулевого бланка, предполагающего отсутствие поступлений, эта графа не подлежит заполнению.

Будьте внимательны! Правильное написание этого поля обеспечивает быстрое принятие декларации.

Регулирование на законодательном уровне

Налоговый кодекс предусматривает установку размера налоговой ставки при учете поступлений. Поэтому точное заполнение документов обеспечит расчет верной ставки. Приказ ФНС от 24.12.2014 № ММВ-7-11/671 регламентирует особый вид бланка 3-НДФЛ. В 2016 году были изменены правила заполнения согласно Приказу ФНС № ММВ-7-11/552.

Отметка об источнике выплат служит основой для подсчета обязательств или размера вычета. Важны его характеристики и правовой статус.

Особенности заполнения декларации, если источник поступлений резидент РФ

При необходимости заполнения декларации человек должен отразить пришедшие поступления на специальных бланках. Отчетность содержит два листа – А и Б. они отличаются между собой тем, что лист А предусмотрен для источника выплат, зарегистрированного в зоне Российской Федерации. Заполнение листа Б требуется, если доходные средства поступили от источника, расположенного не в пределах РФ. Если гражданин претендует на возвращение налоговых удержаний по положенному вычету, то заполняется лист А.

Произвольное заполнение документов 3-НДФЛ не допускается вследствие того, что она они представляют собой бланки с регламентированной формой. Исходная информация об источнике выплат состоит из:

- Идентификационный номер налогоплательщика субъекта (ИНН);

- КПП юридического лица (если источником выплат оказывается физическое лицо или предприниматель, то данное поле не заполняется);

- Территориальный код ОКТМО;

- Наименование источника выплат.

Графа наименование источника выплат в декларации 3-НДФЛ – что это? Фактически, при поступлении средств от физического лица, требуется указывать полное имя человека (ФИО). В процессе, когда источником выступает юридическое лицо, следует прописать его название. Причем следует писать определенную приставку при обозначении организационного статуса. Между приставкой и названием предприятия ставится пробел. Название предприятия прописывается с кавычками.

Чтобы достоверно указать информацию о юридическом лице или предпринимателе, можно запросить справку 2-НДФЛ. Она отражает исчерпывающие сведения об организации или предпринимателе. ИНН юрлица указывается в графе, где стоит комбинация 030.

Графы заполняются полностью, если известны все данные об источнике выплат. Недоступность какой-либо информации предполагает, что поля можно не заполнять. Обычно все заполненные поля получаются тогда, когда ресурсом доходов является юридическое лицо.

Особенности заполнения декларации, если источник поступлений не резидент РФ

Если источником доходов будет субъект, находящийся за границей Российской Федерации, то происходит заполнение листа Б. Схема заполнения похожа на схему, где выплаты произведены от предприятия или физического лица отечественной юрисдикции. Но имеется определенное отличие, которое заключается в указании кода страны источника.

Для заполнения этой графы можно воспользоваться классификатором государств. Этот список был утвержден Госстандартом 14.12.2001 года, приняв соответствующее постановление. Скачать форму 3-НДФЛ можно здесь.

Примеры типичных ситуаций при подаче декларационного бланка по форме 3-НДФЛ

Возникновение ситуаций, предполагающих приход дохода физическому лицу, обуславливает декларирование по форме3-НДФЛ. Например, сдача недвижимости в аренду. Физическое лицо, предоставляя в аренду собственную недвижимость, получает доход. При указании источника дохода графу КПП заполнять не требуется.

Физическое лицо, являющееся ресурсом доходов, не может обладать кодом ОКТМО. Поэтому заполнять его не надо. А также можно пропустить пункт ИНН.

При ситуации, если продан автомобиль, которым гражданин владел менее трех лет, нужно задекларировать выплату. Источник выплат в 3-НДФЛ – что это в данном случае? Им является покупатель автомобиля. В соответствующей графе пишется фамилия, имя, отчество покупателя. Если покупателем выступает юридическое лицо, то в нужной графе указывается его наименование. При продаже автомобиля составляется договор купли-продажи, где указываются данные о покупателе. При отсутствии информации КПП и ОКТМО, можно попробовать поискать эти данные по интернету, используя номер ИНН.

В случае продажи акций покупателем может выступать юридическое лицо или гражданин. Применительно к этому указывается наименование источника дохода. Для таких ситуаций предусмотрен отдельный лист декларационного бланка, где прописываются нужные расчеты, и указывается источник дохода.

Итоги при неправильном заполнении документов

Бывают случаи, когда графа источника дохода заполнена неверно. При обращении в налоговую службу сотрудник налоговой может указать на неправильное заполнение, а также возможно позволит написать верное наименование. Но при грубом нарушении правил налогоплательщику может быть отказано в приеме бланка. Такие правила обоснованы соответствующими нормативными документами.

При заполнении декларации гражданин может воспользоваться помощью организаций, занимающихся предоставлением подобных услуг. Правильное заполнение формы бланка позволяет получить вычет или налоговую скидку.

Как указать источник дохода в 3 ндфл

Физлица, в чьи обязанности входит подача декларации по форме 3-НДФЛ (утв. Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@ ), должны отразить полученные в отчетном году доходы в Листе А и/или Листе Б, в зависимости от источника выплаты. Так, для декларирования облагаемых НДФЛ доходов, полученных от источника выплаты в РФ, предназначен Лист А, для доходов от источников за пределами РФ – Лист Б. Источник выплаты дохода – это организация, предприниматель или физлицо, выплатившие гражданину доход.

Кому еще нужно указать источник выплаты в 3-НДФЛ

Заполнить Лист А, указав в том числе информацию об источнике выплаты, нужно и тем физлицам, которые представляют декларацию для получения вычета по НДФЛ и возврата налога из бюджета.

Информация об источнике выплаты в РФ, указываемая в 3-НДФЛ

Если источник выплаты дохода физлицу находится в РФ, то указывается:

- ИНН источника выплаты;

- его КПП (если это организация);

- код по ОКТМО ;

- наименование источника выплаты. В ситуации, когда источником выплаты является физлицо, то в данном поле декларации 3-НДФЛ указывается ФИО этого физического лица.

Правда, если источником выплаты дохода является юрлицо, то всю информацию о нем нужно заполнить. Проще всего взять необходимые данные из справки 2-НДФЛ, полученной от этой организации.

Информация об источнике выплаты за пределами РФ, указываемая в 3-НДФЛ

Если доход получен от источника за пределами РФ, то в Листе Б декларации 3-НДФЛ указывается код страны, от источника в которой получен доход, и наименование этого источника.

Для получения налогового вычета физическим лицам необходимо заполнить декларацию . Однако претенденты на налоговую скидку часто не знают, что такое источник выплат в 3-НДФЛ, как правильно указать его реквизиты, а также каким образом оформлять другие ячейки листа А. Поскольку главным критерием для начисления вычета является отчет налогоплательщика о его прибыли, данная статья будет посвящена странице налоговой декларации, связанной с доходами заявителя.

- Программу для того, чтобы заполнить 3-НДФЛ, можно скачать, перейдя сюда.

- Пустой бланк 3-НДФЛ за 2017 год размещен тут.

- Образец налоговой декларации скачивайте по этой ссылке.

Источник выплат

Как известно, вычет может быть предоставлен только тем физическим лицам, которые имеют официальный заработок и отдают с него необходимые налоговые сборы, поскольку его начисление подразумевает возврат переплаченного НДФЛ. В связи с этим лист бланка декларации (лист А либо лист Б), который посвящен информации о доходах налогоплательщика, является обязательным для заполнения.

Следует отметить, что те физические лица, чьи источники прибыли находятся в России, должны вносить данные в лист с буквенным обозначением “ А ” , в противном случае — в лист, о тмеченный буквой “ Б ”.

Любое физическое или юридическое лицо, фирма, предприятие или другая организация, выплачивающая налогоплательщику доход, является источником его выплат. У одного и того же физического лица может быть несколько источников подобного рода. Однако один из них будет считаться основным — тот, который дает наибольший размер прибыли.

В форме 3-НДФЛ претендент на сокращение налогооблагаемой базы должен отобразить абсолютно все свои источники прибыли вместе с необходимыми реквизитами, для каждого из которых отведено отдельное место на листе А. Изначально данная страница разделена на три части, однако если физическому лицу нужно написать данные о большем количестве источников дохода, то все последующие источники следует перенести на новый лист.

Для того чтобы лист формы 3-НДФЛ, посвященный доходам претендента на возмещение подоходного налога, считался полностью оформленным, в нем нужно обязательно прописать следующие реквизиты всех источников выплат :

- Идентификационный номер. Каждо му физическому либо юридическому лицу, являющемуся налогоплательщиком, присваивается специальный числовой код, как правило, состоящий из десяти либо двенадцати символов (две первые цифры данной комбинации — это код региона). В листе А идентификационный номер организации, приносящей доход заявителю, нужно указывать в поле 030.

- Наименование. Также претенденту на налоговую компенсацию в документе потребуется отметить название источника прибыли, фигурирующее во всех остальных деловых бумагах. Иначе говоря, это наименование предприятия. Однако если источником дохода служит не фирма, а физическое лицо, то в соответствующем поле формы 3-НДФЛ (060) следует указывать его фамилию, имя и отчество.

КПП. Данное сокращение расшифровывается следующим образом :“ К ”- код, “ П ” — причины , “ П ” — постановки на учет налогоплательщика, в роли которого в данном случае выступает организация. Этот код вносится в ячейки листа А под номером 040 и является неким дополнением к идентификационному номеру. Как правило, предприятие стоит на учете одновременно в нескольких налоговых инспекциях, и поэтому ему присваивается еще один код (КПП).

Как уже говорилось, наименование источника выплаты — это один из обязательных и самых важных параметров, который должен присутствовать в листе А. В связи с этим предлагаем разобраться с тем, согласно каким правилам нужно указывать наименование:

Это должно быть официальное название. Перед тем как писать наименование, убедитесь в том, что именно оно зарегистрировано в документах. Зачастую налогоплательщики указывают сокращенное название, что является неприемлемым. В связи с этим для того, чтобы внести корректные данные, либо уточните их у работодателя, либо просто посмотрите, каким образом они указаны в других документах, имеющим отношение к этой организации.

Правила внесения. Если физическое лицо заполняет бланк 3-НДФЛ самостоятельно, а не в программном обеспечении, то ему следует учитывать тот факт, что все буквы должны быть русскими, печатными и большими. Как правило, помимо самого наименования нужно к нему написать еще определенную приставку, обозначающую статус предприятия ( например, ООО — общество с ограниченной ответственностью). После указания данной приставки необходимо сделать отступ и затем в кавычках прописывать уже само наименование источника прибыли.

Что еще нужно внести в лист А

Должное внимание стоит уделить так называемой “ шапке ” страницы, предназначенной для сведений о доходах физического лица. Вверху должен быть проставлен не только ее порядковый номер среди общего числа листов формы 3-НДФЛ, но и идентификационный код претендента на налоговую компенсацию, а также его Ф.И.О.

Помимо этого, в поле с числовым обозначением 010 нужно вписать точный размер налоговой ставки. Так как процедура уменьшения налогооблагаемой базы — это возмещение ранее уплаченного НДФЛ, который выплачивался заявителем в размере 13% от его прибыли, в этой ячейке проставляется цифра тринадцать.

В поле 020 нужно написать код типа дохода, который зависит от ситуации. Например, если это доход, который налогоплательщик получил в результате продажи имущественного объекта, то используется код 01, если это прибыль, поступающая физическому лицу на основе трудового соглашения, — 06 (если был снят подоходный налог) или 07 (если не был).

Также претендент на налоговую компенсацию обязан отобразить сведения, касающиеся размера налогооблагаемой базы ( причем не только суммы, облагающейся налогами, но и суммы, которая не подлежит снятию НДФЛ ).

Внимание! Заявителям на вычет, которые не знают или сомневаются в некоторых данных, рекомендуем проконсультироваться по вопросам, вызвавшим затруднение, с налоговым инспектором.

При получении доходов физическое лицо обязано отдать в налоговые органы особый документ – декларацию 3-НДФЛ. При подаче бланков требуется заполнить все нужные поля. Одной из главных строк при заполнении документа выступает источник выплат.

Понятие источника выплат

3-НДФЛ декларация подается при получении дохода или при обращении с целью перечисления социального вычета. Здесь в обязательном порядке следует указывать источник дохода. Гражданин должен правильно указать все имеющиеся данные. При заполнении человеком документов встает вопрос при указании графы — наименование источника выплат в 3-НДФЛ – что писать?

Источник выплат – это субъект, который выплатил гражданину доход. Субъектом может выступать:

- физическое лицо;

- предприниматель;

- организация.

В отношении организации нет исключений. Это может быть организация, зарегистрированная в России и за границей.

Таким образом, сдача 3-НДФЛ предусмотрена для физических лиц, которые должны отчитаться за определенный налоговый период. Их можно разделить на группы:

- индивидуальные предприниматели и лица, ведущие частную практику (адвокаты, нотариусы и др.);

- физические лица, являющиеся резидентами Российской Федерации и получившие доход не на территории страны;

- физические лица, доход которых получен от оказания разного рода услуг при условии заключения гражданско-правового вида;

- физические лица, желающие использовать свое право на предоставление налогового вычета.

Существуют определенные принципы внесения наименования в декларационный бланк:

- документация предусматривает разделение для источников выплат разной юрисдикции (отечественные или иностранные);

- при наличии множества источников в отчетном календарном периоде необходимо заполнять информацию о каждом;

- в случае подачи нулевого бланка, предполагающего отсутствие поступлений, эта графа не подлежит заполнению.

Будьте внимательны! Правильное написание этого поля обеспечивает быстрое принятие декларации.

Регулирование на законодательном уровне

Налоговый кодекс предусматривает установку размера налоговой ставки при учете поступлений. Поэтому точное заполнение документов обеспечит расчет верной ставки. Приказ ФНС от 24.12.2014 № ММВ-7-11/671 регламентирует особый вид бланка 3-НДФЛ. В 2016 году были изменены правила заполнения согласно Приказу ФНС № ММВ-7-11/552.

Отметка об источнике выплат служит основой для подсчета обязательств или размера вычета. Важны его характеристики и правовой статус.

Особенности заполнения декларации, если источник поступлений резидент РФ

При необходимости заполнения декларации человек должен отразить пришедшие поступления на специальных бланках. Отчетность содержит два листа – А и Б. они отличаются между собой тем, что лист А предусмотрен для источника выплат, зарегистрированного в зоне Российской Федерации. Заполнение листа Б требуется, если доходные средства поступили от источника, расположенного не в пределах РФ. Если гражданин претендует на возвращение налоговых удержаний по положенному вычету, то заполняется лист А.

Произвольное заполнение документов 3-НДФЛ не допускается вследствие того, что она они представляют собой бланки с регламентированной формой. Исходная информация об источнике выплат состоит из:

- Идентификационный номер налогоплательщика субъекта (ИНН);

- КПП юридического лица (если источником выплат оказывается физическое лицо или предприниматель, то данное поле не заполняется);

- Территориальный код ОКТМО;

- Наименование источника выплат.

Графа наименование источника выплат в декларации 3-НДФЛ – что это? Фактически, при поступлении средств от физического лица, требуется указывать полное имя человека (ФИО). В процессе, когда источником выступает юридическое лицо, следует прописать его название. Причем следует писать определенную приставку при обозначении организационного статуса. Между приставкой и названием предприятия ставится пробел. Название предприятия прописывается с кавычками.

Чтобы достоверно указать информацию о юридическом лице или предпринимателе, можно запросить справку 2-НДФЛ. Она отражает исчерпывающие сведения об организации или предпринимателе. ИНН юрлица указывается в графе, где стоит комбинация 030.

Графы заполняются полностью, если известны все данные об источнике выплат. Недоступность какой-либо информации предполагает, что поля можно не заполнять. Обычно все заполненные поля получаются тогда, когда ресурсом доходов является юридическое лицо.

Особенности заполнения декларации, если источник поступлений не резидент РФ

Если источником доходов будет субъект, находящийся за границей Российской Федерации, то происходит заполнение листа Б. Схема заполнения похожа на схему, где выплаты произведены от предприятия или физического лица отечественной юрисдикции. Но имеется определенное отличие, которое заключается в указании кода страны источника.

Для заполнения этой графы можно воспользоваться классификатором государств. Этот список был утвержден Госстандартом 14.12.2001 года, приняв соответствующее постановление. Скачать форму 3-НДФЛ можно здесь.

Примеры типичных ситуаций при подаче декларационного бланка по форме 3-НДФЛ

Возникновение ситуаций, предполагающих приход дохода физическому лицу, обуславливает декларирование по форме3-НДФЛ. Например, сдача недвижимости в аренду. Физическое лицо, предоставляя в аренду собственную недвижимость, получает доход. При указании источника дохода графу КПП заполнять не требуется.

Физическое лицо, являющееся ресурсом доходов, не может обладать кодом ОКТМО. Поэтому заполнять его не надо. А также можно пропустить пункт ИНН.

При ситуации, если продан автомобиль, которым гражданин владел менее трех лет, нужно задекларировать выплату. Источник выплат в 3-НДФЛ – что это в данном случае? Им является покупатель автомобиля. В соответствующей графе пишется фамилия, имя, отчество покупателя. Если покупателем выступает юридическое лицо, то в нужной графе указывается его наименование. При продаже автомобиля составляется договор купли-продажи, где указываются данные о покупателе. При отсутствии информации КПП и ОКТМО, можно попробовать поискать эти данные по интернету, используя номер ИНН.

В случае продажи акций покупателем может выступать юридическое лицо или гражданин. Применительно к этому указывается наименование источника дохода. Для таких ситуаций предусмотрен отдельный лист декларационного бланка, где прописываются нужные расчеты, и указывается источник дохода.

Итоги при неправильном заполнении документов

Бывают случаи, когда графа источника дохода заполнена неверно. При обращении в налоговую службу сотрудник налоговой может указать на неправильное заполнение, а также возможно позволит написать верное наименование. Но при грубом нарушении правил налогоплательщику может быть отказано в приеме бланка. Такие правила обоснованы соответствующими нормативными документами.

При заполнении декларации гражданин может воспользоваться помощью организаций, занимающихся предоставлением подобных услуг. Правильное заполнение формы бланка позволяет получить вычет или налоговую скидку.

Почтовая отправка

Второй распространенный способ – подача документов по почте. Для этого весь необходимый пакет документов отправляется по почте и занимает у ИП меньше времени, чем поход в ИФНС. Причину отказа приема документов в таком случае инспекторы обязаны указать письменно. Получение дополнительных документов осуществляется через официальный запрос. К тому же, этот способ самый удобный, когда личная явка в налоговый орган невозможна.

Услуга «личный кабинет» ИП на сайте ФНС

Еще более быстрый и простой способ. С 2015 года для этого нет необходимости иметь электронную цифровую подпись. Необходимо создать личный кабинет и, следуя пошаговым инструкциям, отправить документы. Преимущество над обычной почтовой отправкой в том, что не требуется времени даже на транспортировку документов почтовой службой. Документы моментально поступают в налоговый орган, а возвращение и любые другие операции осуществляются также через интернет без требования личной явки ИП.

Налоговые ставки имущественных платежей

НДФЛ имеет различные процентные ставки в зависимости от того, каким образом был получен доход:

- 9%:

- с дивидендов, которые поступили до 2015 года;

- на доход от операций с облигациями, выпущенными до 2007 года.

- 13%:

- заработная плата лица;

- прибыль от реализации имущества;

- доходы, полученные от договоров гражданско-правового характера.

- 15%:

- дивиденды от юридических лиц России гражданам, которые не являются резидентами нашей страны.

- 30%:

- иные доходы нерезидентов Российской Федерации.

- 35%:

- доходы в виде призов и выигрышей, которые были получены при организации мероприятия с целью рекламы товаров или услуг;

- доходов от банковских вложений при превышении лимитов.

Пример 1. Налогообложение на заработную плату без вычитаний

Гражданин Литвинов имеет заработную плату в размере 42 000 рублей. Необходимо узнать размер его ежемесячного налога.

Для этого, прежде всего, необходимо определиться с процентной ставкой. Так как в данном случае доходная часть представляет собою заработную плату, то используем 13%.

- 42 000 рублей * 13% = 5 460 рублей.

Именно в таком размере должен поступать каждый месяц налог от гражданина Литвинова. Его чистый доход составит:

- 42 000 рублей – 5 460 рублей = 36 540 рублей.

Код вида дохода от источников за пределами РФ

Помимо облагаемых НДФЛ доходов, полученных от источников в России, физлица должны задекларировать облагаемые налогом доходы, полученные от источников, находящихся за пределами РФ. Такие доходы отражаются в 3-НДФЛ в Приложении 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке__%».

Как заполнить декларацию 3 НДФЛ по ипотеке

Приобретение жилья – вопрос довольно затратный, поэтому граждане, желающие иметь свою квартиру, зачастую обращаются за финансовой помощью в банк, то есть берут ипотеку.

Такие лица могут претендовать на социальный налоговый вычет не только за приобретение имущества, но и за проценты по кредиту.

Главным условием для получения такого возмещения, как и для прочих налоговых вычетов, конечно, является получение лицом заработной платы, с которой удерживается НДФЛ.

Однако, даже лицо, исправно уплачивающее подоходный налог, не сможет воспользоваться имущественным вычетом если:

- Квартира или дом были куплены у кого-то из родственников, супруга или работодателя.

- Оплата жилья производилась другими лицами или были привлечены бюджетные средства (материнский капитал).

- Лицо уже воспользовалось правом на вычет ранее в полном объёме.

Сумма имущественного вычета определяется, как 13% от суммы расходов на приобретение недвижимости. Однако необходимо помнить, что ежегодно можно вернуть сумму, не превышающую размер уплаченного подоходного налога.

Оставшуюся часть возмещения можно будет получить в течение следующих лет. Также в отношении приобретаемого жилья действует ограничение суммы расходов, принимаемых к вычету – 2 млн. рублей. Соответственно, вернуть получится не более 260000 рублей (2 млн. руб. * 13% = 260 000 руб.).

Кроме расходов на покупку жилья можно возместить затраты на выплату процентов по ипотеке. Такие затраты, осуществленные до 01.01.2014 г., получится вернуть в полном объеме, а после 01.01.2014г. – в размере, не превышающем 3 млн. руб.

Налоговый вычет на ребенка – порядок возврата средств в 2017 году

Налогообложение – это достаточно проблемная тема для большинства граждан Российской Федерации. Практически все выражают свое недовольство высокими налоговыми ставками. Однако государством предпринимаются меры, чтобы облегчить налоговое бремя своих граждан.

Для индивидуальных предпринимателей и малого бизнеса это стала упрощенная налоговая система – «упрощенка», – которая сокращает количество налогов, выплачиваемых компанией, в несколько раз.

Эти меры способствуют развитию и процветанию малого и среднего бизнеса в стране. А для простых граждан, которые не занимаются предпринимательством, государство предлагает вычеты на детей. Что это значит? Давайте разберемся в том, что такое налоговый вычет на ребенка, как пользоваться этой системой и каков порядок возврата средств в 2017 году.

Что писать в «Наименование источника выплат» в декларации 3-НДФЛ

Источник выплат в 3-НФДЛ это наименование организации или ФИО физ. лица, от которых вы получили налогооблагаемый доход:

- заплату;

- деньги за проданную машину или квартиру;

- арендную плату и т.д.

Если доходы получены под трудовому или иному договору от компании или ИП, такое лицо выступает по отношению к налогоплательщику в качестве налогового агента. Это значит, что по ст.226 НК, такой налоговый агент обязан самостоятельно перечислить с выплачиваемого дохода НДФЛ. Получателю дохода по его запросу выдается справка 2-НДФЛ.

Какое наименование источника выплаты в 3 НДФЛ нужно указывать

Заполнение Листов А и/или Б в 3-НДФЛ регламентировано законодательно. Правила напрямую зависят от источника получения доходов. Если облагаемые доходы получены от источников в Российской Федерации, для них предусмотрены графы Листа А. Если облагаемые налогом доходы получены от источников за пределами РФ, их указывают в Листе Б. Причем, к источникам в и за пределами РФ относятся:

- Организации

- Физические лица

- Предприниматели

Последствия неправильного заполнения источника выплаты

Если отчетная форма неверна, налоговый инспектор может позволить налогоплательщику переделать 3-НДФЛ и указать в документе верное наименование источника выплаты в 3 НДФЛ. Такое правило не действует, если декларант допустил грубое нарушение правил. В этом случае ему откажут в приеме отчета. Данная норма закреплена Административным регламентом в п. 28 текста.

Как заполнить декларацию 3-НДФЛ?

Форма налоговой декларации 3-НДФЛ утверждена, регламентирован и порядок её заполнения. Все это делает процедуру её оформления предельно простой. Отметим, один момент, на который стоит обратить внимание.

При заполнении 3-НДФЛ для ИП в декларацию должны быть внесены все его доходы, полученные в течение года и которые по каким-либо причинам не облагались налогом на доходы физических лиц.

Представление данной декларации носит обязательный характер для всех предпринимателей, которые находятся на общей системе налогообложения. Во всех остальных случаях декларация о доходах 3-НДФЛ представляется предпринимателем только как физическим лицом.

Например, если им была продана недвижимость со сроком владения менее трех лет, либо получения авторского гонорара, а также для получения стандартных налоговых вычетов. В данном случае необходимы следующие документы для декларации 3-НДФЛ:

- Общегражданский паспорт;

- Свидетельство ИНН;

- Документы, подтверждающие доходы, например, договора.

- Документы для получения социальных или имущественных вычетов.

Все они нужны для того, чтобы заполнить бланк 3-НДФЛ. Непосредственно процедура заполнения может быть выполнена как налогоплательщиком самостоятельно, так и с помощью специалистов различных фирм, оказывающих бухгалтерские услуги.

Стоимость оформления 3-НДФЛ часто зависит от целей декларирования, а также от количества сведений, которые необходимо отразить в декларации. Также специалистами подобных фирм проводится проверка 3-НДФЛ на правильность заполнения, что помогает избавиться от ошибок, а также необходимости представления дополнительных сведений или новой декларации.

Когда и как сдавать налоговою декларацию 3-НДФЛ?

Срок подачи декларации 3-НДФЛ обозначен в действующем законодательстве до 30 апреля года, следующего за отчетным. Отметим, что данное требование распространяется на все случаи обязательного представления данной отчетности за исключение подачи документов для получения социальных или имущественных вычетов. Таким образом, ответ на вопрос: когда подавать декларацию 3-НДФЛ – зависит от того, в каких целях она подается.