Стрелочные индикаторы для Форекс: полное руководство

Ищешь прибыльные стрелочные индикаторы Форекс? Узнай, как выбрать лучшие, избежать ложных сигналов и превратить стрелки в деньги!

Форекс, как один из самых динамичных и непредсказуемых финансовых рынков, требует от трейдеров не только глубоких знаний и опыта, но и надежных инструментов для анализа и прогнозирования. Среди множества доступных инструментов, стрелочные индикаторы занимают особое место, предлагая визуально понятный и простой в использовании способ определения потенциальных точек входа и выхода из сделок. Однако, чтобы действительно извлечь выгоду из использования стрелочных индикаторов, необходимо понимать их принципы работы, знать о преимуществах и недостатках, а также уметь правильно их настраивать и применять в сочетании с другими методами анализа. В этой статье мы подробно рассмотрим стрелочные индикаторы для Форекс, разберем их типы, методы использования и дадим практические советы по их применению.

Что такое Стрелочный Индикатор и как он Работает?

Стрелочный индикатор – это технический инструмент, который отображает на графике цены стрелки, указывающие направление предполагаемого движения цены. Эти стрелки генерируются на основе определенных алгоритмов, анализирующих ценовые данные, такие как уровни поддержки и сопротивления, скользящие средние, осцилляторы и другие индикаторы. Когда индикатор определяет потенциальную возможность для покупки (восходящий тренд), он отображает стрелку вверх, а когда он определяет потенциальную возможность для продажи (нисходящий тренд), он отображает стрелку вниз.

Принцип работы

Принцип работы стрелочных индикаторов заключается в идентификации определенных паттернов и сигналов на ценовом графике. Когда условия, заданные в алгоритме индикатора, выполняются, индикатор генерирует стрелку. Например, индикатор может генерировать стрелку вверх, когда цена пересекает скользящую среднюю снизу вверх, или когда осциллятор достигает уровня перепроданности. Важно понимать, что стрелочные индикаторы не являются абсолютно точными и могут генерировать ложные сигналы. Поэтому их рекомендуется использовать в сочетании с другими инструментами анализа и методами управления рисками.

Преимущества использования стрелочных индикаторов:

- Визуальная простота: Легко интерпретировать сигналы, что особенно полезно для начинающих трейдеров.

- Быстрая идентификация трендов: Позволяют быстро определить направление тренда и потенциальные точки входа и выхода.

- Автоматизация: Многие стрелочные индикаторы можно использовать в автоматизированных торговых системах (советниках).

Недостатки использования стрелочных индикаторов:

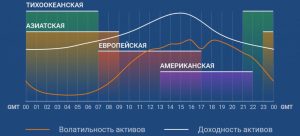

- Ложные сигналы: Могут генерировать ложные сигналы, особенно в периоды высокой волатильности или на боковых рынках.

- Запаздывание: Некоторые индикаторы могут запаздывать, то есть генерировать сигналы уже после того, как движение цены началось.

- Необходимость подтверждения: Сигналы стрелочных индикаторов необходимо подтверждать с помощью других инструментов анализа.

Типы Стрелочных Индикаторов для Форекс

Существует множество различных стрелочных индикаторов для Форекс, каждый из которых имеет свои особенности и принципы работы. Некоторые из них основаны на простых математических расчетах, а другие используют более сложные алгоритмы. Давайте рассмотрим некоторые из наиболее популярных типов стрелочных индикаторов:

Индикаторы, основанные на скользящих средних

Эти индикаторы генерируют стрелки, когда цена пересекает скользящую среднюю или когда две скользящие средние пересекаются между собой. Например, индикатор может генерировать стрелку вверх, когда цена пересекает 50-периодную скользящую среднюю снизу вверх, что указывает на потенциальный восходящий тренд;

Индикаторы, основанные на осцилляторах

Эти индикаторы используют осцилляторы, такие как RSI (индекс относительной силы) или Stochastic Oscillator, для определения условий перекупленности и перепроданности. Когда осциллятор достигает уровня перепроданности, индикатор может генерировать стрелку вверх, указывая на потенциальную возможность для покупки. И наоборот, когда осциллятор достигает уровня перекупленности, индикатор может генерировать стрелку вниз, указывая на потенциальную возможность для продажи.

Индикаторы, основанные на уровнях Фибоначчи

Эти индикаторы используют уровни Фибоначчи для определения потенциальных уровней поддержки и сопротивления. Индикатор может генерировать стрелку вверх, когда цена отскакивает от уровня поддержки Фибоначчи, или стрелку вниз, когда цена отскакивает от уровня сопротивления Фибоначчи.

Индикаторы, основанные на паттернах Price Action

Эти индикаторы анализируют ценовые паттерны, такие как «голова и плечи», «двойное дно» или «двойная вершина», и генерируют стрелки на основе этих паттернов. Например, индикатор может генерировать стрелку вверх, когда формируется паттерн «двойное дно», указывая на потенциальный восходящий тренд.

Индивидуальные индикаторы

Существует огромное количество индивидуальных стрелочных индикаторов, разработанных трейдерами и программистами. Эти индикаторы могут использовать различные комбинации технических инструментов и алгоритмов для генерации сигналов. Важно тщательно протестировать любой новый индикатор, прежде чем использовать его в реальной торговле.

Как Правильно Использовать Стрелочные Индикаторы для Форекс

Чтобы эффективно использовать стрелочные индикаторы для Форекс, необходимо учитывать несколько важных факторов. Недостаточно просто установить индикатор на график и слепо следовать его сигналам. Необходимо понимать принципы работы индикатора, знать о его преимуществах и недостатках, а также уметь правильно его настраивать и применять в сочетании с другими методами анализа.

Выбор правильного индикатора

Выбор правильного стрелочного индикатора – это первый и самый важный шаг. Не существует универсального индикатора, который подходил бы для всех трейдеров и всех рыночных условий. Необходимо выбирать индикатор, который соответствует вашему стилю торговли, вашему опыту и вашим предпочтениям. Начните с изучения различных типов индикаторов и их принципов работы. Затем протестируйте несколько индикаторов на демо-счете, чтобы определить, какие из них лучше всего работают для вас. Обратите внимание на точность сигналов, частоту генерации сигналов и удобство использования индикатора.

Настройка параметров индикатора

Большинство стрелочных индикаторов позволяют настраивать параметры, такие как периоды скользящих средних, уровни осцилляторов и другие параметры. Правильная настройка параметров может значительно повысить точность сигналов индикатора. Не существует универсальных настроек, которые подходили бы для всех рыночных условий. Необходимо экспериментировать с различными настройками, чтобы найти те, которые лучше всего работают для конкретного рынка и конкретного таймфрейма. Используйте исторические данные для тестирования различных настроек и выберите те, которые показывают наилучшие результаты.

Подтверждение сигналов индикатора

Сигналы стрелочных индикаторов необходимо подтверждать с помощью других инструментов анализа. Нельзя полагаться только на один индикатор для принятия торговых решений. Используйте комбинацию нескольких индикаторов, графических паттернов, уровней поддержки и сопротивления и других методов анализа для подтверждения сигналов стрелочного индикатора. Например, если стрелочный индикатор генерирует сигнал на покупку, убедитесь, что этот сигнал подтверждается другими индикаторами, такими как RSI или MACD, а также графическими паттернами, такими как «двойное дно» или «пробой уровня сопротивления».

Управление рисками

Управление рисками является неотъемлемой частью любой торговой стратегии. Не рискуйте больше, чем вы можете позволить себе потерять. Всегда используйте стоп-лосс ордера для ограничения потенциальных убытков. Рассчитывайте размер позиции таким образом, чтобы риск на одну сделку не превышал 1-2% от вашего торгового капитала. Не увеличивайте размер позиции, если вы терпите убытки. Будьте дисциплинированы и придерживайтесь своей торговой стратегии.

Использование стрелочных индикаторов в сочетании с другими инструментами

Стрелочные индикаторы не являются самостоятельным инструментом, их следует использовать в сочетании с другими методами анализа для получения более точных и надежных сигналов. Вот несколько примеров того, как можно использовать стрелочные индикаторы в сочетании с другими инструментами:

Комбинация стрелочного индикатора и уровней поддержки и сопротивления

Используйте стрелочный индикатор для определения потенциальных точек входа и выхода, а уровни поддержки и сопротивления для подтверждения этих сигналов и для установки стоп-лосс ордеров. Например, если стрелочный индикатор генерирует сигнал на покупку возле уровня поддержки, это может быть хорошим сигналом для входа в сделку. Стоп-лосс ордер можно установить чуть ниже уровня поддержки.

Комбинация стрелочного индикатора и графических паттернов

Используйте стрелочный индикатор для подтверждения сигналов, генерируемых графическими паттернами. Например, если формируется паттерн «двойное дно» и стрелочный индикатор генерирует сигнал на покупку, это может быть сильным сигналом для входа в сделку;

Комбинация стрелочного индикатора и фундаментального анализа

Используйте стрелочный индикатор для определения краткосрочных торговых возможностей, а фундаментальный анализ для определения долгосрочного направления тренда. Например, если фундаментальный анализ указывает на восходящий тренд, и стрелочный индикатор генерирует сигнал на покупку, это может быть хорошим сигналом для входа в долгосрочную позицию.

Примеры Использования Стрелочных Индикаторов в Торговле

Рассмотрим несколько конкретных примеров того, как можно использовать стрелочные индикаторы в торговле на Форекс:

Пример 1: Торговля по тренду с использованием стрелочного индикатора и скользящих средних

- Установите на график стрелочный индикатор, основанный на скользящих средних.

- Добавьте на график две скользящие средние: 50-периодную и 200-периодную.

- Определите направление тренда: если 50-периодная скользящая средняя находится выше 200-периодной скользящей средней, тренд восходящий. Если 50-периодная скользящая средняя находится ниже 200-периодной скользящей средней, тренд нисходящий.

- Торгуйте только в направлении тренда. Если тренд восходящий, ищите сигналы на покупку. Если тренд нисходящий, ищите сигналы на продажу.

- Входите в сделку, когда стрелочный индикатор генерирует сигнал в направлении тренда.

- Установите стоп-лосс ордер чуть ниже ближайшего уровня поддержки (для сделок на покупку) или чуть выше ближайшего уровня сопротивления (для сделок на продажу).

- Установите тейк-профит ордер на уровне, в два или три раза превышающем расстояние до стоп-лосс ордера.

Пример 2: Торговля на отскок от уровней Фибоначчи с использованием стрелочного индикатора

- Установите на график стрелочный индикатор, основанный на уровнях Фибоначчи.

- Определите ключевые уровни Фибоначчи: 38.2%, 50% и 61.8%.

- Ищите сигналы на покупку возле уровней поддержки Фибоначчи и сигналы на продажу возле уровней сопротивления Фибоначчи.

- Входите в сделку, когда стрелочный индикатор генерирует сигнал возле уровня Фибоначчи.

- Установите стоп-лосс ордер чуть ниже уровня поддержки Фибоначчи (для сделок на покупку) или чуть выше уровня сопротивления Фибоначчи (для сделок на продажу).

- Установите тейк-профит ордер на следующем уровне Фибоначчи.

Советы по Использованию Стрелочных Индикаторов

Вот несколько дополнительных советов, которые помогут вам эффективно использовать стрелочные индикаторы в торговле на Форекс:

- Не перегружайте график: Использование слишком большого количества индикаторов может запутать вас и привести к принятию неправильных решений. Ограничьтесь несколькими индикаторами, которые вы хорошо понимаете и которые хорошо работают в сочетании друг с другом.

- Тестируйте индикаторы на демо-счете: Прежде чем использовать новый индикатор в реальной торговле, протестируйте его на демо-счете, чтобы убедиться, что он соответствует вашим требованиям и что вы понимаете, как он работает.

- Будьте дисциплинированы: Придерживайтесь своей торговой стратегии и не принимайте импульсивных решений. Не отклоняйтесь от своей стратегии, даже если вы терпите убытки.

- Учитесь на своих ошибках: Анализируйте свои сделки, чтобы понять, что вы сделали правильно и что вы сделали неправильно. Используйте свои ошибки для улучшения своей торговой стратегии.

- Постоянно совершенствуйтесь: Рынок Форекс постоянно меняется, поэтому необходимо постоянно совершенствовать свои знания и навыки. Читайте книги, статьи, посещайте семинары и вебинары, общайтесь с другими трейдерами.

Таким образом, стрелочные индикаторы для форекса могут стать ценным дополнением к вашему торговому арсеналу. Главное – выбрать подходящий инструмент, правильно его настроить и использовать в сочетании с другими методами анализа. Управление рисками и дисциплина также играют важную роль в достижении успеха. Помните, что торговля на Форекс – это сложный и рискованный вид деятельности, поэтому всегда подходите к ней ответственно. Только вдумчивый подход позволит вам извлечь максимальную пользу от использования стрелочных индикаторов.

Описание: Узнайте, как использовать стрелочный индикатор для форекса, чтобы улучшить свои торговые результаты и повысить точность прогнозов.