Инвестиции в Российскую Федерацию: Анализ‚ Перспективы и Риски

Думаешь об инвестициях в РФ? Не спеши! Узнай о рисках и возможностях, подводных камнях и золотых жилах. Инвестиции в РФ – это серьезно, но прибыльно, если знать как!

Инвестиции в Российскую Федерацию – это сложный и многогранный процесс‚ требующий глубокого понимания как экономической ситуации в стране‚ так и глобальных тенденций. РФ обладает огромным потенциалом‚ обусловленным богатыми природными ресурсами‚ развивающейся инфраструктурой и образованным населением. Однако‚ геополитическая обстановка и внутренние экономические факторы создают определенные риски‚ которые необходимо учитывать при принятии инвестиционных решений. В данной статье мы рассмотрим ключевые аспекты инвестирования в РФ‚ проанализируем наиболее перспективные отрасли и оценим потенциальные риски‚ чтобы помочь инвесторам принять взвешенное и обоснованное решение.

Текущая Экономическая Ситуация в РФ

Экономика Российской Федерации переживает период трансформации‚ характеризующийся как вызовами‚ так и возможностями. После периода нестабильности‚ вызванной внешними факторами‚ наблюдается постепенное восстановление и адаптация к новым условиям. Важную роль в этом процессе играет государственная поддержка‚ направленная на развитие импортозамещения и поддержку отечественных производителей. В то же время‚ зависимость от экспорта сырьевых ресурсов остается значительной‚ что делает экономику уязвимой к колебаниям мировых цен на нефть и газ.

Ключевые Экономические Показатели

Для оценки текущего состояния экономики РФ необходимо учитывать ряд ключевых показателей:

- ВВП: Динамика валового внутреннего продукта является основным индикатором экономического роста.

- Инфляция: Уровень инфляции влияет на покупательную способность населения и инвестиционную привлекательность страны.

- Курс рубля: Стабильность национальной валюты важна для привлечения иностранных инвестиций и поддержания макроэкономической стабильности.

- Уровень безработицы: Показатель занятости населения отражает общее состояние экономики и социальной сферы.

- Государственный долг: Размер государственного долга влияет на кредитный рейтинг страны и ее способность привлекать внешние заимствования.

Перспективные Отрасли для Инвестиций в РФ

Несмотря на существующие риски‚ в Российской Федерации существует ряд отраслей‚ представляющих значительный интерес для инвесторов. Эти отрасли характеризуются высоким потенциалом роста‚ государственной поддержкой и наличием квалифицированных кадров. Выбор конкретной отрасли для инвестиций зависит от индивидуальных предпочтений инвестора‚ его толерантности к риску и стратегических целей.

Информационные Технологии (IT)

Сектор IT в России демонстрирует уверенный рост‚ обусловленный растущим спросом на цифровые услуги и государственными программами поддержки. Разработка программного обеспечения‚ кибербезопасность‚ электронная коммерция и искусственный интеллект – это лишь некоторые из направлений‚ представляющих интерес для инвесторов. В России существует большое количество талантливых разработчиков и инженеров‚ что делает страну привлекательной для IT-компаний.

Сельское Хозяйство

Россия обладает огромным потенциалом для развития сельского хозяйства. Благодаря обширным земельным ресурсам и государственной поддержке‚ агропромышленный комплекс демонстрирует стабильный рост. Инвестиции в современное оборудование‚ технологии и инфраструктуру позволяют повышать урожайность и конкурентоспособность российской продукции на мировом рынке. Особое внимание уделяется развитию экспорта сельскохозяйственной продукции.

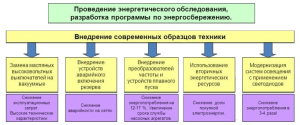

Энергетика

Несмотря на переход к возобновляемым источникам энергии‚ традиционная энергетика остается важной отраслью для российской экономики. Россия является одним из крупнейших производителей и экспортеров нефти и газа в мире. Инвестиции в модернизацию инфраструктуры‚ разработку новых месторождений и повышение энергоэффективности позволяют поддерживать конкурентоспособность отрасли. Кроме того‚ развивается направление возобновляемой энергетики‚ в частности‚ солнечной и ветровой генерации.

Производство

Развитие производственного сектора является приоритетной задачей для российской экономики. Государственная поддержка направлена на создание новых рабочих мест‚ развитие импортозамещения и повышение конкурентоспособности отечественной продукции. Инвестиции в современное оборудование‚ технологии и квалифицированные кадры позволяют российским предприятиям успешно конкурировать на мировом рынке. Особое внимание уделяется развитию высокотехнологичных производств.

Туризм

Россия обладает огромным туристическим потенциалом‚ обусловленным богатым культурным наследием‚ разнообразными природными ландшафтами и уникальными достопримечательностями. Развитие туристической инфраструктуры‚ строительство новых отелей и развлекательных комплексов‚ а также продвижение российских туристических направлений на мировом рынке – это перспективные направления для инвестиций. Особое внимание уделяется развитию внутреннего туризма.

Риски Инвестиций в РФ

Инвестиции в любую страну‚ включая Российскую Федерацию‚ связаны с определенными рисками. Важно тщательно оценивать эти риски и принимать меры по их минимизации. Понимание потенциальных рисков позволяет инвесторам принимать взвешенные решения и избегать финансовых потерь.

Геополитические Риски

Геополитическая обстановка оказывает значительное влияние на инвестиционный климат в России. Международные санкции‚ политическая нестабильность и конфликты могут негативно сказаться на экономике страны и инвестиционной привлекательности. Инвесторам необходимо учитывать геополитические риски при принятии инвестиционных решений и диверсифицировать свои активы.

Экономические Риски

Экономические риски включают в себя волатильность курса рубля‚ инфляцию‚ снижение темпов экономического роста и изменение налогового законодательства. Зависимость от экспорта сырьевых ресурсов делает экономику уязвимой к колебаниям мировых цен на нефть и газ. Инвесторам необходимо внимательно следить за макроэкономическими показателями и учитывать экономические риски при планировании инвестиций.

Регуляторные Риски

Регуляторные риски связаны с изменением законодательства‚ административными барьерами и коррупцией. Непрозрачность регулирования и сложность получения разрешений могут затруднить ведение бизнеса и снизить инвестиционную привлекательность. Инвесторам необходимо тщательно изучать правовую базу и учитывать регуляторные риски при принятии инвестиционных решений.

Финансовые Риски

Финансовые риски включают в себя риск банкротства компаний‚ неплатежи по кредитам и волатильность фондового рынка. Инвесторам необходимо тщательно анализировать финансовое состояние компаний‚ в которые они планируют инвестировать‚ и учитывать финансовые риски при формировании инвестиционного портфеля. Диверсификация активов помогает снизить финансовые риски.

Операционные Риски

Операционные риски связаны с управлением бизнесом‚ логистикой‚ кадровой политикой и безопасностью. Неэффективное управление‚ сбои в логистике‚ нехватка квалифицированных кадров и угрозы безопасности могут негативно сказаться на деятельности компаний. Инвесторам необходимо тщательно оценивать операционные риски и принимать меры по их минимизации.

Стратегии Управления Рисками при Инвестировании в РФ

Для успешного инвестирования в Российскую Федерацию необходимо разработать эффективную стратегию управления рисками. Эта стратегия должна включать в себя оценку рисков‚ разработку мер по их минимизации и мониторинг ситуации. Правильный подход к управлению рисками позволяет инвесторам защитить свои инвестиции и получить прибыль.

- Диверсификация активов: Распределение инвестиций между различными отраслями и активами помогает снизить риски.

- Хеджирование валютных рисков: Использование финансовых инструментов для защиты от колебаний курса рубля.

- Страхование рисков: Приобретение страховых полисов для защиты от убытков‚ вызванных различными факторами.

- Тщательный анализ компаний: Изучение финансового состояния и репутации компаний‚ в которые планируется инвестировать.

- Мониторинг экономической и политической ситуации: Постоянное отслеживание макроэкономических показателей и политических событий.

Примеры Успешных Инвестиционных Проектов в РФ

Несмотря на существующие риски‚ в Российской Федерации реализуется множество успешных инвестиционных проектов. Эти проекты демонстрируют потенциал российской экономики и привлекательность страны для иностранных инвесторов. Анализ успешных проектов позволяет инвесторам получить представление о возможностях и перспективах инвестирования в РФ.

Инвестиции в Автомобильную Промышленность

Ряд крупных международных автопроизводителей инвестировали в строительство заводов в России. Эти инвестиции позволили создать новые рабочие места‚ повысить конкурентоспособность российской автомобильной промышленности и удовлетворить растущий спрос на автомобили. Государственная поддержка и благоприятный инвестиционный климат способствовали успеху этих проектов.

Инвестиции в Пищевую Промышленность

Многие иностранные компании инвестировали в строительство предприятий по производству продуктов питания в России. Эти инвестиции позволили увеличить объемы производства‚ расширить ассортимент продукции и повысить качество продуктов питания. Развитие сельского хозяйства и государственная поддержка способствовали успеху этих проектов.

Инвестиции в Нефтегазовую Отрасль

Крупные международные нефтегазовые компании участвуют в разработке месторождений и строительстве инфраструктуры в России. Эти инвестиции позволяют увеличить добычу нефти и газа‚ обеспечить энергетическую безопасность страны и укрепить позиции России на мировом энергетическом рынке. Богатые природные ресурсы и государственная поддержка способствовали успеху этих проектов.

Будущее Инвестиций в РФ

Будущее инвестиций в Российскую Федерацию зависит от многих факторов‚ включая экономическую и политическую ситуацию в стране и в мире. Однако‚ несмотря на существующие риски‚ Россия обладает значительным потенциалом для привлечения инвестиций. Развитие инфраструктуры‚ государственная поддержка‚ рост внутреннего спроса и богатые природные ресурсы создают благоприятные условия для инвестиций. Важно отметить‚ что для успешного инвестирования в РФ необходимо тщательно оценивать риски и разрабатывать эффективную стратегию управления ими.

Описание: В статье рассмотрены перспективы‚ возможности и риски‚ связанные с **инвестициями в РФ**. Предоставлен анализ ключевых отраслей и рекомендации по управлению рисками.