Страховка от невыезда за границу — что включает и нужна ли

Все-таки страховка от невыезда больше относится к поездкам по туру. Но в случае, если вы путешествуете самостоятельно и хотите оформить её, то можете сделать это лично или онлайн (например, через сервис Cherehapa). Хотя, конечно, у самостоятельных путешественников больше возможностей для маневра — можно взять возвратные билеты, сделать неоплаченные брони отеля и т.д, поэтому им страхование от невыезда актуально намного меньше.

Впрочем, ситуации у всех разные, поэтому прочитав нижеследующий текст с разбором всех основных вопросов, вы для себя можете решить, нужна ли она в вашем конкретном случае и в каком объеме (невыдачу визы некоторые страховые выносят отдельным пунктом).

Страховка от невыезда за границу

Обязательно посмотрите мой главный пост про страховки, составленный после анализа огромного количества отзывов и своего личного опыта (плюс немножко инсайдов). Стараюсь оперативно обновлять, чтобы всегда можно было выбрать более рабочие страховки.

Кому и для чего нужна

Что такое страховка от невыезда и в каких случаях она необходима? Обычно её покупают вместе с путевкой за границу в туристическом агентстве. Причем, даже не замечая этого, так как у некоторых туроператоров она сразу включена в стоимость тура, а чтобы от нее отказаться, надо писать заявление. Самостоятельные же путешественники делают такую страховку очень редко.

О необходимости сделать страховку от невыезда, как правило, говорят именно туроператоры, продающие путевки и туры за границу (хотя и при поездках по России её тоже можно делать). Крупные туроператоры, типа Библио Глобуса, Тез Тура или Пегас Туристик, своим клиентам советуют делать данную страховку от невыезда всегда. Однако, страховые компании стараются минимизировать свои расходы и формулируют условия страхования так, чтобы большая часть рисков были не их ответственностью. То есть, в действительности сработать страховка может в довольно редких случаях. Поэтому некоторые туристы предпочитают на этом пункте сэкономить, считая риски ничтожно малыми. Но все же при покупке дорогого тура, или планируя затратное самостоятельное путешествие, или учитывая ваши личные обстоятельства, возможно, вы эту страховку все же решите сделать.

Страховка от невыезда за границу — нужна ли

Страхование от невыезда наиболее актуально, если вы собираетесь в страны, куда для въезда требуется заранее оформлять визу (в первую очередь это страны Шенгена). Вы заранее оплачиваете тур или самостоятельно покупаете билеты, бронируете жилье и вдруг вам отказывают в визе. Как раз на этот случай можно подстраховаться.

Если же вы собираетесь в страну, где виза делается по прибытии или вообще не нужна для кратковременного пребывания (например, Таиланд), вы тоже при большом желании можете застраховаться от невыезда, потому что невыдача посольством визы — не единственная причина, по которой может сорваться поездка. Об этом ниже.

Сколько стоит страховка, где и как оформляется

Лично я бы лучше взял подороже саму страховку путешественника, а на подобные опции (страхование от не выезда, от несчастного случая, от отмены рейса и др) забил бы. Причем, даже если бы в тур поехал, то покупал бы отдельную страховку путешественника, так как страховки от туроператоров обычно так себе. Очень подробно о страховках путешественника и всех связанных с ними нюансах я рассказал в этом посте.

Из документов для оформления страхового полиса необходим только загранпаспорт.

Стоимость страховки зависит от общей стоимости вашей поездки, обычно это от 1-5% цены тура. Через туроператоров, при покупке тура, страховку от невыезда делать будет дешевле, чем когда вы покупаете полис у страховой компании самостоятельно, как физическое лицо. Условия страхования у всех компаний разные, некоторые обязательно требуют наличие подписанного договора с турагентством, другие нет. Еще одно типичное условие к покупке страховки — она должна быть приобретена не менее чем за несколько дней или даже за 2 недели до начала тура, то есть, заранее.

В случае, если вы путешествуете самостоятельно, то можете заранее прикинуть стоимость медицинской страховки путешественника с помощью вот этого онлайн-калькулятора, как с опцией страхования от не выезда, так и без нее, и решить, стоит ли добавлять эту опцию или нет. Стоимость будет меняться в зависимости от суммы страхования отмены поездки (500-5000 уе), а риск отказа в визе выбирается отдельным пунктом и тоже удорожает полис. Но нужно понимать, так как такие страховки обычно предлагаются турфирмами, то у редких страховых компаний её можно купить напрямую. Но знаю, что Ингосстрах продает прям отдельную страховку от невыезда.

В некоторых страховых компаниях можно выбирать, от чего именно застраховаться: от невыдачи визы, болезни, или все вместе. Стоимость естественно тоже будет отличаться, чем больше рисков страхуете, тем дороже страховка. Например, от невыдачи визы при минимальной страховой сумме заплатите 500 руб, а за все риски при максимальной страховой сумме 10000 руб.

Что делать для получения выплаты, список документов

Первое, что необходимо сделать после наступления страхового случая — уведомить о нем страховую компанию. Обычно по договору это надо сделать в течение 48 часов. Следующим шагом в страховую компанию надо подать заявление. В заявлении можно указать номер своего счета, куда страховая должна перечислить деньги. Также надо собрать необходимые документы, подтверждающие наступление страхового случая.

Список документов для страховой компании (в зависимости от конкретного случая) может включать:

- Выписку из истории болезни;

- Справку о смерти;

- Справку из милиции, подтверждающую нанесение ущерба имуществу;

- Повестку в суд;

- Повестку в военкомат;

- Копию страницы с отказом в визе;

- Документы, подтверждающие фактические расходы (квитанции, чеки и т.д.).

Что включает и покрывает страховка

Это, пожалуй, один из главных вопросов. Потому что, если разобраться, получить выплату по страховке от невыезда не так уж просто.

Страховая сумма выплачивается только при наступлении страхового случая. Перечень страховых случаев прописывается в договоре. Поэтому в первую очередь внимательно читайте договор. И помните, что страховка в любом случае покрывает стоимость услуг, подтвержденную документально минус стоимость страхового полиса и франшизы (если она имеется). Возмещаются только фактические, документально подтвержденные потери. Если бронь в гостинице или билеты можно отменить бесплатно, их стоимость страховая не возместит.

В каких случаях обычно выплачивают

Так какие же чаще всего на практике бывают страховые случаи для страховки от невыезда?

- Отказ в визе (Шенгенской или какой-либо другой) застрахованному или одному из его попутчиков, если они являются близкими родственниками (родители, дети, супруги, родные братья и сёстры). Только немногие страховые компании возмещают ущерб, если попутчик застрахованного, которому не дали визу, не является его близким родственником, но бронирует один номер со страхователем.

- Заболевание или смерть страхователя или близкого родственника. При болезни страховым случаем считается только стационар, если вы заболели и даже получили травму, но не лежите в больнице — страховка не выплачивается.

- Ущерб имуществу страхователя (вследствие пожара, потопа, угона, кражи и пр.). Но обычно это должен быть крупный ущерб, его величина оговаривается договором. Не все страховые компании включают этот пункт в полис.

- Вызов в суд (если на момент покупки тура страхователь об этом не знал), повестка в военкомат.

- Несвоевременное получение визы.

- Досрочный возврат туриста из-за границы в случае болезни (при условии обязательной госпитализации) или смерти его близкого родственника. Есть не у всех страховых компаний.

Какие затраты на путешествие могут возмещаться страховой при доказанном наступлении страхового случая:

— Проживание в гостинице

— Питание, в том числе питание при задержке вылета

— Авиаперелёт или ж/д проезд

— Другие виды транспорта

— Разные предоплаченные услуги — экскурсии, билеты и т.д.

Но учтите, что даже при наступлении страхового случая и после обращения в страховую компанию с необходимым пакетом подтверждающих документов, страховая иногда может все-таки отказать в выплате.

В каких случаях обычно НЕ выплачивают

- За моральный ущерб компенсация не предусматривается.

- Если не может ехать попутчик застрахованного, то чаще всего компенсация выплачивается только при условии, что это его близкий родственник. Расходы на возвращение обратно раньше или позже срока поездки покрывают не все страховые компании.

- В некоторых случаях туроператоры могут при отказе от тура накладывать штрафы, предусмотренные договором на оказание туристских услуг. Такие расходы будут покрываться страховкой от невыезда, если об этом прямо говорится в договоре или правилах страхования. При этом не возмещаются разовые платежи и сборы, уплаченные туристом, если они не входят в пакет туристических услуг. Например, консульский сбор при оформлении визы.

- В случае болезни в большинстве случаев засчитывается только госпитализация и стационар. Просто больничный, в том числе и из-за перелома, например, ноги, если вы не лежите в больнице — не страховой случай. Еще один нюанс — если у вас хроническое заболевание и вы знали о нем заранее, даже в случае госпитализации — это не будет считаться страховым случаем.

- Стихийные бедствия (цунами, шторм, извержение вулкана и т.п.), всякие волнения и восстания в стране назначения чаще всего как страховой случай не учитываются.

- В случае всяких документальных проблем: предоставлены документы с ложной информацией или с неполными сведениями, или будет выявлено, что турист преднамеренно увеличил размер убытка, или обращение в страховую было слишком поздним (сроки обращения устанавливаются договором).

- Турист пострадал в состоянии алкогольного, токсического или наркотического опьянения.

- Задержка, перенос или отмена вылета по вине перевозчика.

- При отказе в Шенгенской или другой визе, если у застрахованного уже были ранее отказы. Также в некоторых страховых не возмещаются расходы при отказе в визе, если документы для посольства были неправильно оформлены или заполнены. Не имеет значения, самостоятельно турист заполнял документы или с помощью турфирмы.

- Сознательное нанесение вреда здоровью или самоубийство.

- Беременность.

P.S. В общем сами решайте, нужна вам такая страховка или опция, или нет.

Лайфхак #1 – как купить хорошую страховку

Выбрать страховку сейчас нереально сложно, поэтому в помощь всем путешественникам я составляю рейтинг. Для этого постоянно мониторю форумы, изучаю страховые договоры и сам пользуюсь страховками.

Лайфхак #2 – как найти отель на 20% дешевле

Сначала выбираем отель на Booking. У них хорошая база предложений, но вот цены НЕ лучшие! Тот же самый отель часто можно найти на 20% дешевле в других системах через сервис RoomGuru.

Страховка от невыезда по турпутевке

Страховка от невыезда по турпутевке – это страховой полис, который позволяет компенсировать расходы на туристическую поездку в случае, если вы не сможете отправиться на отдых по независящей от вас причине. Недорогую и выгодную страховку от невыезда по путевке вы можете заказать на сайте ERV.

Застраховать тур от невыезда можно независимо от покупки основного медицинского полиса. Однако рекомендуем позаботиться не только о поездке, но и о своем здоровье, и оформить медполис ВЗР по одной из программ страхования с расширенным перечнем рисков: «OPTIMA», «OPTIMA-Мульти» или «OPTIMA-Годовой». Оформить страховку «Отмена поездки Плюс» можно и вместе с более дешевой программой страхования ERV, например, «Стандарт Плюс».

Застраховать поездку следует не менее чем за 5 дней до того, как вы соберетесь выезжать. Оформление страхового полиса займет не более 10 минут.

Кому и в каких случаях стоит оформить страховку от невыезда

Оформить страховку от невыезда следует всем туристам, отправляющимся за границу. Однако особенно рекомендуем позаботиться об этом, если:

- вы собираетесь путешествовать с маленькими детьми;

- вы, ваши родственники или ваши спутники имеете слабое здоровье;

- вы подали документы на визу и опасаетесь, что вам откажут;

- вы купили дорогостоящий тур / забронировали номер в дорогой гостинице.

Стоимость страховки от невыезда за границу

Стоимость страховки от невылета за границу зависит от того, сколько вы заплатили за поездку: цена полиса составляет 5% от стоимости тура и билетов на одного человека. Чем больше путешественников вписано в страховой полис, тем дороже он будет стоить.

Что покрывает страхование туристов от невыезда?

Страхование туристов от невыезда предусматривает компенсацию в случаях:

- амбулаторного и стационарного лечения;

- экстренной госпитализации;

- травм любой сложности, препятствующих поездке;

- особо опасных инфекций, в том числе детских: кори, краснухи, ветрянки, скарлатины, дифтерии, коклюша, свинки, инфекционного мононуклеоза;

- смерти;

- отказа, задержки выдачи визы или отказа во въезде в страну временного пребывания;

- повестки в суд в качестве потерпевшего, свидетеля или эксперта;

- потери или повреждения имущества более 70%.

Кроме того, если вы выехали в путешествие, но были вынуждены его прервать, туристическая страховка покрывает:

- досрочное возвращение домой из поездки в случае отказа во въезде в страну временного пребывания;

- стихийные бедствия, которые мешают отъезду в отпуск или возвращению;

- задержку возвращения из-за смерти, несчастного случая или госпитализации застрахованного или его спутника;

- досрочное возвращение из поездки из-за госпитализации или смерти близкого родственника в стране проживания;

- выявление технических неполадок, сбоев, отказа в работе машинных устройств и других непредвиденных обстоятельств, произошедших со средством водного транспорта (лайнер, катер, ледокол, теплоход, яхта и т. п.).

В каких случаях возможен отказ в выплатах за застрахованный тур?

Страховка от невыезда по турпутевке не покрывает случаи, когда застрахованный, его близкие родственники или компаньоны по поездке:

- находились в состоянии алкогольного и иного вида опьянения;

- получили отказ в визе из-за предыдущих отказов, нарушения визового режима или были привлечены в уголовной и другим видам ответственности во время предыдущих поездок, не соблюдали предписания консульских служб и т. д.;

- совершили противоправное действие, которое являлось основанием для отмены поездки;

- летали на легкомоторном или безмоторном летательном аппарате, прыгали с парашютом;

- получили обострение или осложнение онкологического заболевания, эпилепсии, психических расстройств и расстройств поведения, неврозов;

- заболели инфекционным заболеванием, которое можно было предотвратить своевременной вакцинацией, или пострадали от самолечения.

Полный перечень не страховых случаев можно найти в «Общих правилах страхования» и «Полисных условиях».

«Подводные камни» страховки от невыезда за границу

По сути это не отдельная страховка, а дополнительная опция, которую можно добавить при оформлении туристического страхового полиса, хотя некоторые СК предлагают сделать ее отдельным документом. Существуют разные мнения по поводу необходимости включать страховку от невыезда в список необходимых для путешественников страховых рисков.

В своей нынешней статье я постараюсь подробно разобрать все плюсы и минусы данной опции, как ее оформить и в каких случаях ее использовать. Сразу хочу сказать, что больше всего этот вид страхования подходит людям, которые предпочитают не самостоятельные путешествия, а покупают тур. Почему? Потому что когда ты сам организовываешь свою поездку у тебя больше места для маневра, можно заранее все продумать и покупать только возвратные билеты, бронировать отели с возможностью бесплатного отказа от брони и т.п.

Что за «зверь» страхование от невыезда

Начну с того, что эту страховку любят навязывать туристические агентства, при чем не уведомляя об этом клиента, просто включая ее в стоимость тура. Чтобы отказаться от этой части страхования, нужно написать заявление. Большинство турагентов умалчивают об этом, и человек даже не подозревает, что заплатил за дополнительную услугу.

По статистике, больший процент проданных страховок от невыезда – это дело рук туроператоров, самостоятельные туристы редко ставят галочку напротив этой опции. Почему же так не полюбилась эта страховка путешественникам? Все банально просто. Страховые компании всегда стараются максимально снизить свои обязательства, поэтому трактуют все условия страхового договора в свою пользу, а формирование условий при страховании от невыезда за границу и вовсе производится так, чтобы большинство рисков не были их ответственностью. В общем, чтобы получить хорошую компенсацию при наступлении страхового случая еще постараться надо. Вот потому и не пользуется данный вид страхования популярностью. Хотя я все же советую в некоторых случаях подключать опцию, к примеру, при организации дорого тура или затратного самостоятельного путешествия.

Еще неплохо подключить данную страховку при планировании поездки в страны Шенгена или в другие государства, куда заранее надо оформлять визу, так как в ней могут отказать, а билеты уже куплены, бронь оплачена, тур то же. В такой ситуации опция будет кстати.

Конечно, всегда не лишним будет подстраховаться, даже если вы едете в страны, куда виза не нужна, или она делается по приезду на месте. Бывают случаи срыва поездки и не только по причине не выдачи визы.

Покрытие страховки

Страховой полис от невыезда будет действовать только если ситуация вошла в перечень страховых случаев, имеющийся в договоре. Выплаты будут произведены исключительно по документально подтвержденным фактам. Например, если был возможен бесплатный возврат билетов или отказ от брони, но вы этого не сделали, то ущерб вам не оплатят.

Страховой полис от невыезда будет действовать только если ситуация вошла в перечень страховых случаев, имеющийся в договоре. Выплаты будут произведены исключительно по документально подтвержденным фактам. Например, если был возможен бесплатный возврат билетов или отказ от брони, но вы этого не сделали, то ущерб вам не оплатят.

Чаще всего оплачивают следующие причины невыезда за границу:

- Отказ в получении визы (причем не только застрахованному, но и одному его попутчику, близкому родственнику);

- Госпитализация или смерть страхователя/его близкого родственника;

- Повестка в суд или в военкомат, если застрахованный заранее не знал о ней;

- Несвоевременное получение визы не по вине застрахованного;

- Возвращение туриста из-за границы по причине болезни (госпитализации) или смерти близкого родственника;

- Крупный ущерб имущества страхователя причиненный вследствие действий третьих лиц, стихийного бедствия или природного катаклизма.

Компенсируются следующие затраты:

- Проживание в отеле;

- Питание (так же при задержке рейса);

- Транспортные расходы;

- Предоплаченные услуги (экскурсии, билеты и т.п.).

Подробные условия по компенсациям и покрытию рисков нужно читать в конкретном договоре.

Когда страховку не платят

- Вы никогда не получите по данной страховке компенсацию морально вреда здоровью.

- Если вдруг не смог поехать попутчик застрахованного (по объективной причине), то оплата будет, только если он является близким родственником, друзья, любовники и знакомые таковыми не считаются.

- При необходимости раннего возврата из поездки выплачивается часть страховой суммы, а не вся она полностью.

- При отказе от тура, по любой причине, часто туроператоры накладывают на человека штраф. Его сумму по страховке оплатят исключительно в случае его наличия в перечне страховых рисков в договоре. При этом нет возврата сумм оплаченных за разовые платежи и сборы.

- Если вы заболели, но при этом не лежите в больнице, или ваша госпитализация связана с хронической болезнью, то это не страховой случай.

- Всяческие народные волнения, митинги и военные действия, как правило, не учитываются страховкой.

- Если при наступлении страхового случая застрахованный был в нетрезвом виде или под наркотиками, то это повод для отказа в выплате.

- Проблемы с вылетом по вине перевозчика не страхуются.

- Если отказали в получении визы не первый раз или были неправильно оформлены сданные в посольство документы и это явилось причиной, то отказ в компенсации ущерба обеспечен.

- Невозможность совершить поездку по причине беременности не повод требовать выплат по страховке.

- Не будет компенсации при умышленном причинении себе травм, самоубийстве, подделке документов для получении страховой выплаты.

Документы для получения выплат

Как только наступил страховой случай, необходимо позвонить в страховую компанию и сообщить об этом. В договоре указан срок, в который нужно это сделать, в большинстве случаев, это 48 часов.

Следующий шаг – написание заявления, где нужно указать подробности происшествия, свои данные, в том числе расчетный счет для перечисления страховой выплаты. Все слова должны подтверждаться фактами, поэтому надо предоставить официальные и заверенные документы. Если имел место ущерб имущества, то справку из полиции. Если причина – госпитализация, то выписку из истории болезни и справку с диагнозом. Если был отказ визы, то копию отказного документа. И так далее. Обязательно необходимо приложить к заявлению чеки и другие бумаги, подтверждающие расходы.

Вот самые удобные сервиси по оформлению страховки: Tripinsurance и Сherehapa

Оформление страховки от невыезда за границу

Люди, привыкшие путешествовать по миру в туристическом порядке, не задаются вопросом, нужна ли им при оформлении документов на очередную поездку страховка от невыезда. Покупая дорогой тур, купить её стоит. Это особенно важно для тех, кто не до конца уверен в том, что его планы в силу каких-то причин не сорвутся.

Страховка от невыезда

Смена планов, связанных с приятными ожиданиями заграничного отдыха, – это всегда моральный ущерб. Неоправданные надежды больно ранят психику. Ещё больнее осознавать, что наряду с моральным ущербом, вы получаете и материальный. Билеты куплены, путёвка тоже. Кто вернёт деньги? Страхование от невыезда за границу служит гарантией от материального ущерба и с каждым годом становится всё более востребованной услугой.

Почему нужна страховка от невыезда

Туроператор, заказывая зарубежные услуги, расходует деньги. Конечно, расплачивается с заграничными партнёрами он не из собственного кармана, а из средств, вырученных от продажи путёвки. Он лишь мост между туристом и принимающей стороной. Если клиент в последний момент отказывается от путешествия, туроператору приходится отзывать свой заказ и при этом платить штрафы за невыполненные обязательства. В списке тех, с кем он должен рассчитаться:

- авиакомпании;

- консульства;

- принимающая сторона;

- организаторы экскурсий и т. д.

Туроператор попросту не может вернуть деньги клиенту, так как львиная их доля уйдёт на то, чтобы прокрыть штрафные санкции, предусмотренные в договорах, заключаемых между сторонами-партнёрами.

В результате, вы не можете рассчитывать на то, что вам вернут ваши деньги. Между тем, страховка от невыезда позволит вам понести в случае отказа от запланированной поездки минимальные расходы. Вам вернут от 85 до 90% от потраченной суммы. Это снизит и материальный и моральный ущерб.

Если вы документально подтвердите причину невыезда, и она будет именно тем, указанным при подписании договора, страховым случаем, вы возместите свои расходы на приобретение авиа или ж/д билетов, гостиничную бронь и т. д.

Какие случаи страхования предусматривает страховка

В числе страховых случаев числятся ситуации, происходящие после покупки человеком путёвки и делающие невозможной его поездку. Такими ситуациями могут служить различные обстоятельства. Их перечень включается в контракт (в разных компаниях списки могут отличаться). В стандартный список страховых случаев, как правило, входят:

- повреждение имущества (квартира, дом, машина и т. д.) клиента, заметно пошатнувшее его финансовое состояние (затопление, пожар и пр.);

- смерть туриста или его родственника, находящегося в близком родстве;

- болезнь или госпитализация клиента или его родного (только близкое родство);

- получение вызова в военкомат или на судебное заседание с условием, что клиент не знал о вызове при оформлении документов на выезд.

Вы можете сами отметить перечень страховых случаев. Желательно внести в список ситуацию с отказом в выдаче визы. Это особенно важно для тех, кто впервые отправляется за рубеж и у кого уже случались в прошлом проблемы с разрешением на пересечение границы.

В любом случае, страховка от невыезда будет гарантировать вам возврат денег при отказе от путешествия перед его началом или в его процессе.

Что не будет учтено страховкой

При оформлении документов на поездку за рубеж нужно быть предельно внимательными. Особенно важно изучить страховые документы. Прежде чем оформить их, ознакомьтесь не только с тем, что входит в перечень страховых случаев, но и с тем, что не является таковым и может стать препятствием к возвращению потраченных на приобретение тура средств.

Выплаты не будут произведены при наличии следующих обстоятельств:

- если туристическая компания или предприятие-перевозчик прекратили свою деятельность;

- если документы клиента оформлены неправильно, что не позволило ему пересечь границу;

- смена власти, теракты и войны в стране или странах, куда вы приобрели путёвку;

- если ваше заболевание или болезни ваших родственников подлежат амбулаторному лечению;

- если причиной невыезда за границу является попытка суицида;

- туроператор или перевозчик перенесли дату выезда;

- вызов из отпуска по производственной необходимости;

- стихийные бедствия, карантины, эпидемии и т. п. в точке назначения;

- если препятствующие поездке увечья были получены в результате состояния наркотического или алкогольного опьянения;

- причиной отказа от поездки является членовредительство, причинённое другим лицом по сговору с клиентом;

- беременность, повлиявшая на здоровье клиентки и ставшая препятствием для путешествия;

- задержание туриста органами правопорядка и т. д.

По сути, страховка от невыезда страхует и туроператора, который не несёт ответственности в результате возникновения различных, ни от кого не зависящих форс-мажорных ситуаций. Прежде чем купить страховку, внимательно изучите все её пункты. Таким образом, вы не потеряете деньги.

Перед поездкой и заказом тура, изучите ситуацию в стране отдыха, погодные прогнозы и т. д. Прислушаться к народной мудрости – «Бережёного Бог бережёт» – будет очень кстати. Никто о вас не позаботиться, если вы не сделаете этого сами. Отправляйтесь отдыхать в надёжную благополучную страну. Это снизит риски ваших потерь.

Оформление страховки от невыезда

Страховка от невыезда может быть оформлена и тогда, когда у вас уже есть полис медицинского страхования, и в том случае, когда вы его ещё не оформили. В первом случае у вас есть возможность включить в уже существующий договор опцию страхования отмены поездки. Также вы можете пополнить медстраховку ещё одной опцией – «отказ от визы». Это допускается.

Если у вас ещё нет договора о медицинском страховании, вы можете внести в него нужные опции при оформлении. Естественно, вас интересует стоимость страховки от невыезда. В различных страховых компаниях она оценивается по-разному. Как правило, это от 1,5 до 10% от стоимости тура. Чтобы точно узнать, сколько стоит страховка и что она включает, нужно обратиться в компанию, с которой вы планируете заключать договор.

Стоимость зависит не только от тарифов учреждения, но и количества страховых случаев. Компания оценивает свои и ваши риски.

Обратиться по поводу оформления страховки от невыезда нужно не позднее, чем за две недели до предполагаемой поездки. В путешествии с прочими документами вы должны иметь при себе и распечатанный страховой полис.

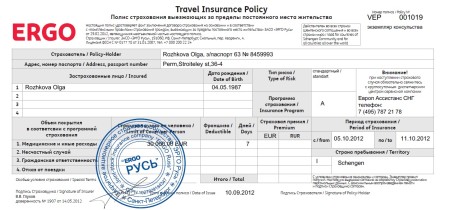

Пример страхового полиса

Если наступил страховой случай

Если ситуация сыграла не в вашу пользу, и страховой случай всё-таки имел место быть, у вас есть две недели на то, чтобы вернуть потраченные на нереализованную поездку деньги. Ваша задача – собрать пакет документов и предоставить его в страховую компанию. Предъявлять нужно следующее:

- Заявление. Оно составляется на имя страховой компании, с которой вы заключили договор. Если с вами должны были ехать дети, и вы их застраховали, заявление от их имени пишут родители.

- Копия загранпаспорта (только имеющие значение страницы).

- Договор (только оригинал).

- Документы, подтверждающие, что вы приобрели путёвку или путёвки (оригиналы).

- Билеты.

- Полис.

- Документ, служащий подтверждением наступления страхового случая.

- Реквизиты счёта, на который вам должны перечислить сумму возврата.

Если причиной отказа от путешествия служит болезнь родных или ваша, нужно предоставить справку, подтверждающую госпитализацию. Если причина – смерть, основанием для возврата денег будет служить свидетельство о смерти. Нужно также документально подтвердить факт родства с умершим.

Схема действий туриста при наступлении страхового случая

Когда причиной отмены поездки служит отказ консульства в выдаче визы, нужно предоставить в страховую компанию копию заграничного паспорта, где есть штамп о том, что вы получили отказ в выдаче разрешения на пересечение границы.

Безусловно, страховка от невыезда – документ нужный. Следует при его оформлении проявить бдительность и внимательность, тщательно изучать все пункты и не бояться задавать вопросы. Вы страхуете свои риски и хотите избежать напрасных трат. Именно для этого и нужна вам страховка. Она не должна стать ещё одной тратой. При правильном оформлении этот документ станет вашей защитой от непредвиденных ситуаций.

Если наступит страховой случай, вам возместят ваши траты. Если вовремя и правильно предоставить требуемые документы, никаких проблем в выплате возмещения не возникнет. Никто не заинтересован в том, чтобы обманывать вас. Требования связаны с тем, что компания страхует себя от обмана с вашей стороны.

Как оформить страховку от невыезда за границу

Страховка от невыезда — это дополнительная услуга, которую турист, выезжающий за границу, может оформить при покупке тура в туристической фирме. Такое страхование от невыезда гарантирует полный или частичный возврат оплаченных денежных средств, если по уважительной причине, не зависящей от туриста и туроператора, турист не может выехать за границу, то есть не может воспользоваться заказанным и оплаченным пакетом туристических услуг.

Данный вид страхования является добровольным. Но при этом им рекомендуется пользоваться в случаях туров и путевок с высокой стоимостью. Такая страховка позволяет при невыезде получить компенсацию от страховой компании.

Что может включать страховка от невыезда за рубеж

Для получения полиса, страхующего от невыезда, со страховой компанией заключается договор страхования, в котором указываются все условия страхования, в том числе приводится перечень рисков и страховых случаев, при наступлении которых страховая компания компенсирует убытки.

Какие же случаи, воспрепятствовавшие выезду за границу, могут быть отнесены к страховым? Сразу скажем, что таких случаев может быть довольно много и разнообразие их может быть довольно широким. Разные страховые компании, как правило, формируют свои перечни.

К наиболее распространенным страховым случаям относятся:

- внезапное расстройство здоровья, приведшее к госпитализации или смерти;

- смерть или внезапное расстройство здоровья (при условии госпитализации) близкого родственника. К близким родственникам относятся отец и мать, супруг (супруга), дети, в том числе усыновленные, а также родные сестры и братья;

- неполучение или несвоевременное получение визы для поездки за границу (при условии, что соблюдены сроки подачи документов на получение визы);

- обязательное участие отъезжающего в судебном разбирательстве по постановлению суда, при условии, что о начале судебного разбирательства ему не было известно на момент приобретения тура;

- призыв туриста на срочную военную службу или на военные сборы;

- повреждение или гибель имущества отъезжающего;

- досрочное возвращение туриста из заграничной поездки по причине внезапного расстройства здоровья (при условии госпитализации) или смерти его близкого родственника.

При желании полный перечень страховых случаев можно уточнить в страховой компании.

Еще раз обращаем внимание на то, что страхование от невыезда за границу является добровольным. При оформлении путевки (покупке тура) гражданин не обязан заключать договор страхования от невыезда.

Еще один момент, на который следует обратить внимание. Страховая выплата может быть произведена только если страховой случай наступил после покупки страховки. Например, призыв на военную службу или военные сборы будет являться страховым случаем, если повестка получена после вступления договора страхования в силу.

Что не относится к страховым случаям

Страховые компании очень серьезно относятся к формированию перечня страховых случаев. Какие-то события ни при каких обстоятельствах к страховым отнесены быть не могут. Более того, в договоре страхования такие случаи оговариваются отдельно. В отношении некоторых ситуаций страховщики имеют разные мнения. Некоторые из них относят такие «пограничные» ситуации к страховым, а некоторые не относят, а потому не включают их в перечень страховых случаев.

Чаще всего к не страховым случаям страховщики относят:

- расстройство здоровья или смерть в связи с алкогольным, наркотическим или токсическим опьянением застрахованного;

- самоубийство (покушение на самоубийство) застрахованного гражданина;

- воздействие ядерного взрыва, радиации, радиоактивного или иного вида заражения;

- стихийные бедствия и их последствия, эпидемии, карантин, метеоусловия;

- решения любых органов власти и управления;

- умышленные действия застрахованного туриста или заинтересованных третьих лиц, направленные на наступление или имитацию страхового случая;

- военные действия и их последствия, народные волнения, забастовки, восстания, мятежи, массовые беспорядки, акты терроризма и их последствия;

- занятия застрахованного туриста деятельностью, связанной с повышенной опасностью (такие виды деятельности отдельно оговариваются в договоре страхования);

- беременность или любые расстройства здоровья, связанные с беременностью вне зависимости от ее срока;

- нарушение застрахованным туристом порядка въезда в заграничную страну.

Могут быть и другие случаи, на которые страхование от невыезда за рубеж распространяться не будет.

Виды страхования от невыезда

Страховка от невыезда является гарантией возмещения финансовых потерь, возникающих вследствие отмены поездки за границу или изменения сроков пребывания. Страховщики могут предлагать различные виды страхования, наиболее распространенными из которых являются страхование с франшизой и страхование без франшизы.

Ниже рассмотрены оба вида страхования.

Страховка с франшизой

Суть франшизы состоит в том, что при заключении договора страхования оговаривается размер убытков, в рамках которого страховая компания не выплачивает страховое возмещение.

Франшиза может быть выгодна как отъезжающему за границу, так и страховой компании.

При франшизе турист платит меньшую цену страховки (страховую премию), но при убытках в пределах оговоренной суммы страхового возмещения не получает.

Существует несколько видов франшиз, две из которых (условная и безусловная) установлены законодательно. Другие виды франшиз, используемые в деловом обороте, могут применяться в различных вариантах при условии их включения в договор страхования.

При условной франшизе убытки до суммы оговоренной франшизы страховая не возмещает. Но в случае превышения оговоренной суммы убытки возмещаются в полном объеме, включая сумму франшизы.

При безусловной франшизе убытки до суммы оговоренной франшизы страховая не возмещает. Но в случае превышения оговоренной суммы убытки возмещаются в полном объеме, исключая сумму франшизы.

О других видах франшиз в данной статье мы говорить не будем, так как при страховании рисков, связанных с невыездом за границу, эти виды используются крайне редко.

Страховка без франшизы

При страховании от невыезда чаще всего используются договоры без франшизы.

Это означает, что при наступлении страхового случая страховая компания возмещает только реально возникшие убытки при несостоявшейся поездке за границу в полном объеме. При этом компания не может выдвигать какие-либо дополнительные условия, предусматривающие освобождение её от частичного или полного возмещения убытков.

Солидные страховые компании имеют типовые формы договоров, страхующих от сорвавшейся поездки за рубеж. Они, как правило не содержат условий о франшизе. При покупке тура в турфирме выезжающий гражданин при согласии на страхование от невыезда подписывает такой договор.

Особенности оформления страховки от невыезда

Бывает, что запланированная поездка за рубеж срывается по не зависящим от туриста причинам. Вернуть деньги, уплаченные туристической фирме, в таких случаях бывает очень сложно. Во избежание таких ситуаций фирмы предлагают своим клиентам оформить страховку от невыезда. Не вдаваясь в нюансы самого страхования, остановимся на основных особенностях оформления такой страховки.

Первая особенность состоит в том, что турфирмы обязаны уведомлять своих клиентов, планирующих поехать за границу, о возможности оформить страховку, покрывающую риски невыезда. Но при этом турфирмы не могут навязывать туристам такую страховку, например, путем включения её в турпакет.

По-хорошему, сотрудник турфирмы должен при общении с туристом выяснить у него, намерен ли он приобрести дополнительную страховку или нет, а также разъяснить ему правила и условия страхования.

Вторая особенность состоит в фиксации факта того, что турист предупрежден о возможности застраховаться от невыезда. С целью недопущения разногласий между туристом и турфирмой о том, какая информация о страховании была предоставлена и предоставлена ли вообще, турфирма включает в условия договора пункт о том, что турист предупрежден о возможности приобретения дополнительной страховки, а также об условиях и правилах ее использования.

Если же турист отказывается от страховки от невыезда, турфирма фиксирует это обстоятельство соответствующим образом (отдельным документом в виде расписки от туриста, записью в договоре и т.п.).

Приведенные ниже примеры иллюстрирую то, как именно правильность всех действий, связанных со страховкой от невыезда, может повлиять на исход споров.

Пример 1. Муж, жена и ребенок планировали поехать за границу в одну из стран. Тур был куплен в туристической фирме. За три дня до начала тура муж погиб. Туристам была возвращена только часть стоимости тур. Однако туристов это не устроило, и они обратились в суд с иском к турфирме с требованием о возврате полной стоимости тура.

Представитель турфирмы в суде заявил, что туристы были предупреждены о праве приобретения страховки от невыезда, сославшись на соответствующее условие договора. Но в этом условии договора отсутствовала информация о том, что это за страховка, каковы условия ее действия. Более того, факт передачи такой информации туристам в договоре не был зафиксирован. Суд полностью удовлетворил требования туристов, сославшись на то, что услугами туристы не воспользовались (поездка не состоялась), а надлежащая информация о дополнительном страховании им предоставлена не была.

Пример 2. Турист приобрел тур в Италию, и одновременно оформил полис страхования от невыдачи визы. Документы на визу подавала турфирма. В визе туристу было отказано. Совершить поездку в запланированные сроки не удалось. Тем не менее турист, лично обратившись в посольство Италии, получил визу. Но, для того чтобы поехать в Италию, ему пришлось повторно приобретать авиабилеты и дополнительно продлевать проживание в отеле.

Обратившись в страховую компанию за страховой выплатой, он получил отказ, так как по мнению страховщика первоначальный отказ в визе был погашен последующей ее выдачей. После этого турист обратился в суд с иском к турфирме и потребовал взыскать с нее свои дополнительные расходы.

Суд принял сторону туриста, мотивировав это тем, что, если турист визу все-таки получил, значит, первоначальный отказ был получен не по его вине.

Страховка от невыезда

Страхование от невыезда за границу предусматривает защиту финансовых рисков туриста, которые связаны с обстоятельствами, способными привести к отказу от самой поездки. Страховая выплата покроет расходы, связанные с организацией поездки (покупка билетов, бронирование отелей, стоимость путевки и т. д.).

Страховая премия выплачивается из-за возникновения следующих событий, повлекших отказ от поездки

Программа компенсирует затраты, понесенные по следующим причинам:

Получение травмы любой степени сложности застрахованным или его ближайшим родственником вследствие несчастного случая. Травма была получена не раньше чем за 15 дней до даты начала поездки. Важный момент – должно быть медицинское предписание отказаться от поездки.

Застрахованный вынужден был досрочно вернуться из путешествия. Это связано со смертью, несчастным случаем либо болезнью супруги (супруга) или близких родственников.

У застрахованного было выявлено инфекционное заболевание не раньше чем за 15 дней до даты начала поездки.Важный момент – должно быть медицинское предписание отказаться от поездки.

Невозможность вылета из-за смерти/госпитализации застрахованного либо его ближайшего родственника. Событие произошло не раньше чем за 15 дней до даты начала поездки и сделало ее невозможной.

Согласно решению суда, застрахованный должен принять участие в судебном разбирательстве в период, приходящийся на срок страхования.

Застрахованный призван на военные сборы или срочную службу после того, как начался срок страхования.

Программа компенсирует затраты, понесенные из-за того, что застрахованному было отказано в получении визы. При этом он своевременно подал все документы, требуемые консульством страны. Исключением является отказ консульствами США и Великобритании.

Застрахованный вынужден задержаться с возвращением из путешествия, хотя его срок подошел к концу. Это связано со смертью, несчастным случаем либо болезнью супруги (супруга) или близких родственников, путешествовавших с ним.

Имущество застрахованного, за исключением транспортного средства, было повреждено или уничтожено. Событие произошло не раньше чем за 15 дней до даты начала поездки. Оно наступило по причине пожара, стихийного бедствия, противозаконных действий третьих лиц, затопления.

Как оформить полис страхования от невыезда

«АльфаСтрахование» предлагает купить страховку от невыезда за границу. Оформить его можно только в качестве дополнительного риска к однократной программе страхования «АльфаТРЕВЕЛ». Как и данный продукт, эту услугу можно приобрести в одном из офисов либо на сайте.

Обращаем внимание, что страхование отмены поездки имеет особенности.

- Выбор страховой суммы и валюты. При самостоятельном оформлении услуги через Интернет путешественник может выбрать страховое покрытие. При этом выбор валюты зависит от того, в какую страну он отправляется.

- Франшиза. Это часть ущерба, которая не компенсируется страховщиком. Продукты, оформляемые через Интернет, без франшизы. При оформлении в офисе можно самостоятельно сделать выбор — приобрести полис с франшизой или без нее.

В качестве альтернативы клиенты могут покупать вариант «Премиум». В его стоимость также входит страховка от невылета за границу с покрытием в 1500 у.е. Однако он не будет покрывать неполучение разрешения на въезд в страну. Объем ответственности страховщика по «Премиум» и дополнительному страхованию в «АльфаТРЕВЕЛ» различны.

Где приобрести

Чтобы купить страховку от невыезда, вы можете обратиться в ближайший офис продаж или воспользоваться калькулятором. Второй способ позволит сэкономить время, подобрать оптимальную программу и приобрести полис, не выходя из дома. Все просто: узнайте, сколько стоит оформить страховку от невыезда в Москве, Санкт-Петербурге или другом регионе, введите необходимые данные, произведите оплату и получите полис на свой email!