Налоговая система Китая

В Китайской Народной Республике основным источником дохода государственной казны являются налоговые платежи. Это совсем не удивительно, учитывая тот факт, что к 2017 году населения Китая возросло практически до полутора миллиардов человек. В стране нет такого понятия, как теневая экономика, поэтому ежемесячно каждый гражданин выплачивает налоговые сборы. Налоги в Китае должны платить не только граждане страны, но и мигранты, приехавшие туда на работу. В данной статье будет рассмотрена специфика китайской системы налогообложения на примере конкретных видов налогов.

В Китайской Народной Республике основным источником дохода государственной казны являются налоговые платежи. Это совсем не удивительно, учитывая тот факт, что к 2017 году населения Китая возросло практически до полутора миллиардов человек. В стране нет такого понятия, как теневая экономика, поэтому ежемесячно каждый гражданин выплачивает налоговые сборы. Налоги в Китае должны платить не только граждане страны, но и мигранты, приехавшие туда на работу. В данной статье будет рассмотрена специфика китайской системы налогообложения на примере конкретных видов налогов.

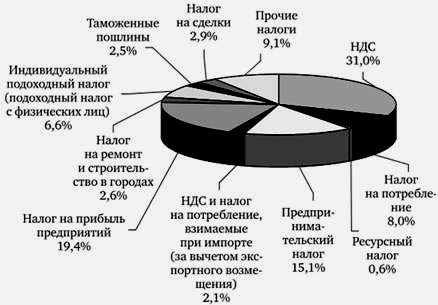

Налоговая система Китая достаточно сложная. Она состоит из большого количества налогов, которые можно поделить на 5 групп:

- Налоги с оборота

- Подоходные налоги

- Налоги с имущества

- Ресурсные налоги

- Налоги на определенные действия

Основную долю налоговых поступлений составляют налоги с оборота. В налоги с оборота входят:

- налог на добавленную стоимость (НДС);

- налог на предпринимательство;

- налог на потребление;

- налог на транспорт;

- налог на табачную продукцию.

Вторая группа налогов, составляющих приблизительно 1/4 часть от общей суммы налоговых поступлений, включает в себя налог на прибыль с доходов юридических и физических лиц.

Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам:

Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам:

- Группа налогов с оборота. Сюда входят налог на добавленную стоимость, потребительский налог и предпринимательский налог. Объектом налогообложения для этих налогов является объемы оборотов или реализации у налогоплательщиков в сфере производства, реализации или обслуживания.

- Группа налогов с дохода. Она включает налог на прибыль предприятий (применительно к таким предприятиям-резидентам, как предприятия, находящиеся в государственной собственности, предприятия, находящиеся в коллективной собственности, частные предприятия, предприятия совместного хозяйствования, акционерные предприятия), налог на прибыль предприятий с иностранными инвестициями и иностранных предприятий, а также подоходный налог с физических лиц.

Объектом налогообложения здесь служит прибыль, полученная производителем или посредником, а также личные доходы физических лиц. - Группа налогов за пользование ресурсами. Сюда входят налог за пользование природными ресурсами (природная рента) и налог за пользование землями городов и городских районов. Плательщиками этих налогов являются пользователи природных ресурсов и земель в городах и городских районах.

Эти налоги отражают возмездный характер пользования государственными природными ресурсами и имеют своей целью регулировать доходы тех налогоплательщиков, которые имеют доступ к природным ресурсам. - Группа налогов специального назначения. Это налог на поддержание городского строительства, налог на занимаемые пахотные угодья, регулирующий налог на инвестиции в недвижимость и налог на передачу оцениваемой недвижимости.

- Группа имущественных налогов. Сюда входят налоги с владельцев домов, налог на городскую недвижимость и налог на имущество, переходящее в порядке наследования (до настоящего времени не введен).

- Группа налогов и сборов, взимаемых при совершении определенных действий. Сюда входят налог на использование автотранспорта и судов, налог на использование регистрационных номеров транспортных средств и судов, гербовый сбор, пошлина при продаже жилой недвижимости, налог с оборота ценных бумаг (до настоящего времени не введен), налог на забой скота и налог на банкеты.

Объектом обложения этими налогами являются соответствующие действия налогоплательщика. - Группа сельскохозяйственных налогов. Сюда входят сельскохозяйственный налог (включая налог с сельскохозяйственной деятельности) и налог на животноводство.

Плательщиками этих налогов являются предприятия, организации или физические лица, получающие доходы от ведения сельского или животноводческого хозяйства. - Группа таможенных пошлин. Таможенными пошлинами облагаются товары и другие объекты, импортируемые в Китай или экспортируемые из Китая.

Плательщиками налогов с оборота выступают предприятия (организации), их структурные подразделения и граждане. Правовой основой взимания этих налогов являются Временная инструкция по каждому налогу и Разъяснения по их исполнению, принятые Государственным советом 13 декабря 1993 года и Министерством финансов 25 декабря 1993 года соответственно.

Государственная Налоговая Администрация КНР является полномочным органом управления в сфере налогообложения на всей территории Китая. Она разрабатывает налоговые законопроекты и устанавливает планы сбора налогов на провинциальном уровне. Министерство Финансов КНР также время от времени издает циркуляры, содержащие вопросы, касающиеся налогообложения. Но сбор налогов на местном уровне является компетенцией Налоговой Администрации. Государственная Налоговая Администрация и Министерство Финансов, однако, оба имеют право принимать решения по таким вопросам, как уменьшение ставки налогов, предоставление иных налоговых льгот и исключений.

В 1994 году налоговая система Китая претерпела существенные изменения. В настоящее время все налоги КНР разделены на три отдельные группы:

- Центральные налоги, которые включают в себя таможенные пошлины, потребительский налог, НДС, взимаемый таможней, а также налог на хозяйственную деятельность (бизнес-налог), взимаемый с банков, финансовых организаций, государственных предприятий и иностранных торговых корпораций.

- Совместные налоги, включающие НДС, Налог на использование природных ресурсов, налог на ценные бумаги и бизнес-налог, взимаемый с других банков и страховых организаций.

- Местные налоги, включающие налог на прибыль предприятий, бизнес-налог от других источников, налог на недвижимость, подоходный налог с физических лиц, гербовые сборы и некоторые другие налоги, такие как налог на наследство и налог на повышение стоимости земли.

Государственные налоговые управления на местном уровне подконтрольны Государственной Налоговой Администрации, тогда как местные налоговые управления являются органами местного правительства. Государственные налоговые управления с местными налоговыми управлениями занимаются всеми налогами, которыми облагаются предприятия с иностранными инвестициями

Предприятия с иностранными инвестициями должны зарегистрироваться в налоговых органах в течение 30 дней с момента получения лицензии на хозяйственную деятельность. При регистрации выдается свидетельство о регистрации, срок действия которого – 12 месяцев, с последующим продлением.

Налоги КНР

Ниже приводится краткий обзор налогов, которыми облагаются предприятия с иностранными инвестициями. Следует учесть, что это не исчерпывающий список, и сюда не включены некоторые мелкие налоги. Это общая картина, дающая потенциальному иностранному инвестору базисную информацию об основных налоговых обязательствах в Китае. Кроме того, в различных регионах существуют различные местные налоги.

Налог на хозяйственную деятельность (бизнес-налог)

Данный налог применяется во всех ситуациях, когда имеет место:

- Предоставление налогооблагаемых услуг

- Передача нематериальных активов

- Продажа недвижимости.

Данный налог исчисляется на основании товарооборота. Отчетность по нему и периодичность его оплаты – ежемесячные. Ставка налога различается в зависимости от видов деятельности в следующих размерах:

- Транспорт: 3%

- Строительство, инженерные работы: 3%

- Финансовая деятельность: 8%

- Почта и телекоммуникации: 3%

- Культура и спорт: 3%

- Индустрия развлечений: 5-20% (бары, рестораны: 10%)

- Услуги: 5%

- Приобретение нематериальных активов: 5%

- Продажа недвижимости: 5%

Налог на прибыль предприятий

Применяется ко всем предприятиям с иностранными инвестициями и иностранным компаниям, получающим доходы в Китае.

Применяется ко всем предприятиям с иностранными инвестициями и иностранным компаниям, получающим доходы в Китае.

Размер налога устанавливается ежегодно в течение пяти месяцев после окончания года. Ежеквартальные платежи этого налога производятся на основании этой цифры, однако, при предоставлении ежеквартальных отчетов. Любые суммы, оплаченные свыше необходимой суммы налога, возвращаются или зачитываются в следующие периоды. Налог рассчитывается в юанях. Размер налога рассчитывается на основании валовой прибыли в течение года за минусом себестоимости, расходов и убытков. Ставка налога – 30% для предприятий, зарегистрированных в Китае. Для тех предприятий, которые в Китае не зарегистрированы, ставка составляет 20% (часто этот налог называется «удерживаемым»), и в случае отсутствия бухгалтерской отчетности в Китае, данный налог часто рассчитывается на основании общей суммы контракта. Существуют также ставки налога в размере 15% и 24%, которые применяются по отношению к предприятиям с иностранными инвестициями, учрежденным в некоторых специальных районах Китая и занимающихся определенной деятельностью. По данному налогу предприятиям с иностранными инвестициями, занимающимися определенными видами деятельности, могут предоставляться налоговые каникулы на срок до пяти лет.

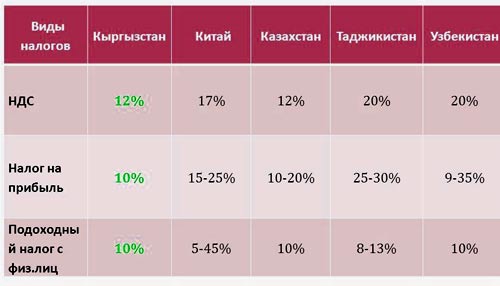

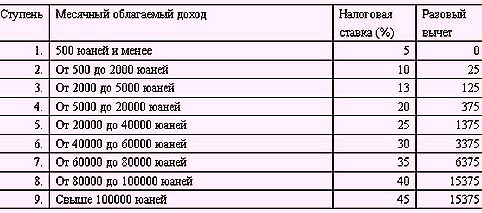

Подоходный налог с физических лиц

Ставка налога является прогрессивной в зависимости от размера зарплаты, могут быть также некоторые региональные различия, а в некоторых случаях существует даже возможность для переговоров с налоговыми органами. Но, в общем, для иностранцев, работающих в Китае, применяются следующие ставки (Исчисление, отчетность и периодичность оплаты данного налога – ежемесячные):

Ежемесячный доход в размере 4000 юаней КНР налогом не облагается. (1 USD

Сумма, превышающая размер 4000 юаней, облагается налогом по следующим ставкам:

24001 – 44000 25%

44001 – 64000 30%

64001 – 84000 35%

84001 – 104000 40%

104001 и выше 45%

Налог на добавленную стоимость

Исчисляется в размере17% и взимается при продаже товаров и некоторых услуг. Хотя в итоге налог оплачивается конечным потребителем, он взимается на всех этапах производства и реализации. Обязательство по оплате НДС возникает немедленно при выставлении инвойса (не после его оплаты), что означает, что НДС может должен быть взыскан даже несмотря на возможный безнадежный долг.

Некоторые свободные торговые зоны возмещают часть НДС за товары, продаваемые за пределы зоны, однако такая практика не приветствуется со стороны Центрального Правительства, поэтому вскоре возможно прекращение существования подобной льготы.

Потребительский налог

Потребительский налог взимается в дополнение к НДС при некоторых специальных видах потребления, таких как сигареты, алкогольные напитки, косметика, ювелирные изделия, бензин, автомобили и т.д. Он подлежит уплате всеми предприятиями и частными лицами при импортировании, производстве и переработке вышеуказанных товаров. Этот налог взимается только один раз в процессе бизнеса и оплачивается конечным потребителем. Ставка налога варьируется в зависимости от различных категорий потребления от 3 до 50%.

Удерживаемые налоги

Иностранные предприятия без легального присутствия в Китае облагаются в размере 20% от доходов, полученных из Китая (существуют некоторые региональные различия и различия по видам деятельности). К таким доходам относятся, например, проценты на капитал, арендные платежи, авторские гонорары и т.п. Это должно быть учтено и определено в счете, выставляемом китайскому предприятию (включая предприятия с иностранными инвестициями), чтобы оно могло «удержать» данный налог и передать его правительству. То есть китайское предприятие в данном случае выступает в роли агента правительства по сбору налогов. Предприятиям с иностранными инвестициями нужно здесь быть осторожными: Когда вы прибавляете к стоимости ваших товаров (работ, услуг) проценты, арендные или авторские платежи, подлежащие оплате иностранному предприятию согласно соответствующему договору или соглашению, эта прибавка будет рассматриваться как оплата средств иностранному получателю, с которых должен удерживаться налог. У предприятия с иностранными инвестициями, соответственно, возникнет обязательство по уплате удержанного налога в течение определенного периода времени, независимо от того были ли эти средства фактически оплачены иностранному предприятию или нет.

Налогообложение представительств иностранных компаний

Две наиболее распространенные ошибки, допускаемые представительствами иностранных компаний, это предположение, что все необходимые документы уже оформлены с момента получения регистрационного сертификата представительства, и что поскольку представительство не может заниматься торговой и иной хозяйственной деятельностью, оно не обязано платить налоги. Обе эти мысли неверны.

Две наиболее распространенные ошибки, допускаемые представительствами иностранных компаний, это предположение, что все необходимые документы уже оформлены с момента получения регистрационного сертификата представительства, и что поскольку представительство не может заниматься торговой и иной хозяйственной деятельностью, оно не обязано платить налоги. Обе эти мысли неверны.

Представительство должно после получения регистрационного сертификата, также зарегистрироваться в налоговом управлении, которое выдает свидетельство о налоговой регистрации. Подразумевается, что представительство получает доход в виде средств, предоставленных ему для покрытия своих расходов в Китае. Этот доход подлежит налогообложению, и в данном случае применяется бизнес-налог и налог на прибыль иностранных предприятий. Представительство должно подавать отчетность по указанным налогам ежемесячно или ежеквартально (в зависимости от местонахождения существуют некоторые региональные различия), даже в том случае, если представительство освобождено от налогов. В случае невыполнения этой обязанности могут быть наложены серьезные санкции, а также возможно закрытие представительства.

В целом сумма налогов, взимаемых с представительства, составляет около 10% от произведенных им расходов.

Санкции за нарушения налогового законодательства

Никакие правительства не любят уклонения от налогов, и Китай в этом правиле не исключение. Штрафы за просрочку уплаты, за неуплату налогов и другие нарушения (незнание не является оправданием) могут быть суровыми – часто до пятикратной суммы задолженности с погашением также и основного обязательства. В случаях явного нарушения закона могут изыматься лицензии и конфисковаться средства. Если у вас имеются какие-либо сомнения в правильности исчисления и уплаты налогов – немедленно обращайтесь за профессиональной помощью, ибо этот вопрос один из тех, где лучше всего не допускать путаницы. Деньги, потраченные на хорошую консультацию намного меньше сумм штрафов и других санкций.

Основные налоговые льготы:

Вновь построенные здания освобождаются от налога в течение трех лет начиная с месяца окончания строительства. Реконструированные здания, затраты на восстановление которых превысили 1/2 затрат на новое строительство аналогичного объекта, освобождаются от налога в течение двух лет начиная с месяца окончания восстановительных работ. Другие льготы могут предоставляться соответствующими органами власти на местах.

Данный налог уплачивают организации и граждане, имеющие в собственности и эксплуатирующие автотранспортные средства и (или) водные суда на территории КНР.

Налоговая база для автотранспортных средств — их количество или нетто-тоннаж, налоговая база для водных судов — их нетто-тоннаж или общая грузоподъемность судна. Сумма налога определяется отдельно для автотранспортных средств и водных судов. Применяются и различные ставки налога:

Для автотранспортных средств: 60-320 юаней — для пассажирского транспорта, 16-60 юаней за тонну — для грузового транспорта, 20-80 юаней — для мотоциклов, 1,2-32 юаней — для безмоторных средств.

Для водных средств: 1,2-5 юаней за тонну — для моторных судов, 0,6-1,4 юаня за тонну груза — для безмоторных судов.

Формула расчета:

Сумма налога =Количество (нетто-тоннаж) автотранспортных средств * Соответствующую ставку налога за единицу

Сумма налога = Нетто-тоннаж (общая грузоподъемность) судна * Соответствующую ставку налога за единицу

Таможенные пошлины

Плательщики таможенных пошлин — грузополучатели, импортирующие разрешенные товары, и грузоотправители, экспортирующие разрешенные законодательством товары. Первые уплачивают импортные (ввозные) таможенные пошлины, вторые — экспортные (вывозные).

Ставки пошлин:

Различают ставки импортных пошлин и экспортных.

Ставки импортных пошлин подразделяются на общие и преференциальные. Общие применяются в отношении тех стран, с которыми КНР не заключила соглашения о льготном налогообложении, преференциальные — в отношении тех стран, с которыми КНР заключила соглашения о льготном налогообложении.

Ставки импортных пошлин подразделяются на общие и преференциальные. Общие применяются в отношении тех стран, с которыми КНР не заключила соглашения о льготном налогообложении, преференциальные — в отношении тех стран, с которыми КНР заключила соглашения о льготном налогообложении.

Освобождаются от уплаты пошлин: грузы (товары), стоимостью менее 10 юаней; рекламные изделия и образцы товаров, не предназначенные для продажи; товары, безвозмездно предоставленные международными организациями или иностранными представительствами.

Определенные льготы могут предусматриваться в международных соглашениях, заключенных КНР с другими странами.

По сырью, материалам, полуфабрикатам, комплектующим изделиям, ввозимым для доработки (переработки) или производства экспортно-ориентированной продукции могут сначала пошлины взиматься при ввозе этих изделий, а затем возвращаться в части, равной завершенному производству товаров или доработанных и направленных на экспорт изделий.

Налоги в Китае

Высокий уровень экономического развития Китайской Народной Республики связан с регулярными налоговыми платежами, которые поступают в государственную казну. Правительство страны, проведя ряд реформ, избавилось от понятия теневая экономика. Граждане КНР и иностранцы платят налоги, освободиться от них мигранты не могут.

Система налогообложения в Китае

Налоговая система отличается сбалансированностью, что обеспечивает высокие позиции Китая в мировом ВВП. Система обложения состоит из трех уровней:

- Центральный – это таможенные сборы, НДС от проводимых таможенных операций, налоги на бизнес, хозяйственную, финансовую, банковскую и торговую деятельность, госпредприятия.

- Совместный – все виды НДС, кроме таможенного, бизнес-налоги, поступления от ценных и банковских бумаг, страхования.

- Местный – налог на прибыль и недвижимость, гербовый сбор, подоходный с граждан страны.

Радикальное реформирование системы происходило в 1994 г. После этого изменения вносятся точечно.

Сбором налогов управляет Главное государственное налоговое управление, в подчинении которого находятся центральная и местная подсистемы налогов.

Какие налоги платят в Китае – виды

Платят китайцы и нерезиденты страны немало налогов. Общее их число составляет 25 видов, разделенные на группы:

- С оборота. Размер определяется объемом проданной продукции.

- Ресурсные – использование госземли.

- На прибыль – платят физлица, китайские и иностранные компании.

- Целевые – за пользование с/х землями, вложение средств в проекты, за проживание в мегаполисах и крупных населенных пунктах.

- Недвижимость и имущество.

- Пользование автомобилем и водным транспортом.

- Передача имущества.

- Доходы от ведения сельскохозяйственной деятельности.

- Таможенные сборы за экспортные и импортные операции.

Есть и уникальные налоги – добычу сырой нефти, железной руды, газа, природных ископаемых. Налог на нефть не взимается, когда ее используют для восстановления скважин.

Налоги в Китае для физических лиц

Физлица платят сборы на доходы, которые получены на территории Китая и из-за границы. Налоговая ставка определяется видом дохода:

- Работа по найму, которая приносит человеку зарплату, оклад, премии, бонусы, субсидии, компенсации, прибыль с дохода предприятия. Ставка варьируется от 3% до 45%, в зависимости от размера зарплаты (т.н. прогрессивная шкала налогообложения).

- Проценты, дивиденды, роялти, сдача недвижимости в аренду – 20%.

- Индивидуальные торгово-промышленные хозяйства и доходы от ведения деятельности по контракту подряда – от 5 до 35%.

С доходов, которые возникают в работе по найму, налог удерживают работодатели. Налог с роялти, процент взимает налоговый агент. Остальные виды налогов физлица платят самостоятельно.

Подоходный налог (прогрессивный)

Существует размер заработной платы, когда китаец платит всего 5% от суммы дохода. Так, если человек получает меньше 825 долл. США, то они платят 5%, если оклад доходит до 1000 долл. США, то ставка повышается до 10%. Заработок в размере 1350 долл. повышает ставку подоходного налога до 15%.

Другие тарифы указаны ниже:

- От 5 тыс. до 20 тыс. юаней – 20%.

- От 20 тыс. до 40 тыс. юаней – 25%.

- От 40 тыс. до 60 тыс. – 30%.

- От 60 тыс. до 80 тыс. юаней – 35%.

- От 80 тыс. до 100 тыс. юаней – 40%.

- Больше 100 тыс. юаней – 45 %.

Для каждой суммы месячного заработка есть своя сумма разовых отчислений.

Подобная прогрессивная система налогообложения позволяет равномерно распределять доходы по стране.

Налогом не облагается заработная плата, которая меньше 750 долл. США.

Отчисления на пенсию

В Китае существует накопительная пенсионная система, которая формируется за счет отчислений работодателя и работающего. Размер сборов равен 28%: из них 8% платит работник, а 20% – работодатель.

Государственная пенсия положена только людям, которые проработали на местную экономику не меньше 15 лет.

Налоги в Китае для бизнеса

Этот сбор идет в государственную казну в процессе ведения хозяйственной деятельности. Платят предприятия, которые созданы за счет иностранных вложений. Единой ставки нет, поскольку учитывается характер работы компании или фирмы.

Платится каждый месяц. Виды выплат:

- Предприятия, занимающиеся транспортом, выплачивают 3% от прибыли.

- Строительство и инженерные работы – 3%.

- Финансовые услуги – почти 8%.

- Спортивная деятельность, культурная работа, телекоммуникации – 3%.

- Услуги, продажа недвижимости и покупка нематериальных активов – 5%.

- Развлечения – от 5% до 20%.

Подоходный налог в Китае для иностранцев

Все нерезиденты в республике обязаны платить налоги. При найме на работу все иностранные граждане заключают договор о двойном налогообложении в Китае. Размер сборов зависит от периода проживания в стране:

- Меньше 180 дней – никаких налогов платить не надо. Для этого между страной, откуда приехал мигрант, и КНР должен быть заключен договор о двойном налогообложении.

- От 180 до 360 дней – вносят в казну налог для физических лиц.

- От 1 года до 5 лет – индивидуальный подоходный налог со всех поступлений, полученных на территории Китайской Народной Республики.

- От 5 лет – надо отчислять сборы с прибыли и зарплаты.

Иностранцы декларируют свои доходы путем подачи декларации в налоговую, но только если сумма заработанных средств больше 120 тыс. юаней (около 17,5 тыс. долл. США). Отчисления надо делать со всего размера заработной платы. Исключение – доход, который тратится на аренду жилья, командировку и обучение в школе.

Иностранцы должны платить налог на недвижимость – от 3% до 5%. Сборы за ведение фермерства или с/х зависит от отрасли и доходов предприятий. Средний размер составляет 15%.

Иностранные компании получают большие размеры налоговых льгот от государства, что стимулирует дополнительные потоки финансов в казну. Льготное налоговое законодательство разработаны и для иностранных ученых.

Размер НДС в Китае

Налог на добавленную стоимость применяется к продаже товаров, предоставлению услуг по обработке и ремонту, импорту товаров в Китай. Ставки зависят от размера выручки, от продаж, типа товара, типа сектора экономики.

Ставка налога составляет 16% (снижена в мае 2018 года). Другие ставки:

- Ставка для малых налогоплательщиков – 3%.

- Льготная ставка для обычных налогоплательщиков – 13%.

- Реализация средств б/у – 2%, но нельзя вычитывать входной НДС.

- Реализация товаров, которые были получены по итогам комплексного использования ресурсов – 0%.

- Экспорт товаров также налогами не облагается.

Когда реализуются определенные услуг на территории Китая, то взимается особый вид НДС, который называется предпринимательский налог. Его размер варьируется от 3% до 50% от доходов. Платиться этот вид налога только при наличии специальной лицензии, которая нужна на продажу сигарет и алкоголя.

Нарушение налогового законодательства – последствия

Уклоняться в Китае от выплаты налогов не рекомендуется, поскольку нарушитель попадает под серьезную сумму штрафа. Сумма составляет пятикратную сумму невыплаченного налога.

Кроме того, налоговые органы имеют право забрать лицензии у предприятий и бизнесменов, забирать средства. Если иностранец сомневается в правильности выплаты налогов, лучше сходить в налоговый орган за консультацией, чтобы потом не платить штрафы за нарушение законодательства.

Налоги в Китае

Налоговые платежи являются главным источником дохода государственной казны Китайской Народной Республики. И это вовсе не удивительно, ведь на территории этой страны проживает более одного миллиарда человек. В 2022 году по прогнозам экспертов, общее количество населения приблизится к полутора миллиардам. В стране не существует понятия теневой экономики, и все граждане Китая ежемесячно выплачивают налоговые сборы.

Платить налоги в 2022 году обязаны не только лица, имеющие гражданство Китая, но и мигранты, работающие на её территории, на протяжении определённого срока.

Классификация налогов

Система налогообложения в Китае состоит из трёх основных категорий налоговых выплат:

График структуры налоговой системы в Китае

- Центральных.

- Совместных.

- Местных.

Вернуться к оглавлению

Бизнес-налог

Одним из общеобязательных отчислений в налоговую систему является бизнес-налог. Он представляет собой выплаты на осуществление хозяйственной деятельности. Такой налог выплачивается лишь предприятиями с иностранными инвестициями. Единой ставки бизнес-налога не существует. Размер выплаты напрямую зависит от рода деятельности предприятия.

Бизнес-налоги в Китае оплачиваются ежемесячно. Так, если организация занимается транспортом, то она обязана заплатить 3 процента от общей месячной прибыли.

Если основной деятельностью организации является строительные или инженерные работы, то налог в 2022 году будет равняться 3 процентам. При предоставлении финансовых услуг, предприятию необходимо будет отчислить в государственный бюджет около 8 процентов. Если организация занимается телекоммуникациями, культурной или спортивной деятельностью, то размер налога равен 3 процентам.

При предоставлении различного рода услуг, продажи недвижимого имущества и приобретении нематериальных активов, размер налога составит 5 процентов. Если организация является представителем индустрии развлечений, то она обязана ежемесячно выплачивать от 5 до 20 процентов от своего дохода.

Налог на прибыль предприятия

Этот налог должны платить все иностранные компании и предприятия, которые осуществляют свою деятельность на территории Китая, и соответственно получают прибыль от осуществляемой деятельности. Он является ежегодным, то есть вносить налог необходимо лишь один раз в году. Налоговая ставка разнится в зависимости от места регистрации компании. Если предприятие официально зарегистрировано на территории Китайской Народной Республики, то его владельцы обязаны платить 30 процентов от ежегодной прибыли.

Таблица сравнения китайского налога на прибыль с другими государствами

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

Подоходный налог

Подоходный налог оплачивается исключительно физическими лицами, то есть людьми, которые не занимаются предпринимательской деятельностью, а устроились работать в Китае по найму. Этот налог удерживается непосредственно с заработной платы. Его размер напрямую зависит от уровня оплаты труда.

Если человек получает менее 4000 китайских юаней (620 долларов), то человек освобождается от выплаты налога. Если размер его заработной платы в 2022 году превысит этот показатель, но будет менее 4500 юаней, то налогоплательщик обязан платить 5 процентов от общей суммы своей зарплаты.

При окладе от 4500 до 6000 юаней, ставка налога возрастает до 10 процентов. Если заработной платой является сумма в пределах от 6000 до 9000 юаней, то человек обязан отчислить в государственный бюджет 15 процентов.

Размер подоходного налога в Китае

Двадцать процентов отчисляется тогда, когда зарплата человека выше 9000 юаней, но ниже 24 000 юаней. Если оклад превышает эту сумму, но является меньше 44 000 юаней, то налогоплательщик платит 25 процентов.

30 процентов платится лишь в том случае, если заработная плата китайца находится в диапазоне от 44 000 до 64 000 юаней. При размере дохода от 64 000 до 84 000 юаней, человек обязуется отчислять в государственный бюджет около 35 процентов ежемесячно. Налоговая ставка в 40 процентов платится при зарплате от 84 000 до 100 000 юаней в месяц. Если ежемесячный доход более 100 000 тысяч, то резидент Китая платит 45 процентов.

НДС и потребительский налог

Основными составляющими налоговой системы являются потребительский налог и НДС.

Налог на добавленную стоимость, именуемый НДС, взимается исключительно при продаже товаров различных групп и некоторых услуг. Процентная ставка этого налога равна 17 процентам. Потребительский налог платится исключительно при приобретении товаров, требующих специальной лицензии. К ним относятся сигареты, алкогольная продукция и другие. Ставка потребительского налога напрямую зависит от вида товара. В среднем она составляет от 3 до 50 процентов.

Налог на детей

Китай является самой населённой страной мира. Поэтому правительством этой республики в 1979 году был принят закон, регулирующий количество детей в семьях. Суть законодательного проекта заключалась в том, что с 1979 года, гражданам Поднебесной запрещалось иметь более одного ребёнка в семье.

Закон был направлен на ограничение рождаемости детей. Правительство тем самым пыталось урегулировать уровень демографии. Вовсе неудивительно, что население Китая приняло законопроект весьма нерадостно. Хотя большинство резидентов Поднебесной и перестали рожать детей, некоторые не повиновались этому закону.

За нарушение закона, то есть рождение второго ребёнка, на гражданина Китая накладывался штраф. За последние годы, проанализировав демографическую ситуацию в стране, правительство всё же пришло к выводу, что принятый ранее закон весьма сильно ограничивает китайцев.

В законопроект внесли поправки, и в 2022 году резидентам Китая разрешено иметь двоих детей. Если в китайской семье рождается третий ребёнок, то его родители обязаны за него заплатить налог в размере 3500 долларов. На количество «разрешаемых» детей не влияет, являются ли супруги в официальном браке или родителями – одиночками. Единственное условие: второго ребёнка могут заводить лишь те люди, которые являются единственным ребёнком у своих родителей.

Например: если в семье два взрослых ребёнка, то каждый из них имеет право лишь на одного ребёнка. Но если в семье один сын (дочь), то они имеют право иметь двоих детей. Но если человеку можно иметь всего одного ребёнка, то при рождении второго он также обязан заплатить штраф.

Оплата налогов иностранцами

Не каждый иностранный гражданин должен платить налоги в Китае. Если мигрант пребывает в стране менее трёх месяцев – он не облагается налогами.

Если гражданин государства, у которого с Китайской Народной Республикой заключен договор о двойном налогообложении, пребывает на территории КНР менее 180 дней, то мигрант не обязан платить налоговые взносы.

Если мигрант пребывает в Китайской Народной Республике более трёх месяцев (или 180 дней) но менее 360 дней и является трудоустроенным, то он обязан заплатить налог. Если срок пребывания мигранта более 360 дней, но менее пяти лет, то на иностранного представителя распространяется обязанность выплачивать в государственный бюджет Китая подоходный налог. Размер налога зависит от ежемесячного дохода.

Если мигрант проживает в Китайской Народной Республике более пяти лет, то он обязан платить налог не только со своей зарплаты, которую получает на территории Китая, но и со своей общей прибыли. Это только в тех случаях, если иностранец имеет прибыль в другой стране, помимо КНР.

Налоги для иностранцев в КНР

Другие налоги

Помимо вышеперечисленных налогов, граждане и нерезиденты Китайской Народной Республики обязаны платить и налог на недвижимость. Но налог платится исключительно с продажи имущества. Размер колеблется от 3 до 5 процентов от общей стоимости недвижимости.

Сельскохозяйственный налог оплачивается фермерами и сельскохозяйственными организациями, которые занимаются производством сельскохозяйственной продукции. В среднем представители этой отрасли оплачивают 15 процентов от своего дохода.

Размер напрямую зависит от дохода фермеров и предприятий. Если годовой доход равняется сумме менее 5 тыс. юаней, то фермер обязан выплачивать 5 процентов. Если доход выше этого показателя, но менее 10 000 юаней, то фермер выплачивает ежегодно 10 процентов. При доходе от 10 000 до 30 000, ежегодная налоговая ставка возрастает до 20 процентов.

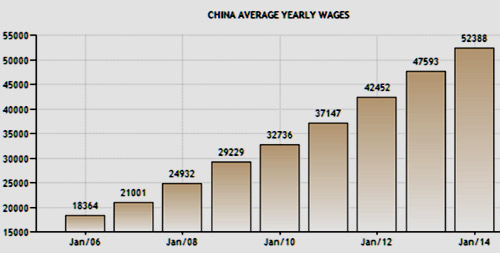

График роста средней зарплаты в Китае

От 30 000 до 50 000 юаней налог составляет 30 процентов. При доходе от 50 000 юаней, фермеры оплачивают 35 процентов. Налог, именуемый гербовым сбором, оплачивается всеми людьми, которые осуществляют оформление документации, связанной с приобретением, продажей, передачей, передвижением и разрешениями. Налоговая ставка напрямую зависит от типа документа. В среднем она колеблется от 0.3 -0.4 процента.

Налог за использование автомобильных номеров платят исключительно владельцы авто. Это налог платится один раз в три месяца. Его размер от 15 до 80 юаней. За номера грузовика потребуется заплатить от 4 до 15 юаней за каждую тонну. Тоннаж определяется по общему весу автомобиля. Так, если грузовик весит 10 тонн, то его владельцу потребуется заплатить около 50 юаней в квартал.

Если гражданин Китайской Народной Республики сдаёт в аренду собственную недвижимостью, обязан заплатить налог в размере 12 процентов.

Нарушение налогового законодательства

Система налогообложения в Китае является весьма «прозрачной». В этой стране не принято уклоняться от уплаты налоговых сборов. Но если такое случается, то на нарушителя накладывается штраф, в размере пятикратной суммы неуплаченного налога.

Случаи исключения

Существуют некоторые виды доходов, которые не подлежат обложению подоходным налогом. Это:

- Премии.

- Денежные награды.

- Надбавки к основной зарплате.

- Страховые выплаты, которые выплачивались пострадавшим особам.

- Вознаграждения военных.

- Пенсия.

- Пособия.

Устройство китайкой налоговой системы

Налоговая система КНР является весьма слаженной и стабильной. За последние годы налоговая система не переживала серьёзных изменений, вносились лишь незначительные коррективы в те или иные законопроекты. В среднем гражданин Китая ежемесячно выплачивает около 25 процентов налогов из своей заработной платы.

Налоги в Китае в 2019 году

Налоговая система Китая достаточно сбалансирована в сравнении с ведущими экономиками мира. Специфика КНР такова, что практически все жители огромной страны платят налоги в объёмах, установленных государством. Теневой экономики как таковой в Поднебесной не существует. Статистика показывает, что налоговые выплаты составляют примерно четверть ежемесячного дохода трудоспособного населения страны.

Налоговая система Китайской Народной Республики

Китай входит в число 15 стран с наиболее развитой экономикой. Более того, китайская доля в общемировом ВВП в 2019 году одна из самых весомых – свыше 16%. Вполне резонно, что страна со столь развитой и динамичной финансово-экономической структурой имеет очень сбалансированную систему налогообложения.

Доля КНР в общемировом ВВП

Доля КНР в общемировом ВВП

За налоговое администрирование в Китае отвечает структура названием «Главное государственное налоговое управление». Налоги, взимаемые в КНР, делятся на две основные категории:

Последние большие изменения система налогообложения претерпела в 1994 году. С тех пор правительство действует исключительно точечными методами, время от времени проводя корректировки.

| Группа | Что облагается |

| с оборота | · добавленная стоимость |

· предпринимательство

· доход граждан

· использование земли

· пользование сельхозугодиями

· недвижимость

· оформление документов

· содержание и разведение скота

Ставки налогов

Основу бюджетных поступлений КНР составляют два общегосударственных сбора – потребительский налог и НДС.

НДС взимается при продаже определённых групп товаров (работ, услуг). Ставка его составляет 17%. Предметом обложения потребительским налогом является приобретение лицензируемых товаров. Это алкоголь, табачные изделия и прочая высоколиквидная продукция. Ставка налога в зависимости от вида покупок колеблется в пределах 3-50%.

Всё трудоспособное население страны, работающее по найму, и не имеющее статуса частного предпринимателя, обязано выплачивать с полученной заработной платы прогрессивный подоходный налог. В 2019 году его ставки таковы:

| Сумма месячного дохода, юаней | Ставка, % |

| 0 – 2999 | 3 |

| 3000 – 11999 | 10 |

| 12000 – 24999 | 20 |

| 25000 – 34999 | 25 |

| 35000 – 54999 | 30 |

| 55000 – 79999 | 35 |

| 80000 и выше | 45 |

Не подлежат обложению подоходным налогом отдельные виды вознаграждений граждан КНР – страховки, премии и награды, различные надбавки к основной зарплате, пенсии и пособия.

Налог на прибыль уплачивают предприятия, зарегистрированные на территории КНР. Он платится он раз в году по результатам предпринимательской деятельности за предыдущий отчётный год. Ставка налога определяется местом регистрации предприятия:

- для иностранных предприятий, осуществляющих деятельность в КНР – 20%.

- для китайских предприятий – 30%.

Хозяйственная деятельность в Китае контролируется правительством посредством взимания бизнес-налога. Платится он ежемесячно. Ставки различны: от 3 до 20%. Например, 3% облагаются:

- культурная и спортивная деятельность.

- бизнес в сфере телекоммуникаций.

строительство и инженерная деятельность.

Рост вложений КНР в научные исследования

Рост вложений КНР в научные исследования

Последняя категория исключительно важна для государства в целом, так как будет год от года увеличиваться. Это объясняется гигантским ростом государственных вложений в научно-изыскательские исследования. В текущем году доля вложений КНР в поздние стадии НИОКР вырастет по различным оценкам до 500 млрд.долл. Соответственно, вырастут и налоговые поступления с различных видов предпринимательской деятельности, связанных с наукой.

Предприниматели, осуществляющие операции с имуществом, недвижимостью и нематериальными активами, отчисляют 5%. Деятельность в финансовой сфере облагается по ставке 8%.

Наивысшей ставкой бизнес-налога (20%) облагается индустрия развлечений.

Китай — страна удивительных налогов

Один из наиболее примечательных обязательных сборов в стране — налог на рождаемость. Китай – самая густонаселённая страна в мире. По оценкам демографов в скором времени население превысит полтора миллиарда человек. В 1979-2017 годах согласно специального закона семья, в которой появлялся на свет второй ребёнок, обязана была уплатить в бюджет налог, эквивалентный 3,5 тыс.долл. Серьёзный анализ, проведённый экономистами и демографами, привёл к тому, что с 2018 года в закон внесены изменения. Теперь рождение второго ребёнка в семье, состоящей из единственных детей у своих родителей, налогом не облагается.

Одним из самых объёмных источников поступлений в бюджет является налог с граждан, которые не являются резидентами КНР.

Для трудоустроенных граждан государств, заключивших с Китаем соглашения о двойном налогообложении, действуют следующие правила:

- Пребывание сроком менее 183 дней налогом не облагается.

- Пребывающие в стране от 183 до 360 дней работающие иностранные граждане платят подоходный налог.

Проживающий более 6 лет в Китае мигрант, имеющий прибыль от деятельности также и в стране первоначальной регистрации, обязан уплачивать два вида сборов:

Интересными является и другие налоги:

- ежеквартальный сбор с владельцев автомобильного транспорта. Уплачивается в размере 15-80 юаней гражданами Китая за автомобильные номера. С каждой тонны грузового авто в бюджет идёт от 4 до 15 юаней в зависимости от общего веса.

- гербовый сбор в размере 0,3-0,4% уплачивается гражданами при оформлении различных разрешительных документов.

- налог на аренду недвижимости обязывает арендодателя уплатить в бюджет 12% от суммы дохода.

Поскольку КНР – страна с очень развитым сельским хозяйством, данный вид налога занимает значительную долю в структуре поступлений в бюджет государства. Объектом налогообложения является годовой доход в юанях, получаемый фермерами от продажи сельскохозяйственной продукции:

- до 5 000 – 5%.

- 5 001-10 000 – 10%.

- 10 001-30 000 – 20%.

- 30 001-50 000 – 30%.

- свыше 50 000 – 35%.

Налоги в Китае в 2019 году

В Китайской Народной Республике основным источником дохода государственной казны являются налоговые платежи. Это совсем не удивительно, учитывая тот факт, что к 2019 году населения Китая возросло практически до полутора миллиардов человек. В стране нет такого понятия, как теневая экономика, поэтому ежемесячно каждый гражданин выплачивает налоговые сборы. Налоги в Китае должны платить не только граждане страны, но и мигранты, приехавшие туда на работу. В данной статье будет рассмотрена специфика китайской системы налогообложения на примере конкретных видов налогов.

Налоги в КНР

Всего предусмотрено 25 видов налогов, которые выделяют в такие группы:

- с оборота, размер зависит от объема сбыта продукции;

- ресурсные платежи, подразумевающие плату за эксплуатацию государственных земельных ресурсов;

- на прибыль с физических лиц, отечественных и иностранных фирм и предприятий, размер которых напрямую зависит от дохода;

- целевые сборы, которые взимаются за использование сельскохозяйственных земель, за инвестирование средств, за проживание в мегаполисах и крупных городах;

- на недвижимость и имущество;

Налоги, которыми облагаются (действия)

- пользование автомобильным или водным транспортом, передача имущества;

- сельскохозяйственные налоги обязаны платить граждане, получающие доходы от ведения с/х деятельности;

- таможенные сборы за осуществление экспортно-импортных операций.

Все платежи делятся на местные и центральные исходя из того, на каком уровне остаются денежные средства. Среди уникальных налогов: на добычу и использование природных ресурсов. Взимается за выкачку сырой нефти, железной руды, газа и других природных ископаемых. Исключением является ситуация, когда нефть используется для восстановления скважин.

Налоговая система Китайской Народной Республики

Китай входит в число 15 стран с наиболее развитой экономикой. Более того, китайская доля в общемировом ВВП в 2019 году самая весомая – свыше 17%. Вполне резонно, что страна со столь развитой и динамичной финансово-экономической структурой имеет очень сбалансированную систему налогообложения.

Доля КНР в общемировом ВВП За налоговое администрирование в Китае отвечает структура названием «Главное государственное налоговое управление».

В зависимости от того, в какой бюджет поступают платежи и сборы, вам придется работать с тремя группами налогов:

- Центральными налогами, к которым относятся все таможенные сборы и НДС от таможенных операций, потребительские платежи, налоги с хозяйственной деятельности и бизнеса, банковской, финансовой и торговой деятельности, а также налогообложение госпредприятий.

- Совместными налогами, которые включают в себя налогообложение страховой и некоторых видов банковского дела, налоги с дохода от ценных бумаг, бизнес-налоги, а также НДС со всех видов деятельности, кроме таможенного оформления.

- Местными налогами, состоящими из налогов на прибыль, некоторых видов бизнес-налогов, подоходного налога с граждан, гербового сбора и налогообложения недвижимости.

Последние большие изменения система налогообложения претерпела в 1994 году. С тех пор правительство действует исключительно точечными методами, время от времени проводя корректировки.

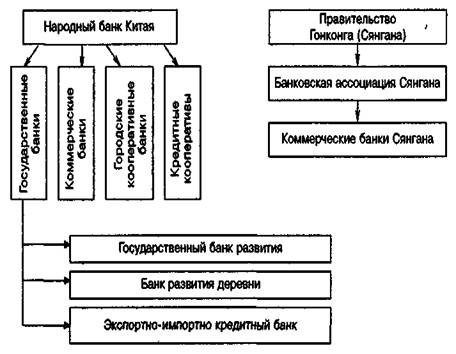

Налоговые органы Китая

Система налогов Китая подчиняется Главному государственному налоговому управлению (ГГНУ), которое руководит местными управлениями. В стране функционируют две подсистемы налоговых органов. Первая занимается управлением центральными налогами, которые находятся в подчинении ГГНУ. А вторая руководит местными налогами, подчиняющимися не только ГГНУ, но и народным правительствам местного уровня.

Управление центральными налогами предполагает сбор средств, поступающих в полное распоряжение центрального правительства либо распределяющихся между центральным и местным правительством. В последнем случае средства называются совместными налогами. Соответственно местное управление оперирует средствами, поступающими в распоряжение местных правительств. Теперь узнаем, какой налог в Китае взимается за ту или иную деятельность.

Бизнес-налог

Одним из общеобязательных отчислений в налоговую систему является бизнес-налог. Он представляет собой выплаты на осуществление хозяйственной деятельности. Такой налог выплачивается лишь предприятиями с иностранными инвестициями. Единой ставки бизнес-налога не существует. Размер выплаты напрямую зависит от рода деятельности предприятия.

Бизнес-налоги в Китае оплачиваются ежемесячно. Так, если организация занимается транспортом, то она обязана заплатить 3 процента от общей месячной прибыли.

Если основной деятельностью организации является строительные или инженерные работы, то налог в 2019 году будет равняться 3 процентам. При предоставлении финансовых услуг, предприятию необходимо будет отчислить в государственный бюджет около 8 процентов. Если организация занимается телекоммуникациями, культурной или спортивной деятельностью, то размер налога равен 3 процентам.

При предоставлении различного рода услуг, продажи недвижимого имущества и приобретении нематериальных активов, размер налога составит 5 процентов. Если организация является представителем индустрии развлечений, то она обязана ежемесячно выплачивать от 5 до 20 процентов от своего дохода.

Налог на прибыль предприятия

Этот налог должны платить все иностранные компании и предприятия, которые осуществляют свою деятельность на территории Китая, и соответственно получают прибыль от осуществляемой деятельности. Он является ежегодным, то есть вносить налог необходимо лишь один раз в году. Налоговая ставка разнится в зависимости от места регистрации компании. Если предприятие официально зарегистрировано на территории Китайской Народной Республики, то его владельцы обязаны платить 30 процентов от ежегодной прибыли.

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

Подоходный налог

Подоходный налог оплачивается исключительно физическими лицами, то есть людьми, которые не занимаются предпринимательской деятельностью, а устроились работать в Китае по найму. Этот налог удерживается непосредственно с заработной платы. Его размер напрямую зависит от уровня оплаты труда.

При окладе от 4500 до 6000 юаней, ставка налога возрастает до 10 процентов. Если заработной платой является сумма в пределах от 6000 до 9000 юаней, то человек обязан отчислить в государственный бюджет 15 процентов.

Двадцать процентов отчисляется тогда, когда зарплата человека выше 9000 юаней, но ниже 24 000 юаней. Если оклад превышает эту сумму, но является меньше 44 000 юаней, то налогоплательщик платит 25 процентов.

30 процентов платится лишь в том случае, если заработная плата китайца находится в диапазоне от 44 000 до 64 000 юаней. При размере дохода от 64 000 до 84 000 юаней, человек обязуется отчислять в государственный бюджет около 35 процентов ежемесячно. Налоговая ставка в 40 процентов платится при зарплате от 84 000 до 100 000 юаней в месяц. Если ежемесячный доход более 100 000 тысяч, то резидент Китая платит 45 процентов.

НДС и потребительский налог

Основными составляющими налоговой системы являются потребительский налог и НДС. Налог на добавленную стоимость, именуемый НДС, взимается исключительно при продаже товаров различных групп и некоторых услуг. Процентная ставка этого налога равна 17 процентам.

Потребительский налог платится исключительно при приобретении товаров, требующих специальной лицензии. К ним относятся сигареты, алкогольная продукция и другие. Ставка потребительского налога напрямую зависит от вида товара. В среднем она составляет от 3 до 50 процентов.

Налог на детей

Как известно, Китайская Народная Республика является самой густонаселенной страной мира. В ответ на перенаселение в 1979 году правительство страны приняло решение внедрить закон, который мог бы регулировать количество детей в семьях. Суть законодательного проекта состояла в том, что китайским парам запрещалось заводить более одного ребенка. Таким образом, правительство пыталось урегулировать демографическое положение государства. Естественно, резиденты Китайской Народной Республики плохо отреагировали на такие меры. Часть из них ограничилась одним ребенком, а часть решила не придерживаться закона.

За нарушение данного закона (рождение второго ребенка) семья должна была выплатить штраф. В последующие годы, проанализировав реакцию китайцев, правительство страны все же сделало вывод, что принятый в 1979 году закон сильно ограничивает население. В законопроект внесли некоторые правки. На сегодняшний день, жителям Китая разрешается заводить двоих детей. При этом семьи, которые заводят третьего ребенка, должны заплатить штраф в размере 3 500 долларов. Количество «разрешенных» детей не зависит от того, находятся ли родители в браке.

Единственное важное условие, значительно ограничивающее большинство китайцев – заводить второго ребенка можно только тем людям, которые являются единственным ребенком у своих родителей. К примеру, если у семьи двое взрослых детей, то каждый из них имеет право только на одного ребенка. Тот, кто нарушает это правило, должен заплатить штраф, указанный выше.

Транспортный налог

Данный платеж уплачивается теми гражданами, в собственности которых находятся транспортные средства. Ставка выплаты зависит от вида транспорта (пассажирские или грузовые авто, спецтранспорт, мотоциклы, сельскохозяйственная техника, лодки и так далее).

Налог на прирост земли

Уплачивается в случае, когда физическое лицо или организация передает право на пользование земельным участком, который находится в государственной собственности. В данном случае налоговой базой служит разница между прибылью, полученной от передачи участка и расходами, понесенными с получением права на пользование и освоение этого участка. Ставка налога колеблется от 30 до 60%.

Основные налоговые льготы

Вновь построенные здания освобождаются от налога в течение трех лет начиная с месяца окончания строительства. Реконструированные здания, затраты на восстановление которых превысили 1/2 затрат на новое строительство аналогичного объекта, освобождаются от налога в течение двух лет начиная с месяца окончания восстановительных работ. Другие льготы могут предоставляться соответствующими органами власти на местах.

Данный налог уплачивают организации и граждане, имеющие в собственности и эксплуатирующие автотранспортные средства и (или) водные суда на территории КНР.

Налоговая база для автотранспортных средств — их количество или нетто-тоннаж, налоговая база для водных судов — их нетто-тоннаж или общая грузоподъемность судна. Сумма налога определяется отдельно для автотранспортных средств и водных судов. Применяются и различные ставки налога:

Для автотранспортных средств: 60-320 юаней — для пассажирского транспорта, 16-60 юаней за тонну — для грузового транспорта, 20-80 юаней — для мотоциклов, 1,2-32 юаней — для безмоторных средств.

Для водных средств: 1,2-5 юаней за тонну — для моторных судов, 0,6-1,4 юаня за тонну груза — для безмоторных судов.

Формула расчета

Сумма налога =Количество (нетто-тоннаж) автотранспортных средств * Соответствующую ставку налога за единицу

Сумма налога = Нетто-тоннаж (общая грузоподъемность) судна * Соответствующую ставку налога за единицу

Оплата налогов иностранцами

Иностранные граждане, работающие в КНР, являются значительным источником поступлений в казну. При трудоустройстве нерезиденты обязаны заключить договор о двойном налогообложении в Китае и вносить в бюджет различные суммы, которые имеют прямую зависимость с периодом проживания в стране:

- менее 180 дней – не начисляются налоги;

- 180 – 360 дней должны платить НДФЛ;

- 1- 5 лет – начисляется индивидуальный подоходный налог от всех доходов, полученных в КНР;

- более 5 лет – отчисляют средства и с прибыли и с зарплаты.

Граждане иностранных государств в обязательном порядке должны декларировать свой доход, если сумма заработанных средств превышает 120 000 юаней/год (примерно 17,5 тыс. долларов). Особенностью налогообложения в Китае является то, что отчисления платят со всей зарплаты за исключением средств, потраченных на аренду жилья, командировочные расходы и обучение в школе.

Нарушение налогового законодательства

Система налогообложения в Китае является весьма «прозрачной». В этой стране не принято уклоняться от уплаты налоговых сборов. Но если такое случается, то на нарушителя накладывается штраф, в размере пятикратной суммы неуплаченного налога.

Случаи исключения

Существуют некоторые виды доходов, которые не подлежат обложению подоходным налогом. Это:

- Премии.

- Денежные награды.

- Надбавки к основной зарплате.

- Страховые выплаты, которые выплачивались пострадавшим особам.

- Вознаграждения военных.

- Пенсия.

- Пособия.

Налоги в Китае и налогообложение

В Китае отсутствует такое понятие как теневая экономика. Поэтому все граждане и трудовые мигранты в обязательном порядке платят все установленные государством налоги. Неудивительно, что подавляющую часть своего огромного бюджета государство собирает в виде разнообразных налоговых отчислений. Законодательство в этой сфере является постоянно изменяющимся гибким инструментом. Вот эти выплаты.

Налог на бизнес

Этот сбор на осуществление хозяйственной деятельности оплачивается только теми предприятиями, которые работают с привлечением иностранных инвестиций. Выплаты носят ежемесячный характер, и не имеют единой ставки. Она зависит от рода деятельности предприятия. Транспортные, строительные, инженерные компании, а также фирмы, чья деятельность связана с культурной или спортивной сферами, отчисляют в бюджет государства 3% своей прибыли каждый месяц. Фирмы, предоставляющие финансовые услуги, работающие в сфере недвижимости, выплачивают 5-8% от прибыли. Больше всех этим платежом облагаются предприятия индустрии развлечений. В ряде случаев их отчисления могут доходить до 20% дохода.

Подоходный налог в Китае

Касается только наёмных работников и взимается с их заработной платы, предприниматели от него освобождены. Зависит от величины заработка (см. зарплаты в Китае). Человек, зарабатывающий менее 4 тыс. юаней, от выплаты освобождён. С ростом оплаты растёт и платёж, доходя до 45%. Среднестатистический китайский наёмный работник выплачивает подоходный сбор в сумме 10-15% от своего заработка.

Потребительский сбор и НДС

Это основа налоговой системы КНР. Сбор НДС в размере 17% взимается с лиц, занимающихся торговлей и оказанием ряда услуг. Потребительские платежи отчисляются с товаров, требующих обязательного лицензирования, в основном это сигареты и алкоголь. Ставка платежа зависит от конкретного товара и колеблется от 3% до 50%. В ряде случаев резиденты КНР имеют право на получение компенсации от государства за добавочную сумму, которая заложена в цену поставки. Законодательство, касающееся налога на добавленную стоимость, постоянно изменяется, и заинтересованным лицам следует внимательно за этим следить.

Налог на прибыль компании

Сбор взимается раз в год с китайских и иностранных компаний, которые ведут дела на территории страны. Ставка налога зависит от места регистрации компании. Для юридических лиц, зарегистрированных в КНР, ставка налога на прибыль составляет 30% от годовой прибыли. Если же компания имеет зарубежную регистрацию, она заплатит 20% в год.

Налог на детей

В связи с растущим перенаселением страны, власти Китая в 1979 году ввели закон, разрешающий заводить только одного ребёнка в семье. Через несколько лет, после введения, обнаружилось, что население страны стало стремительно стареть. Тогда закон был несколько смягчён. Стало возможным заводить второго ребёнка, но при условии, что родители или один из них сами являются единственными детьми. В 2016 году были приняты новые изменения, и теперь всем без исключения семьям можно иметь двоих детей. При заведении третьего, следует штраф 3,5 тыс. долларов.

Потребительский акциз

Акциз платят граждане Китая, занимающиеся коммерческой деятельностью, связанной с оборотом потребительских товаров. Это алкогольные напитки, табачные изделия, парфюмерия, косметика, нефтепродукты, драгоценности, автопокрышки, фейерверки, мотоциклы, автомобили, одноразовые палочки, наручные часы, инвентарь для гольфа, паркетная доска.

Таможенные пошлины

КНР, как крупнейший мировой товарный экспортер, активно занимается пополнением казны за счёт взимания таможенных пошлин. Тарифы зависят от характера грузов и мест пересечения границы. Есть предприятия, которым предоставлено право беспошлинного вывоза товара. На освобождение от налога также могу рассчитывать владельцы следующего товара:

- Входящий в категорию беспошлинных товаров по международным соглашениям.

- Имеющий определённый лимит для беспошлинного вывоза.

- Утраченный или повреждённый.

- Выставочные или рекламные образцы.

Выплаты на недвижимое имущество

Сбор уплачивают владельцы зданий и помещений, которые находятся в городской черте и используются в коммерческих целях. В ряде регионов с дорогой землёй, платёж распространяется и на владельцев недвижимости, относящейся к жилому фонду. Сумма выплат зависит от размера и расположения помещения, а также от региона, где оно располагается. Платёжной базой является стоимость помещения или размер аренды, выплачиваемой за него.

Налог на прирост земли

Поводом для взыскания выплаты является передача физическим лицом или организацией права на использование земельного участка, находящегося в собственности государства. Выплатой облагается разница между расходами, связанными с получением участка и доходами от передачи его в аренду третьим лицам. Ставка этого налогового сбора стабильно высока и составляет от 30% до 60% полученной прибыли.

Транспортный сбор

Платежом облагаются все граждане, в собственности которых находятся транспортные средства. Это могут быть автомобили различного назначения, мотоциклы, спецтранспорт, лодки, техника сельскохозяйственного назначения. Ставка напрямую зависит от вида транспортного средства.

Сбор на переход прав

Выплатой облагается приобретение гражданами права использования земельного участка, здания или сооружения. Составляет 3-5% стоимости приобретения.

Платёж на приобретение автотранспорта

Уплачивается в случае приобретения человеком нового транспортного средства. С подержанных автомобилей и других транспортных средств не удерживается. Ставка составляет 10% от суммы приобретения.

Выплата на городской ремонт и строительство

Сбор уплачивается с сумм налога на предпринимательскую деятельность, НДС и потребительского налога. Ставка сбора зависит от места его уплаты. В городах это 7%, в посёлках городского типа 5%, в сельской местности 1%.

Сборы для иностранцев

Этот вид налогообложения пластичен и подвергается постоянным изменениям. Зависит от гражданства иностранного подданного, сроков пребывания в Китае, подписанных правительством КНР межгосударственных соглашений о двойном налогообложении.

Ресурсный налог

Сбор производится с организаций всех форм собственности, занимающихся добычей природных ресурсов на территории страны, включая её морские владения. Размер может устанавливаться государством тем или иным конкретным компаниям.

Сбор на лист табака

Уплачивается гражданами, покупающими табачный лист (не изделия из табака). Составляет 20% от цены закупленного товара.

Гербовый сбор

Взимается при получении от органов государственной власти свидетельств, удостоверений и прочих документов. Сюда же входит заключение договоров. Ставка зависит от конкретного документа.

Сельскохозяйственный сбор

Взимается с физических лиц и организаций, которые арендуют у государства земли сельскохозяйственного назначения для проведения на них строительных работ. Ставка сильно разница и зависит от обеспеченности земельными ресурсами конкретного региона. Может составлять 5-50 юаней за метр квадратный.

Платёж на образование

Высчитывается из потребительского налога, НДС и налога на предпринимательскую деятельность. На государственном уровне это 3%, на местном – 2%.

Сбор на пользование городскими землями

Облагаются граждане, использующие земельный участок, находящийся в городской черте. Ставка зависит от региона и конкретного района. Составляет 0,6-30 юаней за метр квадратный.

Система налогообложения Китая контролируется на государственном и местном уровнях. Отчисления также собираются в общегосударственный бюджет и в бюджеты регионов. Но часть их может перераспределяться между ними.

Всего в Китае около 25 налоговых выплат в различные виды бюджетов. Само налоговое законодательство сильно своей пластичностью, поэтому за его изменениями надо следить постоянно. Изменения связаны с меняющейся экономической ситуацией внутри страны и за её пределами. В Китае просто не принято уклонение от уплаты налогов, поэтому присутствует общая нетерпимость к данному явлению. Способствуют этому и строгие санкции государства к неплательщикам. Эти меры в большинстве случаев применяются к иностранным компаниям, ведущим дела в КНР.

Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам:

Налоговая система Китая включает 25 видов налогов, которые по признаку их природы и функций можно классифицировать по 8-ми группам: