Платят ли инвалиды 3 группы транспортный налог

Уважаемые читатели, инвалиды – наиболее уязвимый слой населения нашей страны. В большинстве случаев они не в состоянии полностью себя обеспечить из-за проблем со здоровьем. Поэтому пенсия и иные виды социальной поддержки – практически единственная возможность выжить. Транспортный налог составляет большую долю расходов этой категории населения и льготы позволяют снизить уровень затрат.

Акция. Консультация юриста 2500 рублей БЕСПЛАТНО до 21 февраля

Юридическое обоснование и законодательная база

В ст. 357 НК РФ написано, что взимать налог могут только после регистрации транспортного средства (далее – ТС). Порядок постановки на учет в налоговом органе прописан в ст. 362 НК РФ. В ст. 186 отмечено, что имущественные права могут возникать также при управлении машиной по доверенности, срок действия которой свыше 3-х лет.

Внимание! Федеральным законодательством не предусмотрены налоговые привилегии для инвалидов третьей группы. Такие льготы для инвалидов могут быть только на региональном уровне.

Также предоставление скидки регулируется следующими федеральными законами:

- 178 «О государственной социальной помощи», что от 17 июля 1999г.;

- 195 «Об основах соцобслуживания населения РФ», что от 10 декабря 1995г.;

- 181 «О соцзащите инвалидов в России», что от 24 ноября 1995г.;

- 143 «Об актах гражданского состояния граждан России, что от 15 ноября 1997г.

Помимо них, вопрос регулируется законодательными актами местной власти субъектов РФ.

Налог на авто инвалидам 3 группы. Платят ли инвалиды 3 группы транспортный налог

Инвалидом 3 группы признается человек с серьезными или необратимыми патологиями, в результате которые он не может работать на общих условиях. Присваивается категория независимости от причины развития заболевания, но, чаще всего, на определенный срок. После чего инвалид должен пройти переосвидетельствование для подтверждения статуса.

Льготы по уплате транспортного налога лицам с инвалидностью 3 группы назначаются на срок действия справки МСЭ. После переосвидетельствования нужно повторно пройти процедуру получения льготы.

Возможность использования льготных условий налогообложения увеличивается, если человека является также:

- ветераном войны или участником боевых действий;

- лицом с особыми заслугами или кавалером ордена Славы и Труда;

- космонавтом;

- ликвидатором или жертвой техногенных, а также радиационных катастроф.

Когда придется оплачивать в полном объеме

Поскольку размер льготы для инвалидов 3-й группы устанавливается на региональном уровне, то не во всех населенных пунктах доступна эта возможность. К примеру, в Тамбове она предоставляется вне зависимости от группы, но размер устанавливается на основании типа и вида ТС, мощности двигателя и иных характеристик.

Полный размер налога на транспорт, уплачиваемый инвалидом любой группы, предусмотрен в случае:

- ТС мощностью более 100 л.с.;

- человек имеет более 1 автомобиля. Льгота применяется только на один из них;

- ТС стоимостью свыше 3 млн. рублей.

Оформляем скидку на Транспорт (ТС) сами

Размер транспортного налога зависит от региона, мощности двигателя, периода эксплуатации транспорта за год. Расчет производится в соответствии со ст. 52 и 54 НК РФ.

На заметку! Особое внимание уделяется коэффициенту использования, рассчитываемому путем соотношения полных месяцев эксплуатации к числу календарных.

Формула расчета

Расчет производится по формуле:

- ТН – итог;

- НС – базовая ставка транспортного налога в регионе;

- Мдв – мощность двигателя ТС (л.с.);

- Кв – коэффициент использования.

Важно! Вычисление налоговой ставки производится в соответствии со ст. 361 НК. Размер льготы для людей с третьей группой инвалидности вычитается из нее.

Внимание! Месяц постановки на учет ТС в ГИБДД и месяц снятия учитывают в полном размере, а не по дням.

Список документов

Документы подаются в НС по месту проживания и включают в себя:

- Заявление на предоставление льготы. Утвержденной формы не имеет.

- Паспорт.

- Подтверждение права на льготу. В этом качестве может выступать удостоверение инвалида, либо заключение МСЭК.

- Техпаспорт ТС.

- Подтверждение имущественных прав.

Порядок оформления

После получения квитанции нужно обратиться в отделение налоговой службы для получения скидки при условии, что она предусмотрена в регионе. Далее подается пакет документации для перерасчета суммы налога. Затем гражданин оплачивает квитанцию и предоставляет ее в НС.

Напоминаем! Вы можете оценить Вашу ситуацию у юриста – это бесплатно! Звоните!

Документы подать в НС можно лично в отделении по месту жительства, отослать по почте письмом с описью вложений, либо через личный кабинет на официальном сайте налоговой службы региона. Последний вариант предусматривает регистрацию, с указанием email и пароля, наличие специального ключа и электронной подписи.

Если инвалид по какой-либо причине не в состоянии предоставить пакет документации, он может поручить это своему представителю. Однако требуется в этом случае доверенность на это лицо на решение данного вопроса.

Срок уплаты в каждом регионе свой, поэтому рекомендуется уточнить его в НС.

На какие ТС назначаются льготы

В ст. 28 предусмотрены условия, в рамках которых предоставляется освобождение от транспортного налога инвалидам 3 группы:

- ТС приобретено органами соцзащиты и передано в пользование инвалиду. Для подтверждения факта требуется соответствующий документ.

- Автомобиль с мощностью до 100 л.с.

- ТС, имеющие специальные приспособления для перевозки инвалидов, включая, ручное управление, устройство для крепления коляски и другие.

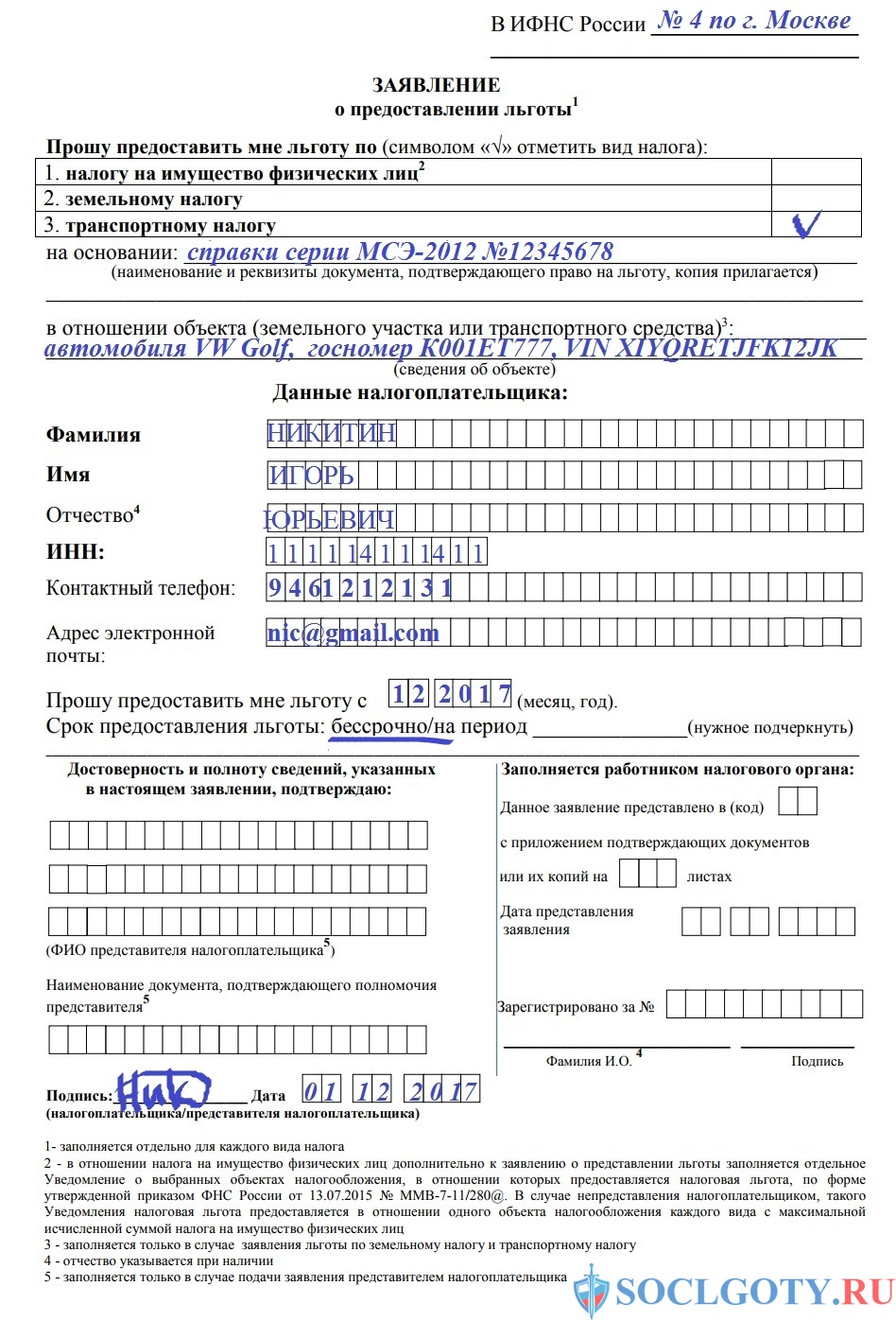

Как правильно составить заявление на получение права на скидку по транспортному налогу инвалидам 3 группы

Заполняется заявление на двух листах от руки или на компьютере из расчета: 1 ячейка – 1 символ. При вписывании данных ручкой берется паста черного цвета, писать следует печатными буквами. В заявлении следует указать:

- ИНН;

- Полностью фамилию, имя и отчество;

- вид транспорта (легковой либо грузовой автомобиль, снегоход либо трактор, яхта или моторная лодка, и т.д.);

- марку ТС;

- регистрационный номер;

- период действия льготы/срок действия справки МСЭ;

- название документа, являющегося подтверждением права на льготу, либо справка МСЭК;

- название организации, которая выдала документ;

- дата его выдачи;

- срок действия;

- серия и номер удостоверения инвалида.

Куда необходимо оплачивать транспортный налог

Оплачивать квитанцию нужно по месту нахождения ТС, который в соответствии с ФЗ 248 от 23 июля 2013 года и ФЗ 306 от 2 ноября 2013 года принято считать местом прописки его владельца. При переезде нужно лишь поставить на учет в местном ГИБДД, а они передадут информацию в НС согласно п. 5 ст. 83 или п. 4 ст. 85 НК.

- в офисе банка;

- через банковский терминал;

- на сайте ФНС посредством онлайн-платежа.

Характерные ошибки при оформлении льгот на транспортный налог

Отказать могут в случае:

- заполнения заявления с ошибками;

- предоставление недостоверных сведений из-за невнимательного заполнения формуляров;

- окончания срока удостоверения льготника, либо снятия статуса;

- отсутствия программы льготного налогообложения ТС для инвалидов в вашем регионе.

Льготы по транспортному налогу для инвалидов 3 группы в Москве, Санкт-Петербурге, Московской и Ленинградской областях

В Москве, Санкт-Петербурге и Ленинградской области никаких скидок для инвалидов 3 группы не предусмотрено. В Московской области предоставляется 50% скидка в соответствии с местным законом от 24 ноября 2004 № 151/2004-ОЗ.

Льготы по транспортному налогу для инвалидов 3 группы в регионах

Разберемся, платят ли инвалиды 3 группы транспортный налог в других регионах страны.

| Регион | Размер скидки | Закон | Условия |

|---|---|---|---|

| Челябинская область | Не предоставляется | ||

| Свердловская область | 100% | Закон от 29.11.2002 N 43-ОЗ | Легковая машина с мощностью двигателя 100-150л.с., мототранспорт – до 36 л.с. |

| Башкирия | 100% | Ст. 3 Закона № 365-з от 27 ноября 2002 | Мощность мототранспорта до 150 л.с., грузовых ТС до 250 л.с. Выпущено авто более 10 лет. собственник – инвалид 3 группы. |

| Челябинская область | Не предоставляется | ||

Дальний восток

| Регион | Размер скидки | Закон | Условия |

|---|---|---|---|

| Алтай | Не предоставляется | ||

| Якутия | 100% | Статья 3 закона №1231-3 №17-V от 07 ноября 2013 года | Распространяется на мотоколяски и ТС с мощностью до 50 л.с. |

| Закон №79-V-3 от 18 ноября 2014 года | |||

| Красноярский край | 100% | Закон №3-676 от 08 ноября 2007 года | – |

| Иркутская область | Не предоставляется | ||

В Крыму и Севастополе

Человек освобождается от налога при условии:

- наличия инвалидности 3 группы;

- наличие противопоказаний к трудовой деятельности;

- мощность ТС до 150 л.с.;

- только на 1 автомобиль.

Ответы на часто возникающие вопросы

Вопрос. Я являюсь инвалидом 3 группы и ветераном данной категории. Могу ли рассчитывать на налоговую скидку?

Ответ. Вы должны отдать предпочтение в отношении того или иного пакета льгот, причитающихся по инвалидности или ветерану.

Вопрос. Должен ли я проходить каждый год переосвидетельствование и подтверждать право на льготу по уплате транспортного налога при получении бессрочной 3 группы?

Ответ. Нет, вы не должны подтверждать право на льготу, поскольку она предоставляется на период действия удостоверения инвалида, т.е. бессрочно в вашем случае.

Статья закончилась. Вопросы остались? Консультация юриста БЕСПЛАТНО

☎ 8 (800) 550-72-89 горячая линия для регионов России

Транспортные льготы инвалидам 3 группы в 2022 году

Несмотря на то, что третья группа инвалидности признана “рабочей”, то есть предполагается, что инвалиды 3 группы имеют возможность трудоустройства и обеспечения себя материально, людям с ограниченными возможностями все же полагаются определенные льготы, в число которых входят и налоговые послабления при уплате транспортного налога. Давайте выясним, какие именно положены транспортные льготы инвалидам 3 группы, на какие виды транспорта они распространяются, и когда пользоваться льготой будет невозможно.

Транспортные льготы инвалидам 3 группы: общие сведения

Прежде чем претендовать на какие-либо льготы в отношении транспортного средства, сперва нужно зарегистрировать автомобиль в ГИБДД. После этого работники ГИБДД направят в ФНС заявление о правах владения на ТС автовладельца, после чего возникнет обязанность по уплате налога.

То есть, до тех пор, пока инвалид не зарегистрирует автомобиль в ГИБДД, обязательства по уплате транспортного налога не возникнет, однако, и управлять машиной без документов не представляется возможным.

На федеральном уровне Правительство РФ не утверждало никаких льгот по уплате налога на автомобиль инвалидами 3 группы, однако, право на установление данной привилегии было передано властям субъекта РФ. Если бюджет региона позволяет осуществление подобных мер поддержки незащищенных категорий граждан, региональные власти узаконивают освобождение от транспортного налога или получение скидки при его уплате.

На какие виды транспортных средств распространяются транспортные льготы инвалидам 3 группы

Для инвалидов, как и для всех жителей страны, утвержден перечень видов транспорта, на которые в принципе могут быть утверждены льготы по уплате налога. К таковым относятся:

- Любые транспортные средства, мощность двигателя которых оказывается меньше 100 л.с.

- Автомобили, купленные за счет средств органов социальной защиты населения и предоставленные в бесплатное пользование инвалиду (при наличии справки от УСЗН о факте передачи ТС).

- Автомобили, специальным образом оборудованные и укомплектованные под нужды инвалида.

Транспортный налог для инвалидов 3 группы

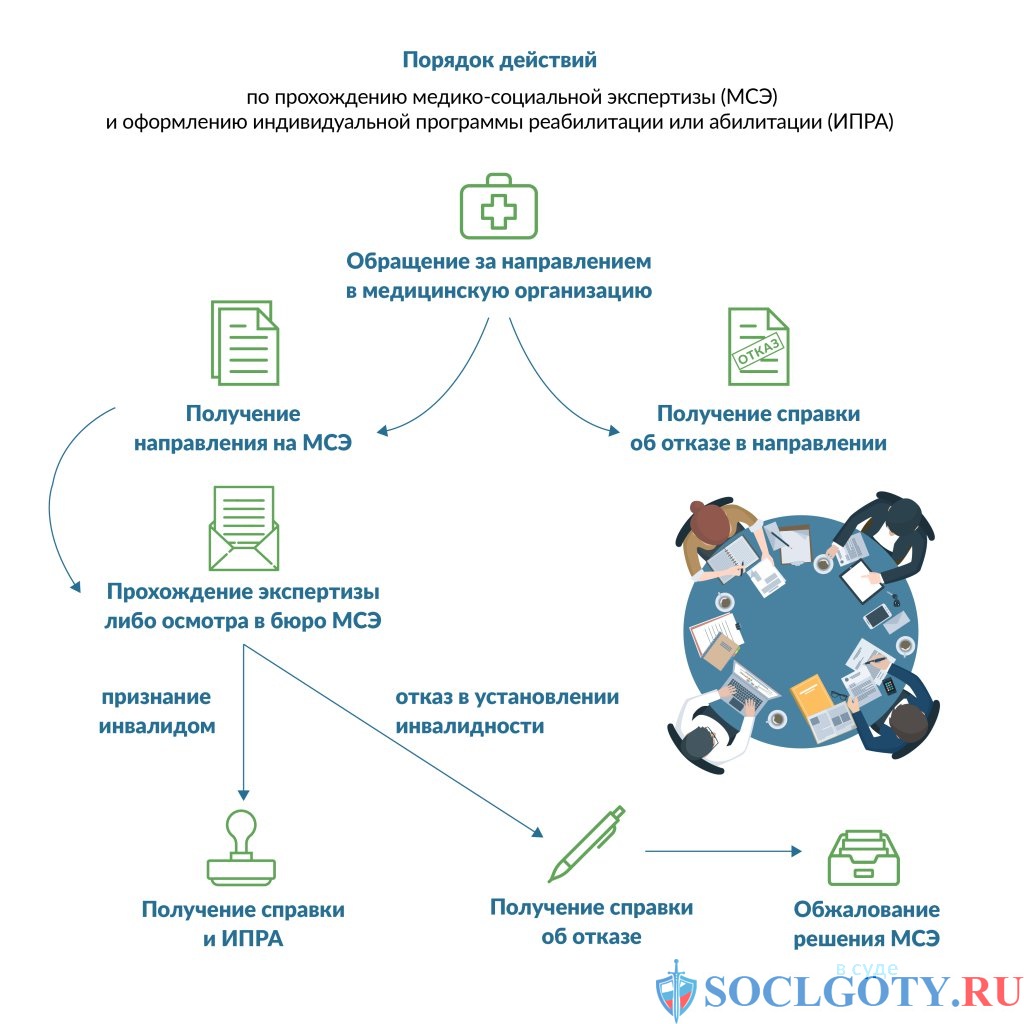

Прежде чем рассматривать вопрос предоставления транспортных льгот инвалидам 3 группы, следует разобраться, на каких основаниях присваивается данная группа инвалидности, и какие условия должен соблюдать человек с ограниченными возможностями, чтобы не терять льготного статуса:

- Третья группа инвалидности присваивается по итогам проведения медико-социальной экспертизы человеку, которому серьезные и даже неизлечимые нарушения в функционировании систем организма не позволяют осуществлять трудовую деятельности наравне с физически здоровыми людьми.

- Третья инвалидная группа присваивается без принятия во внимание того, каким именно образом была получена травма, или при каких обстоятельствах было выявлено заболевание (единственное, значение имеет тот факт, что некоторые инвалиды намеренно причиняют себе вред – такие люди могут быть лишены льгот).

- Как правило, третья инвалидная группа присваивается человеку не навсегда, а лишь на некоторое время (чаще всего на год), а затем гражданин должен снова обратиться за проведением медицинского освидетельствования, по итогам которого инвалидность будет либо продлена на такой же или меньший срок либо снята полностью.

- Если медицинская экспертиза не показала наличие необратимого нарушения функционирования организма больного, значит, гражданин обязан регулярно являться на осмотры сотрудниками медико-социальной экспертизы.

Как стало известно, инвалидность 3 группы присваивается на время, а значит статус инвалида тоже может быть впоследствии утрачен – в связи с этим и льготы по налогу на автомобиль будут установлены на тот период времени, пока удостоверение инвалида является действительным. Если в будущем инвалидность будет продлена, придется снова обращаться в налоговые органы за оформлением привилегии.

Больше шансов на получение льготы по уплате транспортного налога у тех инвалидов 3 группы, кто дополнительно принадлежит и к другим льготным категориям лиц – ветеранам труда, ветеранам боевых действий и войны, обладателям орденов и медалей.

В каких случаях не действуют транспортные льготы инвалидам 3 группы

В отдельных ситуациях даже инвалиды уплачивают транспортный налог в полной мере и не получают скидок. Все зависит от региона – в Москве никаких льгот инвалидам 3 группы не предусмотрено, в Московской области действует одна на всех льгота в 50% от базовой ставки налога, в Тамбовской области все инвалиды пользуются льготой на автомобиль, а величина ее варьируется в зависимости от вида ТС и двигателя.

Но также есть случаи, когда, в каком бы регионе не был зарегистрирован автовладелец с ограниченными возможностями, льгота на его машину предоставлена не будет ни при каких обстоятельства. К таким случаям относятся:

- управление транспортным средством с двигателем мощнее 100 л.с.;

- владение не одним, а несколькими транспортными средствами (в такой ситуации льгота может быть предоставлена в отношении только одной машины, если она отвечает условиям);

- владение транспортом дороже 3 млн. рублей (тогда мало того, что не предоставляется льгота, так еще и начисляется “налог на роскошь”).

Как оформляются транспортные льготы инвалидам 3 группы

При вычислении суммы налога на автомобиль нужно принять во внимание так называемый коэффициент использования – соотношение полных календарных месяцев вождения транспорта к числу месяцев в налоговом периоде.

Чтобы рассчитать сумму транспортного налога к уплате, нужно знать базовую ставку, установленную в регионе проживания автовладельца. Она зависит от мощности двигателя и от периода управления машиной в течение года (должны быть подтверждающие бумаги):

РНА = БСНР х МТС х КИТС,

где РНА – размер налога на автомобиль;

БСНР – базовая ставка по налогу в регионе;

МТС – мощность транспортного средства;

КИТС – коэффициент использования транспортного средства.

Когда инвалид определился с суммой налога (хотя рассчитывать его самостоятельно не имеет смысла, так как налоговая служба присылает квитанцию на оплату налогу ближе к концу налогового периода), остается применить льготу. Но льготу нельзя применять, пока автовладелец не обратится в ФНС РФ с заявлением и следующими документами:

- паспортом РФ;

- заключением медико-социальной экспертизы о присвоении инвалидности;

- удостоверением ветерана, ликвидатора аварии на ЧАЭС, инвалида войны и т.д. (при наличии дополнительных прав на льготу);

- тех. паспортом ТС;

- документом, свидетельствующим о правах собственности на ТС.

Законодательные акты по теме

| ст. 362 НК РФ | Об обязательной регистрации в налоговой службе для автовладельцев |

| ст. 357 НК РФ | Об обязанности уплачивать транспортный налог после регистрации машины на автовладельца |

| гл. 28 НК РФ | О транспортном налоге и видах транспорта, не облагаемых налогом |

Типичные ошибки

Ошибка: Инвалид 3 группы, проживающий в Московской области и управляющий автомобилем, который был поставлен на учет в Тамбове, требует предоставления ему льготы по налогу на транспорт.

Комментарий: В данном случае регион, в которой автомобиль зарегистрирован в ГИБДД, роли не играет – автовладелец зарегистрирован в Московской области, а в МО не действует льгота по уплате транспортного налога для инвалидов 3 группы.

Ошибка: Инвалид 3 группы владеет двумя автомобилями и требует предоставить ему скидку по уплате налога на транспорт в отношении обоих ТС.

Комментарий: При оформлении в собственность сразу нескольких транспортных средств можно претендовать только на льготу по уплате налога в отношении одного автомобиля на выбор инвалида, если ТС соответствует условиям предоставления льготы.

Ответы на распространенные вопросы про транспортные льготы инвалидам 3 группы

Вопрос №1: Могут ли региональные власти на свое усмотрение увеличить базовую ставку по транспортному налогу, чтобы, даже с учетом льгот, получать средства в бюджет с автовладельцев?

Ответ: Региональные власти действительно уполномочены на изменение налоговой ставки по налогу на автомобиль, но увеличивать базовую ставку больше чем в 10 раз запрещено федеральным законодательством.

Вопрос №2: Учитывается ли месяц постановки на учет автомобиля и месяц снятия его с учета при расчете налога на ТС?

Ответ: Да, оба периода будут учтены.

? Видео-советы. Есть ли транспортные льготы инвалидам 3 группы?

В видео раскрывается получают ли инвалиды транспортные льготы, что для этого нужно сделать ⇓

Льготы по транспортному налогу для инвалидов в 2022 году

Спросить юриста быстрее, чем читать!

Задайте вопрос прямо сейчас и получите бесплатную консультацию. Ответим в течение 5 минут и решим даже самую сложную ситуацию.

Одним из видов помощи государства социально незащищенным группам населения является уменьшение или отмена обязательных сборов. Какие в 2022 году для инвалидов предусмотрены льготы по транспортному налогу, и что им придется заплатить — об этом вы узнаете из этого актуального материала.

Чем регулируется право инвалидов на льготы

Транспортный налог — региональный платеж. Категории граждан, имеющих право снизить или не платить сбор, определяются законодательными властями субъекта РФ. Поэтому в разных регионах России список льготников может отличаться. Региональные законодатели обязаны обеспечивать социальные стандарты, установленные федеральной властью.

Налоговым Кодексом РФ из объектов налогообложения по сбору на автотранспорт исключены:

автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке (пп. 2 п. 2 ст. 358 НК РФ).

Владельцы указанных ТС не платят сбор независимо от места проживания и степени инвалидности. Подтверждением в ФНС будут документы, свидетельствующие, что машина переоборудована для пользования лицами с ограниченными способностями либо доказывающие приобретение ТС через органы соцзащиты.

Региональные власти самостоятельно решают, льготировать всех или отдельные группы граждан с ограниченными возможностями. Критерии отбора отличаются. Право на снижение суммы платежа может зависеть:

- от группы инвалидности;

- от причины её получения;

- от количества ТС;

- от мощности машины.

Нормативным актом, регулирующим автомобильный сбор и льготы по нему на конкретной территории, является закон субъекта РФ. В некоторых регионах принимаются разные акты по взысканию и по освобождению либо снижению платежа. Например, в Подмосковье это законы от 16.11.02 № 129/2002-ОЗ «О транспортном налоге в Московской области» и от 15.03.16 № 15/2016-ОЗ «О льготном налогообложении в Московской области».

Платят ли инвалиды 1 группы транспортный налог в 2022 году

Закон № 181-ФЗ от 24.11.1995 выделяет три группы инвалидности и категорию «ребенок-инвалид». Первая группа — самая тяжелая. Граждане имеют сильные расстройства здоровья, препятствующие нормальной жизни. Человек не только нетрудоспособен, но и нуждается в постоянном уходе и надзоре. Это не ограничивает его права. Владеть автомобилем лица с ограниченными возможностями могут на общих основаниях.

В 2022 практически все территории России предоставляют льготы гражданам с 1 группой ограничений по здоровью. Исключение — Ингушетия, Мордовия, Удмуртия, Ленинградская и Омская области. В этих субъектах РФ инвалиды могут получить льготы по другим основаниям. Например, в Удмуртии освобождаются от платежа инвалиды боевых действий (статья 3 пункт 2.1 Закона Удмуртской республики № 63-РЗ от 27.11.02). При этом стоит ограничение по машинам — 1 единица до 150 лошадиных сил.

Размер льготы зависит от субъекта РФ. Чаще всего территориальное законодательство полностью освобождает граждан указанной категории от налогового бремени по одному ТС. Но встречается и частичное снижение суммы. Например, в Республике Бурятия плательщики с 1 группой имеют скидку только на половину платежа (ст. 5.1 Закона Республики Бурятия 145-III от 26.11.2002). Льгота предоставляется на одну машину до 100 лошадиных сил.

В Республике Алтай для льготников 1 степени действует пониженная ставка, зависящая от мощности ТС (пп а п. 1 ст. 3 Закона № 7-12 от 27.11.02):

- от 1 р. до 2 р. с 1 лошадиной силы по легковым автомобилям;

- от 0,4 р. до 2 р. — по мотоциклам и мотороллерам;

- от 1 р. до 1,6 р. — по грузовым машинам.

Снизить сумму можно по одной машине, мощность которой не превышает 100 л. с.

В таблице представлены льготы по сбору для лиц с ограничениями по здоровью 1 гр. по некоторым регионам.

| Регион | Размер льготы 1 гр. инв-ти | Примечание | Норма закона | Документы для налоговой |

|---|---|---|---|---|

| 50 Московская область | 100% | На легковые автомобили до 150 л/с вкл., мотоциклы и мотороллеры до 50 л/с вкл., но не более чем по одному ТС за налоговый период. | ст. 25.3 зак № 151/2004-О3 от 24.11.04 | Заявление налогоплательщика на основании документа, подтверждающего статус заявителя. |

| 77 г. Москва | 100% | По одному ТС с мощностью двигателя до 200 л/с (включительно) | пп 6 п. 1 ст. 4 зак №33 от 09.07.08 | заявление; справка медицинского учреждения установленного образца, подтверждающая факт установления I или II группы инвалидности. |

| 25 Приморский край | 100% | В отношении одного легкового автомобиля мощностью не свыше 150 лошадиных сил или одного грузового автомобиля мощностью не свыше 150 лошадиных сил, или одного мотоцикла (мотороллера) | п.1 ст. 6 зак № 24-КЗ от 28.11.02 | Удостоверение |

| 12 Марий Эл | 50% | Легковые автомобили с мощностью двигателя до 200 л/с | пункт 3 статьи 7 зак № 59-З от 27.10.11 | Документ подтверждающий право |

| 20 Чечня | 100% | В отношении одного зарегистрированного ТС до 150 л/с на выбор | п. 6 ст. 9 зак № 32-РЗ 13.10.06 | Справка ВТЭК |

| 03 Бурятия | 50% | В отношении одного легкового автомобиля, зарегистрированного на плательщика, с мощностью до 100 л/с вкл. | с. 5.1 зак 26.11.2002 N 145-III | Документы, подтверждающие такое право |

Обычно скидка разрешается по одному автомобилю или другому средству на выбор плательщика. Часто законодатели ограничивают мощность автомобиля или иного объекта для льготы.

Платят ли инвалиды 2 группы транспортный налог на машину в 2022 году

Бюро медико-социальной экспертизы устанавливает вторую степень инвалидности по тем же основаниям, что и первую, но при частичной потере способностей. Люди в состоянии себя обслужить, однако им все равно требуется постоянное внимание со стороны медперсонала или других граждан, а также создание специальных условий жизни.

Эти граждане нетрудоспособны и требуют социальной поддержки. В 2022 году льготы по налогу на автомобиль для инвалидов 2 группы совпадают со льготами для 1 группы. Это характерно для всех регионов.

Например, в Ленинградской области нет отдельной статьи по льготам для граждан с первой и второй степенью ограничений по здоровью. Снизить платеж можно по другим основаниям. Есть положения по отмене сбора инвалидам Великой Отечественной войны, а также гражданам, получившим инвалидность в результате ведения боевых действий (ст. 3 Закона №51-ОЗ от 22.11.02).

В Санкт-Петербурге инвалиды 2 группы имеют льготы по транспортному налогу, поскольку этот населенный пункт является самостоятельным субъектом РФ, и его власти приняли такое решение. В отличие от области, в Санкт-Петербурге обе категории граждан с ограниченными возможностями освобождены от уплаты автомобильного сбора с мощностью ТС до 150 л.с. (ст. 4-1 Закона Санкт-Петербурга № 487-53 от 04.11.02).

В Москве в 2022 году льготы для инвалидов 2 группы также представляют собой полное освобождение от платежа (пп 6 п. 1 ст 4 Закона №33 от 09.07.08).

В таблице представлены сведения по некоторым регионам.

| Регион | Размер льготы 2 гр. инв-ти | Примечание | Норма закона | Документы для налоговой |

|---|---|---|---|---|

| 47 Ленинградская область | 100% | Только инвалиды ВОВ, инвалиды боевых действий | с. 3 зак №51-ОЗ 22.11.02 | Удостоверения или справки, подтверждающей принадлежность к льготной категории, копия паспорта, копия ПТС |

| 78 г. Санкт Петербург | 100% | За одно ТС до 150 лош. сил включительно или с года выпуска которого прошло более 15 лет | с. 4-1 зак № 487-53 04.11.02 | Справка об инвалидности, в которой указывается группа и срок, на который она установлена |

| 01 Адыгея | 100% | В отношении одной единицы ТС из числа зарегистрированных за данным владельцем по его выбору. | п.1 с. 4 зак №106 28.12.02 | Заявление + справка об инвалидности |

| 21 Чувашия | 100% | На одно ТС по выбору. Не распространяется на легковые автомобили средней стоимостью свыше трех миллионов рублей. | ст. 33 зак №38 23.07.01 | Удостоверение, справка ВТЭК, справки и иные документы |

| 09 Карачаево- Черкесская Республика | 100% | Мотоциклы, мотороллеры и автомобили легковые до 250 л.с. вкл., а также грузовые автомобили 300 л.с. вкл. | пп 1е п. 2 с. зак 46-РЗ 27.11.02 | Удостоверение |

| 10 Карелия | 50% | По легк а/м до 250 л/с, мотоциклам и мотороллерам | с. 6 зак № 384-ЗРК 30.12.99 | Документы, подтверждающие право |

| 19 Хакассия | 100% | В отношении легковых автомобилей с мощностью двигателя до 150 л.с., грузовых автомобилей с мощностью двигателя до 80 л.с., мотоциклов (мотороллеров) с мощностью двигателя до 35 л/с. | с. 7 Закона № 66 25.11.02 | Пенсионное удостоверение по возрасту; копия справки медико-социальной экспертизы |

| 08 Калмыкия | 100% | Мотоколяски и автомобили с мощностью двигателя до 50 л/с. | с. 2 закона N 79-V-З 18.11.14 | Заявление и документы, подтверждающих факт установления инвалидности |

| 22 Алтайский край | 100% | Автомобили легковые с мощностью двигателя до 100 л/с. (до 73,55 кВт) вкл., а также на мотоциклы и мотороллеры с мощностью двигателя до 35 л/с (отечественные и стран СНГ до 45 л.с.) | П.1, 2 статьи 3 Закона № 66-ЗС 10.10.02 | Заявление + Документы, подтверждающие такое право |

Не следует забывать, что налоговая служба, определяя, когда инвалид 2 группы должен платить транспортный налог на авто, руководствуется имеющимися в её наличии бумагами. Важно своевременно принести подтверждающие документы инспектору.

Платят ли инвалиды 3 группы транспортный налог

Граждане с третьей степенью инвалидности могут жить полноценной жизнью с помощью специнструментов, лекарств, и при поддержке медиков. Они ограниченно трудоспособны, и лишь немногие регионы в 2022 году предоставляют освобождение от транспортного налога для инвалидов 3 группы.

В таблице представлено наличие или отсутствие прав на льготу по территориям.

| Регион | Размер льготы 3 гр. инв-ти | Примечание | Норма закона | Документы для налоговой |

|---|---|---|---|---|

| 02 Башкорстан | 100% | По мотоциклам, мотороллерам и автомобилям легковым с мощностью двигателя до 150 л/с вкл., а также по автомобилям грузовым, с более 10 лет, с мощностью двигателя до 250 л/с | Ст.3 зак № 365-з 27.11.02 | Справка ВТЭК |

| 04 Алтай | нет | – | Закон № 7-12 от 27.11.02 | – |

| 08 Калмыкия | 100% | По мотоколяскам и автомобилям с мощностью двигателя до 50 л.с. | Ст.2 зак № 79-V-З 18.11.14 | Заявление и документы, подтверждающие факт установления инвалидности |

| 14 Якутия | 100% | На одну единицу автотранспорта на выбор | П. 6 ст. 3 разд. III зак № 1231-З N 17-V 07.11.13 | Удостоверение, справка ВТЭК, паспорт гражданина РФ. |

| 15 Северная Осетия | нет | – | Закон № 45-РЗ 28.11.14 | – |

| 24 Красноярский край | 100% | На 1 ТС до 100 л/с. вкл. По ТС свыше 100 л/с. сбор уплачивается как разница между суммой а на данное ТС и суммой а на ТС мощностью 100 л.с. | пп 2 п. 1 ст. 4 зак № 3-676 08.11.07 | Удостоверение, справка ВТЭК |

| 07 Кабардино-Балкария | нет | – | Закон № 83-РЗ 28.11.02 | – |

| 77 г. Москва | нет | – | Закон № 33 09.07.08 | – |

Некоторые субъекты РФ, не выделяющие инвалидов 3 степени в перечне льготников, могут снижать платеж гражданам по основаниям наступления инвалидности. Например, предоставлять скидки инвалидам с детства, гражданам, пострадавшим в результате боевых действий или учений, испытаний ядерного оружия и др. Если человек подходит под указанные критерии, он может получить освобождение и с третьей группой.

Есть ли льготы по транспортному налогу для инвалидов 3 группы

Кроме полного освобождения от сбора, инвалид 3 группы может иметь некоторые льготы на транспортный налог. Некоторые территориальные власти позволяют частично уменьшить сумму платежа. Например, жители Подмосковья с третьей степенью инвалидности могут снизить платеж наполовину. Но такая форма льготирования не получила большого распространения.

В Москве и Московской области действуют разные нормативные акты. Лицам с ограничениями по здоровью 3 группы следует руководствоваться городским законом, а не областным. Муниципальный акт не предусматривает льготы гражданам данной категории.

Есть ли льготы по транспортному налогу для родителей детей-инвалидов

Последняя категория плательщиков — законные представители детей-инвалидов, встречается в списках на освобождение от налога нечасто. Лишь отдельные регионы сделали для этих граждан послабление. Некоторые из них представлены ниже.

| Регион | Размер льготы родителям, опекунам детей инвалидов | Примечание | Норма закона | Документы для налоговой |

|---|---|---|---|---|

| 12 Марий Эл | 50% | На легковые автомобили до 200 л.с. | П. 3 ст. 7 зак № 59-З от 27.10.11 | Документ подтверждающий право |

| 14 Якутия | 100% | В отношении одной единицы ТС | П. 2 ч. 8 ст. 2 зак №1231-З N 17-V от 07.11.13 | Удостоверение, справка ВТЭК, паспорт гражданина РФ, свидетельство о рождении ребенка – инвалида |

| 19 Хакассия | 100% | Гражданам, на иждивении которых находятся дети-инвалиды, страдающие нарушением функций опорно-двигательного аппарата и достигшие пятилетнего возраста на один объект по выбору | Ст. 7 зак № 66 от 25.11.02 | Копия свидетельства о рождении ребенка, копия справки медико-социальной экспертизы, справка от участкового врача с указанием диагноза заболевания ребенка. |

| 24 Красноярский край | 100% | На 1 ТС до 100 л.с. вкл. По автотранспорту свыше 100 л.с. уплачивается как разница между суммой а на данное ТС и суммой а на ТС мощностью 100 л.с. | Пп 2 п. 1 ст. 4 зак № 3-676 от 08.11.07 | Документ подтверждающий право |

| 47 Ленинградская область | 100% | Один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи ребенка-инвалида в возрасте до 18 лет, – за одно ТС (легковой а/м с мощностью двигателя не более 150 лошадиных сил), | Ст. 3 зак №51-ОЗ от 22.11.02 | Документы, подтверждающие принадлежность к льготной категории |

| 77 г. Москва | 100% | По одному ТС до 200 л.с. (включительно) и только одному из родителей | Пп 8 п. 1 ст 4 зак №33 от 09.07.08 | Заявление; паспорт гражданина РФ, выданного на имя налогоплательщика; свидетельство о рождении ребенка; справка установленного образца; сведения о втором родителе |

В большинстве территорий транспортный налог с ребенком-инвалидом платится в полном размере.

Транспортный налог для инвалидов 3 группы

Транспортный налог инвалидам 3 группы в 2022 году начисляется полностью только в некоторых регионах России, в остальных же – предоставляются определенные льготы на его уплату. Но перед тем, как предъявлять права на скидку человеку необходимо сначала поставить авто на учет в ГИБДД. И только после передачи инспекторами в ИФНС соответствующего заявления, подтверждающего право собственности на ТС, можно говорить о выплатах налоговых отчислений и предоставления скидок на них в рамках закона.

В 2022 году государством не были приняты льготы на уплату налоговых отчислений для инвалидов третьей группы. Но все права на их предоставление Правительство передало администрации субъектов РФ. То есть, если в рамках бюджета определенного региона появляется возможность снизить налоговые отчисления для лиц с ограниченными возможностями, то глава субъекта подписывает закон о частичном или полном освобождении их от уплаты налога на авто.

На какие ТС назначаются льготы для инвалидов третьей группы?

Инвалидам, как и всему остальному населению страны, ИФНС предоставляет перечень ТС, на которые могут быть назначены льготы на уплату транспортного налога. Среди них:

- Автомобили с мощностью двигателя менее 100 л. с.

- Машины, приобретенные за счет денежных средств, выделенных соцзащитой, и предоставленные в безвозмездную эксплуатацию лицу с ограниченными возможностями.

- Авто, которые оборудованы под потребности инвалида.

Каким образом оформляется налог на транспорт лицам с инвалидностью 3 группы?

Перед тем как ответить на вопрос о том, как предоставляются скидки на транспортный налог для инвалидов 3 группы, сначала необходимо понять, каким образом присваивается группа и в каких условиях обязан жить человек, чтобы не потерять этот статус.

Перед тем как ответить на вопрос о том, как предоставляются скидки на транспортный налог для инвалидов 3 группы, сначала необходимо понять, каким образом присваивается группа и в каких условиях обязан жить человек, чтобы не потерять этот статус.

3 группа инвалидности устанавливается исходя из результатов проведения медико-социальной экспертизы. Этот статус может быть присвоен только тем, у кого имеются серьезные отклонения в работе организма, которые не позволяют ему трудиться так же, как и здоровые люди.

3 группа инвалиду может быть присвоена на конкретный срок, по прошествии которого ему потребуется доказать свой статус, пройдя повторное медосвидетельствование. В результате этого статус будет либо подтвержден и продлен еще на один срок, либо снят.

Если медэкспертиза не выявила необратимой патологии организма, то человеку потребуется регулярно проходить новые осмотры, которые в дальнейшем подтвердят или же опровергнут статус. А так как, инвалидность третьей группы могут снять через год, то и льготы на транспортный налог устанавливаются на тот же период. Это значит, что скидки на налоговые отчисления предоставляются временно, пока удостоверение инвалида действительно.

При каких обстоятельствах налоги на ТС для инвалидов 3 группы не действуют?

В некоторых случаях даже лицам с ограниченными возможностями приходиться уплачивать транспортный налог без льгот. Этот момент зависит от региона регистрации собственника машины. Например, в Москве для инвалидов 3 группы льготы на налог ТС не предусматриваются. В области же скидка предоставляется в размере половины суммы налоговых отчислений. В других регионах величина льготы для людей с третьей группой инвалидности зависит от вида автомобиля и мощности его двигателя.

В ряде случаев автовладельцам с ограниченными возможностями, независимо от региона их проживания будет отказано в предоставлении скидки на транспортный налог, поскольку они:

- управляют ТС, двигатель которых мощнее 100 л. с.;

- имеют в собственности несколько машин;

- владеют авто стоимостью более 3 миллионов рублей.

Как осуществляется оформление налогов на ТС для лиц с инвалидностью 3 группы?

При определении размера налоговых отчислений на машину необходимо уделить внимание коэффициенту эксплуатации, который определяется соотношением стажа вождения к количеству месяцев в налоговом периоде. Для расчета этой суммы необходимо также знать базовую ставку региона, зависимую от периода управления авто на протяжении последних 12 месяцев и мощности двигателя. Как правило, сумма налога рассчитывается ИФНС автоматически, а на адрес плательщика приходит квитанция. К этим отчислениям останется лишь применить соответствующую льготу, чтобы получить итоговую сумму выплат.

При определении размера налоговых отчислений на машину необходимо уделить внимание коэффициенту эксплуатации, который определяется соотношением стажа вождения к количеству месяцев в налоговом периоде. Для расчета этой суммы необходимо также знать базовую ставку региона, зависимую от периода управления авто на протяжении последних 12 месяцев и мощности двигателя. Как правило, сумма налога рассчитывается ИФНС автоматически, а на адрес плательщика приходит квитанция. К этим отчислениям останется лишь применить соответствующую льготу, чтобы получить итоговую сумму выплат.

Однако оформить скидку можно только тогда, когда собственник ТС обратится в налоговую службу с заявлением и следующим пакетом документации:

- действующим паспортом РФ;

- данными из заключения медэкспертизы о присвоении статуса инвалидности;

- дополнительными документами;

- техническим паспортом на ТС.

Как правильно составить заявление на получение права на скидку по транспортному налогу инвалидам 3 группы?

Для того чтобы получить право на пользование льготой по транспортному налогу плательщику потребуется написать соответствующее заявление в ИФНС. К нему нужно будет приложить ксерокопии всех необходимых сопутствующих документов.

Формат заявления не утвержден властями РФ, поэтому составить его можно в произвольной форме. В шапке документа потребуется прописать, куда и кому он отправляется.

В самом тексте заявления следует указать данные авто, находящегося в собственности и подпадающего под льготы на транспортный налог. Примерный вариант готового заявления расположен на официальном сайте ИФНС. Составить его можно, как в текстовом формате, так и от руки. Подготовленный документ следует направить в налоговую службу по месту жительства посредством почты РФ или лично. При личном посещении ИФНС следует также взять с собой оригиналы и ксерокопии всех требующихся документов.

Правильно оформленные и своевременно отправленные бумаги дадут возможность лицу с ограниченными возможностями сэкономить денежные средства на уплате налога на ТС.

Куда необходимо оплачивать транспортный налог?

Если все-таки автомобильный налог начислен инвалиду третьей группы частично, то уплачивать его необходимо в региональное управление Федеральной Налоговой Службы. Владелец машины должен вносить денежные средства по счету на основании данных из квитанции. Все выплаты он обязан производить по месту регистрации. Налоговые уведомления с реквизитами собственнику ТС присылаются от налогового органа почтой или посредством электронной рассылки в личный кабинет налогоплательщика. Уплату транспортного налога следует осуществлять не позднее 1 декабря текущего года за предыдущий период, который соответствует 12 календарным месяцам.

Если все-таки автомобильный налог начислен инвалиду третьей группы частично, то уплачивать его необходимо в региональное управление Федеральной Налоговой Службы. Владелец машины должен вносить денежные средства по счету на основании данных из квитанции. Все выплаты он обязан производить по месту регистрации. Налоговые уведомления с реквизитами собственнику ТС присылаются от налогового органа почтой или посредством электронной рассылки в личный кабинет налогоплательщика. Уплату транспортного налога следует осуществлять не позднее 1 декабря текущего года за предыдущий период, который соответствует 12 календарным месяцам.

Характерные ошибки при оформлении льгот на транспортный налог

Ошибка №1: Лицо с инвалидностью третьей группы, зарегистрированное в Москве и управляющее авто, поставленное на учет в Екатеринбурге, требует выделения льгот на транспортный налог.

Комментарий: В этой ситуации субъект, на территории которого зарегистрировано транспортное средство, не имеет значения. Так как собственник машины проживает в Москве, скидки на автомобильный налог для инвалидов 3 группы не могут быть предоставлены.

Ошибка №2: Человек, имеющий инвалидность третьей группы, приобрел в собственность одновременно несколько автомобилей и требует скидку на транспортный налог для всех машин.

Комментарий: При владении сразу несколькими машинами можно получить льготу только на уплату транспортного налога по одному авто на выбор. Однако это возможно только в том случае, если ТС полностью подходит под все условия предоставления льгот.

Ответы на часто возникающие вопросы, касающиеся льгот на уплату транспортного налога инвалидам третьей группы

- Может ли администрация региона самостоятельно повысить основную ставку по налогу на ТС для того, чтобы даже с учетом всех скидок получать прибыль от собственника машины?

Несмотря на то, что власти субъектов РФ уполномочены менять ставки по налогам на авто, однако увеличивать основную ставку более чем в 10 раз они не могут по закону.

- Пойдет ли первый месяц постановки ТС на учет в ГИБДД и месяц его снятия с регистрации при расчете автомобильного налога?

Да, и тот, и другой период обязательно учтут при расчетах налога на транспорт.

Транспортный налог инвалидам в москве

Транспортный налог: льготы для инвалидов на специальных транспортных средствах.

Кроме того, что действие льготы или ее размер зависит от категории инвалидности, нужно учитывать, что распространяться она может не на все ТС. В регионах налоговые льготы, как правило, применяются для инвалидов — владельцев малолитражных авто.

На федеральном уровне от обложения транспортным налогом освобождены (пп. 2 п. 2 ст. 358 НК РФ):

- автомобили (мощностью двигателя до 100 л.с.), приобретенные/полученные с участием органа соцзащиты в установленном законом порядке;

- легковые авто, специально переоборудованные для использования инвалидом. Факт произведенного переоснащения должен быть указан в специальном документе на ТС. Следует принять во внимание, что на автомобиль, переоборудованный из обычного авто в частном порядке, без регистрации произведенных изменений налог начисляется в полном объеме.

Нормативное регулирование льгот по транспортному налогу

Налоги являются необходимым условием существования государства, поэтому обязанность платить налоги, закрепленная в статье 57 Конституции РФ, распространяется на всех налогоплательщиков в качестве безусловного требования государства.

В развитие конституционной нормы в статье 3 НК РФ предусмотрены основные принципы законодательства о налогах и сборах, а именно: всеобщности и равенства налогообложения.

Льготы для инвалидов по транспортному налогу

Льготы на федеральном уровне предусмотрены только для специально оборудованных для инвалидов ТС, для других ТС, используемых инвалидами регионы устанавливают сами. Размер льготы и условия предоставления также установлены законами субъектов.

Единой на территории РФ является форма заявления на налоговую льготу и она может быть заполнена на 3 налога:

- транспортный

- земельный

- на имущество физических лиц

Заявление на льготу по этим видам налогов сдается в ФНС лично, представителем, почтой, через сеть интернет.

Основными требованиями к заполнению заявления относятся:

- предоставляется один экземпляр (печать – односторонняя)

- сквозная нумерация с 1 листа (страница 001)

- при рукописном заполнении использовать чернила черного цвета

- ошибки и исправления не допускаются

- 1 поле – 1 показатель (кроме дат), заполняемый слева направо

- заглавные печатные буквы

- если нет данных – прочерк (прямая линия посередине)

Транспортный налог для инвалидов

Транспортный налог (ТН) – региональный вид сбора, которым облагаются средства передвижения. Его особенность состоит в том, что субъекты федерации самостоятельно устанавливают ставку, поэтому размер ставки ТН в разных областях свой.

Урезанная ставка на этот вид налога предоставляется:

- военным пенсионерам (участникам Великой Отечественной войны, получившим увечья и инвалидность);

- жителям Крайнего Севера;

- многодетным семьям;

- гражданам с ограниченными возможностями;

- ликвидаторам последствий аварии на Чернобыльской АЭС;

- узникам концентрационных лагерей;

- официальным представителям детей-инвалидов.

1 группы

Граждане с этой степенью инвалидности больше других нуждаются в помощи и имеют значительные послабления и вычеты. Почти все субъекты федерации предоставляют лицам с I гр. стопроцентное освобождение от уплаты сбора.

Так в Москве и Московской области инвалиды 1 гр. в полном объеме освобождены от оплаты ТН на следующих условиях:

- наличие I или II гр.;

- мощность двигателя до двухсот лошадиных сил;

- распространяется на одно средство передвижения.

Но есть и исключения – Ленинградская и Омская области, на их территории налоговые послабления для инвалидов I гр. отсутствуют.

Правила оформления

Любая социальная помощь носит заявительный характер, при наличии права на уменьшение налогового платежа, нужно подать в ФНС все необходимые бумаги. Сделать это можно несколькими способами:

- Лично. При личном посещении ФНС есть возможность исправить ошибки, на месте узнать, что потребуется ещё донести;

- Почтой. При отправке почтой требуется соблюсти ряд условий:

- отправить заказным письмом;

- составить опись вложенных бумаг и справок;

- запросить уведомление о вручении адресату.

Факт: Отправка почтой потребует составление описи всех отправляемых документов, так как без наличия составленной описи их не примут.

- Через личный интернет-кабинет. Нужно зарегистрировать личный кабинет на официальном портале ФНС и загрузить сканы всего необходимого. Здесь же можно будет узнать официальный ответ.

Как инвалиды платят транспортный налог если авто превышает л с

Автомобили, которые не облагаются транспортным налогом, размер льгот

Ответ на вопрос, какие машины в РФ не облагаются транспортным налогом, зависит от наличия льгот.Например, на уровне РФ есть льгота для транспорта с массой больше 12 тонн, зарегистрированного в системе «Платон». Для подтверждения предъявляются квитанции, чеки об оплате. Местные власти определяют свои льготы.Совет. Если вас интересуют авто, облагающиеся сбором, зайдите на сайт ФНС.

Вам нужен сервис о ставках налога.Заполните форму.Для жителей столицы действует Закон Москвы «О транспортном налоге».

Мощность меньше 70 л.с.

Инвалиды 1-й группы

Первую группу инвалидности дают только людям с полной потерей трудоспособности.

Как правило, инвалид 1-й группы не может самостоятельно обслуживать себя и ему требуется специальная круглосуточная помощь.

При этом закон не запрещает оформлять права собственности на имущество на нетрудоспособного человека. В большинстве регионов инвалиды первой группы полностью освобождены от уплаты налога на транспорт.

В каких регионах установлены льготы по транспортному налогу инвалидам II группы

Большинство региональных властей материально поддерживают нетрудоспособных людей 2 категории, во многих из них оплачивать налог на транспорт определенного типа и мощностью двигателя совсем не нужно, но если обязательные требования к автотранспорту не соблюдаются, то региональный льготник может получить некие послабления.

Власти следующих регионов не производят налоговое начисление на транспорт лицам, имеющим инвалидность 2 категории, то есть освобождают их от уплаты транспортного налога:

- Москвы и области,

- С-Петербурга,

- Владимира,

- Вологды,

- Иркутска и области,

- Свердловска и области,

- Республики Дагестан,

- Республики Башкортостан,

- Ставропольского края,

- Воронежа и области,

- Ростова и области,

- Челябинска и области.

Внимание! Но подлежат освобождению только установленные властями определенные виды автотранспортных средств, с предельно допустимыми показателями по мощности двигателя.

На какие машины распространена льгота

Власти каждого субъекта Федерации имеют возможность самостоятельно устанавливать типы автомобилей, в отношении которых будет действовать льготный транспортный налог для инвалидов 2 группы в 2022 году:

- В Краснодарском крае отменен полностью транспортный налог, если инвалид владеет:

- легковым автотранспортным средством с двигателем не мощнее 150 лошадиных сил;

- моторной лодкой до 20 л, сил мощностью;

- легкомоторное транспортное средство передвижения с мотором, не превышающим показатель в 35л. с.

- В Липецкой области освобождение получают льготники только на 1 вид транспорта.

- В Воронеже отдельный закон для инвалидов отсутствует, но можно не уплачивать взнос, если во владении находится авто с мощностью мотора не выше 100 л.с. и не старше 25 лет.

- По Новосибирску освобождение получают на 1 ТС.

- Архангельск: сумма льготы составляет 980 руб.

- В Ярославле и области установлено полное освобождение от налога инвалидам, если она сала результатом производственной травмы или армейской службы.

- Чечня: у инвалида должен быть автомобиль с мотором не мощнее 150 л.с.

- В Краснодаре – ТС должно быть не мощнее 100 л.с.

- Мурманские власти никаких льгот не предоставляют.

- В Ингушской республике действует освобождение на транспорт, с двигателем в 90 л.с. при условии, что его выпустили после 1994 года.

- В Астрахани и области действуют льготы в отношении таких видов автотранспорта:

- легкового автомобиля с двигателем до 100 л.с.;

- легкомоторных средств передвижения до 40 л.с. мощностью;

- моторного речного средства передвижения до 30 л.с. мощностью.

В Твери инвалидам 2 группы власти предоставили 50% скидку на отдельные марки транспорта. Среди них УАЗ, ГАЗ, ВАЗ, Москвич, Таврия, Ока, ИЖ, Запорожец, но их возраст должен превышать 7 лет.

Как и где оформить

Автоматически налоговая инспекция льготное налогообложение не предоставляет, оно имеет заявительный характер. Поэтому, если вам присвоен статус инвалида 2 группы, необходимо обратиться в налоговую инспекцию по своему постоянному месту проживания с комплектом необходимой документации.

Передать ходатайство можно путем личного посещения. Хотя этот способ весьма затруднителен для лиц с ограниченными возможностями. Проще сделать это через отправку заказного почтового сообщения. Можно направить просьбу через ЛК налогоплательщика на сайте ФНС. Также можно заявить о своих льготах через многофункциональный центр по месту пребывания гражданина. Независимо от его постоянной регистрации по определенному адресу.

Предварительно можно самостоятельно рассчитать сумму транспортного налога.

Сам расчет следует делать по формуле:

НС х МД х В = СН

- НС – это сумма налога,

- МД – мощность двигателя, указанного в сопроводительных документах на авто,

- МА – наименование марки и модели авто,

- В – срок владения автотранспортом.

В личном кабинете налогоплательщика есть удобная программа, которую можно скачать и установить на свой компьютер. Она поможет детально и правильно рассчитать сумму налогообложения, выбрать нужную налоговую инспекцию, установить коды, которые применяют для подачи декларации. Вы сможете в отдельном поле указать имеющиеся у вас льготы, сослаться на выданное социальной защитой удостоверение, его дату выдачи и орган, где оно было оформлено.

Внимательно! Внимательно изучите написанный бланк, и если найдете ошибки, программа укажет на недочеты, и предложит вариант для исправления.

Льготы по транспортному налогу в Москве и регионе

Для владельцев дорогих автомобилей, автобусов и других транспортных средств есть хорошие новости. В этом году они смогут сэкономить, благодаря фактически новым ставкам по транспортному налогу. С 1 января снижается до минимального предела коэффициент, по которому будут рассчитывать налог с авто стоимостью от 3 до 5 миллионов рублей. Обновленное налогообложение приятно порадует и пенсионеров. Они получат скидку до 20-40%. Льготы по транспортному налогу в Москве определены правительством столицы. Самостоятельно рассчитать льготу по налогу можно на странице https://www.mos.ru/otvet-dengi/kak-rasschityvaetsya-transportnyy-nalog/

Что такое транспортный налог

Этот обязательный сбор в государственную казну России взимается с фактических владельцев всех транспортных средств. Он относится к числу региональных налогов. В соответствие с действующим федеральным законодательством его размер, сроки, период и порядок уплаты, как и формы отчетности, налоговые льготы по транспортному налогу в Москве устанавливаются органами местной власти. Объектом налогообложения признается такой транспорт:

- легковые автомобили;

- мотоциклы;

- гусеничная техника;

- моторные лодки, яхты, катера, парусные суда, гидроциклы;

- мотороллеры;

- снегоходы, мотосани;

- автобусы;

- самолеты, вертолеты;

- теплоходы.

Налогом облагаются все самоходные машины, механизмы на пневматическом ходу, воздушные транспортные средства, регистрация которых осуществлялась в установленном порядке в соответствие с действующим законодательством РФ. Его ставки зависят от таких критериев, как:

- тяга реактивного двигателя или мощность мотора;

- категория и габариты технического средства;

- лошадиные силы двигателя.

Ставки могут увеличиваться и уменьшаться определенными законами РФ, но не больше, чем в 10 раз. При первичной регистрации налог взимается как с нового, так и б/у транспорта. При вторичной регистрации взнос обязуются уплатить налогоплательщики, которые являются владельцами мотоциклов с объемом двигателя от 500 и более см3, легковых авто – до 1000 и более см3, грузовиков – от 8200 и более см3.

Калькулятор транспортного налога в любом регионе

Кто имеет льготы на транспортный налог в Москве

Налогоплательщикам, которые владеют легковыми авто, мощность двигателя которых составляет до 150 лошадиных сил включительно, ставки уменьшают. Другие льготы по транспортному налогу в Москве получают такие категории граждан:

- пенсионеры по стажу;

- ветераны, граждане, имеющие звание героев России, инвалиды Великой Отечественной войны ( 100% скидка предоставляется инвалидам первой группы и военным, участвующим в боевых действиях, при этом мощность авто не должна превышать 150 лошадиных сил);

- многодетные семьи, претендующие на скидку в размере от 50 до 100% освобождения от обязательных взносов, но только на одно авто;

- граждане, награжденные орденами;

- жены военнослужащих, погибших при исполнении служебных полномочий;

- ликвидаторы ЧАЭС и других атомных станций, работники, служащие в зонах радиоактивной опасности;

- частные и муниципальные государственные учреждения, специализирующиеся на поддержке и обеспечении социально незащищенных категорий населения, перевозке пенсионеров и инвалидов.

Перечисленные категории граждан могут расширяться и сокращаться, это во многом зависит от конкретного города, региона или края. Список лиц, которые могут рассчитывать на скидки, ежегодно определяется органами местного самоуправления. Льготы на транспортный налог для пенсионеров самые распространенные. Их размер зависит от года выпуска, страны-производителя авто, города проживания заявителя.

Льготы по транспортному налогу в Москве и регионе

Если гражданин — льготник, размер государственной пошлины, который он обязуется уплатить, рассчитывается сначала без учета скидки. Формула для расчета транспортного налога состоит из следующих компонентов:

- налогооблагаемая база или стоимость транспорта (чем она выше, тем больше пошлина);

- налоговая ставка (ее стандартный показатель – 13%, для каждого конкретного субъекта РФ она определяется индивидуально);

- срок владения транспортным средством (этот период определяет, насколько часто гражданин производит процедуру продажи имущества, чем меньше число продаж, тем ниже сумма налога);

- повышающий коэффициент (он во многом зависит от года выпуска авто и его стоимости).

После того, как сумма государственной пошлины в полном объеме рассчитана, гражданин должен подтвердить, что он льготник и имеет право на скидку или освобождение от взноса. Для этого он подает в соответствующие органы пакет документов, в который включены справки, удостоверения, ордера.

Льготы по транспортному налогу в Москве для пенсионеров

Все граждане, которые ушли на заслуженный отдых по возрасту и получающие пенсию, имеют льготы на транспортный налог. Если они владеют авто с мощностью двигателя до 100 лошадиных сил, от уплаты государственной пошлины их освобождают. В остальных случаях сумма взноса зависит от характеристик транспорта и рассчитывается индивидуально. Сбором облагаются только число лошадиных сил, превышающее 100.

Размер льготы пенсионерам по транспортному налогу в 2018 году увеличился. Ставка составляет 5 – 25 рублей. Она зависит от региона. Кроме этого, имеют место локальные льготы – налоговая ставка может повышаться или снижаться для разных категорий автолюбителей – ветеранов, инвалидов. Московским пенсионерам льгота на транспортный налог в 2018 году не положена. Им придется заплатить за каждую лошадиную силу свыше 70. Исключение – лица пенсионного возраста, которые являются членами многодетных семей.

Для инвалидов

Люди, которые имеют определенные физические ограничения могут быть полностью освобождены от уплаты государственной пошлины. Основные условия для получения этой льготы – владение транспортом, приспособленным для эксплуатации инвалидом, мощность которого составляет до 100 лошадиных сил. Скидки для лиц с инвалидностью в 2018 году предоставляются по всей России, их размер зависит от региона, в котором находится гражданин.

Льготы по транспортному налогу в Москве

В столице на определенные поощрения могут рассчитывать инвалиды 1, 2 группы. Гражданам пенсионного возраста налог платить придется только, если мощность двигателя их машины превышает 70 лошадиных сил. Льготы по транспортному налогу в Москве получают:

- организации, специализирующие на перевозке пассажиров;

- герои СССР, РФ, граждане, награжденные орденами;

- ветераны и инвалиды Великой Отечественной войны;

- ветераны и инвалиды боевых действий;

- попечители детей-инвалидов;

- малообеспеченные и многодетные семьи.

Льготы по транспортному налогу в Москве не распространяются на воздушные и водные транспортные средства, моторизированные сани, снегоходы. Ставки зависят от характеристик транспортных средств и колеблются в пределах от 7 до 2000 рублей за одну лошадиную силу. Скидки предоставляются в пределах от 25 до 100%. Чтобы их получить, гражданин обязуется подать соответствующий пакет документов, подтверждающий тот факт, что он относится к категории льготников.

Освобождение от транспортного налога

Не платить государственную пошлину могут такие категории граждан в Москве:

- перевозчики пассажиров;

- резиденты ОЭЗ ТВТ «Зеленоград»;

- владельцы легковых авто мощностью до 70 л.с.;

- многодетные дети;

- инвалиды и ветераны боевых действий;

- инвалиды 1 и 2 групп;

- опекуны недееспособных инвалидов;

- граждане, участвующие в ликвидации ядерных аварий.

2. в Санкт-Петербурге:

- герои труда, Советского Союза, РФ;

- кавалеры ордена Славы;

- ветераны и инвалиды боевых действий;

- инвалиды 1 и 2 группы, родители детей инвалидов;

- пенсионеры;

- вдовы погибших военнослужащих;

- многодетные родители.

Узнать, кто не обязан платить пошлину в определенном крае, регионе, городе, каждый человек может, изучив закон об автоналоге определенного региона. В нем указана информация о налоговых ставках, размере льгот, периоде и порядке уплаты пошлины.

Как оформить льготы на транспортный налог в Москве

Процедура состоит из трех основных этапов:

- Составление заявления (документ имеет произвольную форму, особых требований к нему нет, пример заявления можно посмотреть в отделении налоговой службы или на сайте органа).

- Сбор документов (их перечень зависит от того, к какой категории льготников человек относится);

- Передача документов в ИФНС (заявитель вправе лично принести заявление и пакет документов в налоговую инспекцию или отправить по электронной почте).

Куда обращаться для получения льготы по транспортному налогу в Москве

Гражданин обращается в налоговую инспекцию или другой уполномоченный региональный орган, оформляет заявление в двух экземплярах, предоставляет документы, подтверждающие право на получение скидки. Налоговики рекомендуют подавать документацию до первого мая. Уплата налога с учетом льгот производится до первого декабря. На рассмотрение предоставленного заявления и проверки документов налоговой инспекции требуется от 15 дней до 1 месяца.

Документы для получения льготы по транспортному налогу в Москве

Чтобы получить льготу по транспортному налогу в 2018 году, заявитель обязуется лично принести, или отправить по электронной почте в налоговую инспекцию:

- паспорт и нотариально заверенные копии всех его страниц;

- ИИН и его копию;

- пенсионное удостоверение (если заявитель — пенсионер);

- выписку, подтверждающую тот факт, что гражданину присвоена та или иная группа инвалидности;

- технический паспорт на транспорт, выданный в МВД, его копию;

- заявление, оформленное по образцу в установленном порядке;

- справка, подтверждающая тот факт, что гражданин является многодетным родителем;

- свидетельство о рождении всех детей.

В кодексе РФ указано: для получения льготы по транспортному налогу в 2018 году на законном основании гражданину потребуется сдать в налоговую инспекцию стандартный пакет документов. В него в обязательном порядке включен паспорт гражданина России, доверенность, если владелец самостоятельно не может оформить освобождение или скидку, технический паспорт на ТС, заявление с фамилией заявителя, имеющего право на льготу.