Возврат процентов при досрочном погашении кредита

Возврат переплаченных процентов при досрочном погашении кредита – возможность, о которой многие заемщики не осведомлены. Банковские учреждения также не упоминают об этом своим клиентам, потому разберемся в проблеме самостоятельно.

Возврат процентов при аннуитетных платежах

При оформлении ссуды указывается способ погашения: дифференцированный или аннуитетный. В первом случае предлагается выплата постепенно уменьшающимися частями, а во втором – равными. Если у клиента прописаны платежи аннуитетные, возврат процентов при досрочном погашении кредита следует запросить. Во втором случае переплаты не происходит, а потому и возвращать нечего.

Особенности расчета платежей

Чтобы понять причину переплаты, стоит разобраться, как происходит расчет при аннуитетном способе оплаты ссуды:

- На всю сумму займа начисляется процентная ставка.

- К величине ссуды прибавляются сумма процентов.

- Полученная величина разделяется на количество месяцев, на длительность которых подписан договор.

- Каждый месяц клиент оплачивает одинаковую величину.

Разовый платеж складывается из двух составляющих: основной долг и проценты. Чтобы уровнять платежи на весь период, в первые месяцы клиент платит небольшую часть по основному долгу и большую часть процентов, которые по факту к этому моменту еще не достигли таких размеров.

Поэтому, если заемщик вернет ссуду раньше срока, он обязан получить обратно проценты за срок до конца действия договора, ведь он их выплатил, хотя ссудой в это время уже пользоваться не будет.

Возврат процентов при досрочном погашении кредита

Разрешить досрочное погашение кредита и возврат процентов, если платежи аннуитетные, обязано любое учреждение по заявлению клиента. Конечно, они об этом умалчивают, а иногда находят и отговорки, чтобы не возвращать деньги. Если ваш банк в этом отказывает, стоит принять меры и обратиться в соответствующие инстанции. Это может быть общество по защите потребительских прав, Роспотребнадзор или суд. Чтобы выиграть дело, нужно сохранить копию договора, квитанции об уплате долга, справку об окончании взаимоотношений досрочно и копию заявления с полученным отказом о возврате процентов. Крупные и надежные учреждения всегда действуют в рамках закона и правомерные требования своих клиентов исполняют. Например, и досрочное погашение кредита в Сбербанке и возврат процентов клиенты осуществляют без проблем, что подтверждается их отзывами.

Правила возврата процентов при досрочном погашении кредита

Запрашивать возврат уплаченных процентов при досрочном погашении кредита, следует сразу же после окончания платежей.

Правила досрочного погашения кредита

Напомним правила выполнения этой досрочной процедуры:

- Уточнить актуальную сумму долга на текущий момент.

- Написать заявление с указанием даты и величины будущего платежа. Иногда банк требует уточнить способ оплаты и даже указать номер карточки.

- В заявленный день внести платеж. Важно заплатить сумму равную долгу вплоть до копеек. В противном случае счет закрыт не будет и потребуется проходить процедуру повторно.

- Посетить отделение и запросить справку об окончании кредитных обязательств.

Не забудьте взять справку об окончании кредитных обязательств, она понадобится для возврата уплаченных процентов при досрочном погашении кредита

Не забудьте взять справку об окончании кредитных обязательств, она понадобится для возврата уплаченных процентов при досрочном погашении кредита

Справка об окончании кредитных обязательств

Справка содержит информацию о ссуде: величина, срок, дата выплаты последнего платежа. Также отмечается, что ссудный счет клиента закрыт (его номер и дата закрытия) и ставится отписка об отсутствии претензий к заемщику со стороны кредитора. Выдается она обычно через несколько дней после подачи заявления. Некоторые учреждения готовы выдавать ее в этот же день.

О такой справке стоит побеспокоиться, даже если возврат процентов при досрочном погашении кредита не будет запрашиваться. Она выступает подтверждением отсутствия долга. Не секрет, что возможны технические сбои и иные неполадки. Если, к примеру, счет не будет закрыт или долг спишут не полностью, на него будут продолжать применяться проценты. Постепенно за отсутствие оплат автоматически начнут начисляться пеня и штрафы, в результате чего остаток с нескольких копеек может достичь весьма существенных размеров. Чтобы избежать любых неприятностей, стоит посетить кредитора и проверить, чтобы весь долг был погашен, а счет закрыт.

Процедура возврата процентов

Подавать на возврат процентов при досрочном погашении кредита заявление можно сразу по получению справки.

Заявление на возврат переплаченных процентов при досрочном погашении кредита можно подать сразу же после получения справки об окончании кредитных обязательств

Заявление на возврат переплаченных процентов при досрочном погашении кредита можно подать сразу же после получения справки об окончании кредитных обязательств

Заявление на возврат процентов

Следует запросить бланк у сотрудника. Если он откажется предоставить форму, аргументируя к примеру, отсутствием подобной процедуры в учреждении, следует написать его в свободной форме и добиться приема. При отказе принять заявление, можно обращаться к руководству отделения, угрожая подачей жалобы в органы надзора. Его обязаны принять. Но если это происходит по данному сценарию, сразу стоит заручиться копией своей заявки, на которой должна быть отметка принявшего его сотрудника и дата.

В самом заявлении нужно указать такую информацию:

- Фамилия, личные и паспортные данные заемщика.

- Номер и дата подписания кредитного договора.

- Общая величина ссуды, срок, ставка и иные параметры (берутся из договора).

- Дата и сумма выплаты досрочного платежа.

- Информация о закрытии ссуды.

- Номер счета или карточки, куда следует банку отправить сумму переплаты.

К заявлению нужно приложить копию договора и справку о закрытии ссудного счета. После передачи заявления, нужно уточнить дату перечисления. Обычно, процедура занимает несколько дней. Банк производит расчет и возвращает деньги.

Калькулятор

Чтобы проверить, насколько актуальна полученная сумма по возврату процентов при досрочном погашении кредита, калькулятор-онлайн на специализированных сайтах можно использовать. Такие сервисы, конечно, не дают 100%-ную гарантию результата, ведь они могут не учитывать некоторые нюансы конкретного банка. Но приблизительную сумму узнать с их помощью можно. Для этого достаточно вписать в калькулятор свои показатели:

- Общая сумма долга;

- Ставка;

- Срок взаимодействия по договору;

- Дата и величина досрочной выплаты.

Осуществим ли возврат процентов по ипотеке при досрочном погашении и как он делается?

Каждый человек мечтает о собственном жилье, где хозяином мог быть только он. Завести своё личное пространство (по крайней мере, в нашей стране) человеку со среднестатистическим ежемесячным доходом в 20 – 25 тыс.рублей очень сложно, можно сказать невозможно.

Тут остаётся один выход – залезть в долги к банку, оформив ипотеку. Не каждый на это решается, но обычно, охота пуще неволи. И вот кредитный договор уже у него в кармане. Договор и ярмо в виде ежемесячного платежа банку в погашении долга.

Ситуация «пахнет» не одним годом усердной работы и утягивания уже и так тугих поясов ещё потуже. В жизни бывают разные ситуации. Вот повезло: повышение по должности и в зарплате, а ещё может быть кому-то от родственников перепадёт наследство. Вот тогда жизнь и начинается: и ипотеку закрыть досрочно и ремонт доделать можно!

Но не все граждане знают юридические тонкости, от которых на душе может стать ещё радостней и теплей: оказывается, часть переплаченных денег можно вернуть обратно! Как можно вернуть выплаченные сверх меры проценты? Ответ далее.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Возможно ли такое?

Ответ: возможен. Если платежи аннуитетные (т.е.) и совершаются заёмщиком раз в месяц в одном и том же размере.

Согласно ст. 810 Гражданского Кодекса РФ гражданин имеет право погасить кредит досрочно (не за 15, а за 5 лет, допустим).

Согласно ст. 810 Гражданского Кодекса РФ гражданин имеет право погасить кредит досрочно (не за 15, а за 5 лет, допустим).

В связи с этим возникает дилемма: заёмщик не пользовался деньгами банка предполагаемый срок, следовательно, может вернуть свои деньги, которыми он гасил проценты банку досрочно. Ведь он погасил всю сумму, которую должен был по договору постепенно выплачивать в течение определённого отрезка времени.

Чем меньше это срок, тем меньше переплата банку по установленному проценту. Не секрет, что большую часть времени заёмщик выплачивает именно проценты банку, а не тело основного долга.

Такой документ как Информационное письмо Президиума Высшего арбитражного суда РФ от 13.09.2011 №147 («Обзор судебной практики разрешения споров, связанных с применением положений Гражданского Кодекса Российской Федерации о кредитном договоре» защищает права простого гражданина, обратившегося в банк за кредитом вернуть переплаченные ему же средства.

Необходимые условия

Для этого необходимо иметь официальное трудоустройство и добросовестно выплачивать страховые взносы, а работодателю заёмщика – налоги. Вернуть переплаченные банку денежные средства можно только за счёт работодателя. Т.о. человек, взявший займ на целевые нужды и выплачивающий его самостоятельно, имеет полное право рассчитывать на возмещение переплаты.

В каких случаях будут запреты со стороны банка?

Это является нарушением закона РФ «О защите прав потребителей», а именно ст. 16, а также п.2 ст. 809 ГК РФ. За это Банк, оперирующий таким договор можно привлечь к административной ответственности, написав простую жалобу в Роспотребнадзор по ст. 14.8 КоАП РФ.

Как же в таких случаях вернуть излишне уплаченное?

Заёмщик имеет право обратиться в банк с заявление о возвращении ему переплаченных средств по ипотечному кредиту.

Заёмщик имеет право обратиться в банк с заявление о возвращении ему переплаченных средств по ипотечному кредиту.

Если в течение 30 дней после отправления в банк вышеуказанного заявления (претензии) никакой реакции банка не последовало, в таком случае необходимо продолжить действовать через суд, направив иск в ближайшее отделение. При наличии указанных условий гражданин имеет право вернуть как минимум 50% от суммы претензии, указанной в заявлении банку.

Расчет

Если платёж аннуитетный, то ежемесячные выплаты имеют постоянную цифру расчёта. Сначала гасится процент банку, а затем уже сумма долга. Дифференцированный платёж отличается тем, что в разные части срока размер платы по кредиту также различный.

Расчет суммы излишне уплаченных процентов по кредиту можно сделать при помощи кредитного калькулятора онлайн. Чтобы посчитать сумму переплаты, необходимо найти для начала первое неизвестное – аннуитетный коэффициент, на котором будут строиться дальнейшие расчёты.

Формулы и пример

Вычислить аннуитетный коэффициент можно по такой формуле:

- П – коэффициент процентной ставки;

- С – срок выплат по кредиту (рассчитан в месяцах).

Рассчитав аннуитетный коэффициент, можно рассчитывать ежемесячный платеж по формуле:

- А – аннуитетный коэффициент;

- Р – сумма кредита.

Получив необходимые данные можно рассчитать полную стоимость кредита по формуле:

- С – срок выплат по кредиту;

- – ежемесячный платеж по кредиту.

Тогда уже можно смело вычислять величину переплаты, используя нехитрую формулу:

- S – сумма всех платежей по кредиту;

- Р – сумма кредита.

Например, человек взял ипотечный кредит на сумму 2 млн. 800 тыс. сроком на 10 лет под процентную ставку 12,9% годовых.

A = 0, 01 * (1+0,01) 120 / (1+0,01) 120 – 1 = 0,01*3,3 / 3,3 – 1= 0,033 / 2,3 = 0,01 E = 0, 01*2800000 = 28 000 руб.

S = 120*28000 = 3 360 000 руб.

RE = 3 360 000 – 2 800 000 = 560 000 руб.

Написание заявления

Правила составления

Для начала процесса подаётся заявление (письменная претензия), исполненное в полу-свободной форме, в письменном или печатном виде. К документу правильно будет прикрепить также копию договора и справку о закрытии ссудного счета.

Какие пункты содержатся?

В заявлении на возврат налога за проценты по ипотеке, которые являются излишне уплаченными, как правило, заполняются пункты:

В заявлении на возврат налога за проценты по ипотеке, которые являются излишне уплаченными, как правило, заполняются пункты:

- Наименование банка.

- Данные заемщика: ФИО, паспортные данные.

- Номер кредитного договора, дата его подписания.

- Общая величина ссуды, срок, ставка и иные параметры (берутся из договора).

- Дата окончательного расчёта с банком по кредиту.

- Размер излишне уплаченных процентов и их расчет.

- Номер счёта или карты, куда необходимо сделать возврат средств.

Куда подавать?

Претензия отправляется в то отделение банка, где заключался договор. Срок действия заявления равен 3 годам, за это время по закону заёмщику должны вернуть его деньги. Стоит отправить её либо заказным письмом либо передать работнику банка под роспись, это удостоверит факт передачи заёмщиком претензии банку.

Как быть, если вам отказали?

Если гражданин получает отказ в возврате переплаты, то это решение банка можно оспорить в судебном порядке.

Отказать банк может на основании условий подписанного сторонами ипотечного договора, о том, что возможность досрочного погашения кредита запрещена. Можно заметить, эта схема противоречит букве закона, а именно Закону о защите прав потребителя, ст.16.

Что предпринять, если это необоснованно?

В таком случае на банк нужно незамедлительно подавать иск в суд. Т.е. отказ банка и в этом случае будет неправомерным.

Процедура для суда будет следующая:

Желательно найти опытного юриста, который в курсе всех подводных камней и тонкостей бизнеса. Он поможет составить заявление с учётом самого притязательного взгляда и всевозможных «придирок» ответчика.

Желательно найти опытного юриста, который в курсе всех подводных камней и тонкостей бизнеса. Он поможет составить заявление с учётом самого притязательного взгляда и всевозможных «придирок» ответчика.- Затраты на юриста и судебные издержки лучше будет включить в иск. Если дело как говорится «выгорит», то все расходы проигравшая сторона должна будет возместить истцу.

- Подать заявление в ближайшее отделение суда.

- Все квитанции и чеки подготовительных расходов гражданина к суду необходимо будет также приложить к делу.

- Ответ банка на заявление/письмо заёмщика пойдут в общий пакет документов.

- Можно также потребовать возмещение неустойки от банка в размере 1/300 от суммы переплаты за каждый день «простоя», в том случае если учреждение отказалось возвращать переплаченные средства. В подавляющем большинстве случаев, судебные дела о взыскания с банка переплаты по кредиту заканчиваются победой заявителя. Кроме суда, с тем же пакетом документов можно обратиться в Роспотребнадзор или Общество по защите прав потребителей.

На то он и банк, чтобы брать или отдавать, а получать ещё больше. Но главное в этом деле стоять твёрдо на своей правой позиции. Бегать по инстанциям, писать заявления, собирать справки и документы. Помните, что в этом вопросе закон на вашей стороне. Зная закон, можно выиграть приз, о котором другие даже и не догадываются. Учите свои права и будьте здоровы!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

+7 (812) 425-63-64 (Санкт-Петербург)

Возврат излишне уплаченных процентов по кредиту при досрочном погашении

Главная » Банки и кредиты » Возврат излишне уплаченных процентов по кредиту при досрочном погашении

Можно ли вернуть процент по кредиту в Сбербанке при досрочном погашении

В одном из своих определений Верховный суд РФ уточнил, что исходя из норм, закрепленных в статье 809 Гражданского кодекса РФ, проценты по кредиту представляют собой плату за услуги банка по предоставлению заемных средств. Таким образом, гражданин не обязан оплачивать эти услуги за то время, когда фактически не пользовался этими услугами.

Внимание! Анализ практики показывает, что большая часть российских кредитных организаций применяет аннуитетные, то есть равные, платежи. Из-за этого при досрочном возвращении заемных средств происходит необоснованное обогащение кредитной организации, поскольку взята оплата за использование привлеченных денег за то время, когда эти деньги фактически не использовались лицом, получившим кредит.

Из вышеописанного определения Верховного суда РФ вытекает право лица, привлекшего заемные средства и досрочно возвратившего эти средства кредитной организации, вернуть часть денег, уплаченных в качестве процентов по кредиту.

Когда можно запросить возврат средств

Необходимо обратить внимание на временной промежуток, в течение которого клиент вправе обратиться в кредитную организацию с просьбой вернуть проценты при досрочном возвращении заемных средств.

В их число входят следующие пункты:

- применение дифференцированной схемы. Этот вариант предполагает, что в первой части временного периода, на который предоставлены заемные средства, гражданин для погашения займа вносит большее количество денежных средств по сравнению со второй частью этого периода. В этой ситуации процент будет незначительным;

- незадолго до окончания срока действия договора, в рамках которого были привлечены заемные денежные средства, деньги возвращены кредитной организации практически в полном объеме. До полного погашения займа гражданину остается сделать 2-3 платежа. В этой ситуации проценты, начисляемые за использование денежных средств, практически полностью выплачены, и оставшиеся платежи идут на погашение основной суммы долга. Возврат процентов можно потребовать, но размер этого возврата будет небольшим;

- заемные средства привлечены на короткий срок. К примеру, кредит получен на 4 месяца. В этой ситуации проценты распределяются почти в равных долях на весь период действия кредита. Требовать возврата процентов фактически бессмысленно.

Гражданину, прежде чем написать заявление с просьбой произвести возврат процентов, необходимо изучить график погашения кредита.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Проведение возврата

Давайте подробнее рассмотрим процедуру возврата процентов в ПАО «Сбербанк»:

- составить заявление о возврате процентов. С написанным заявлением обратиться в отделение банка не позднее, чем за 30 дней до даты планируемого погашения займа;

- произвести погашение кредита. Осуществить это действие следует до того момента, который указан в договоре, в рамках которого привлекались заемные средства;

- после того как кредит полностью выплачен, гражданину необходимо обратиться в отделение банка с просьбой выдать справку о том, что у этого гражданина отсутствует задолженность перед этой банковской организацией. Отметим, что эта справка предоставляется на безвозмездной основе;

- рассчитать сумму переплаченных процентов, используя для этого специальный калькулятор;

- составить и подать в кредитную организацию новое заявление с требованием вернуть излишне оплаченные в качестве процентов денежные средства.

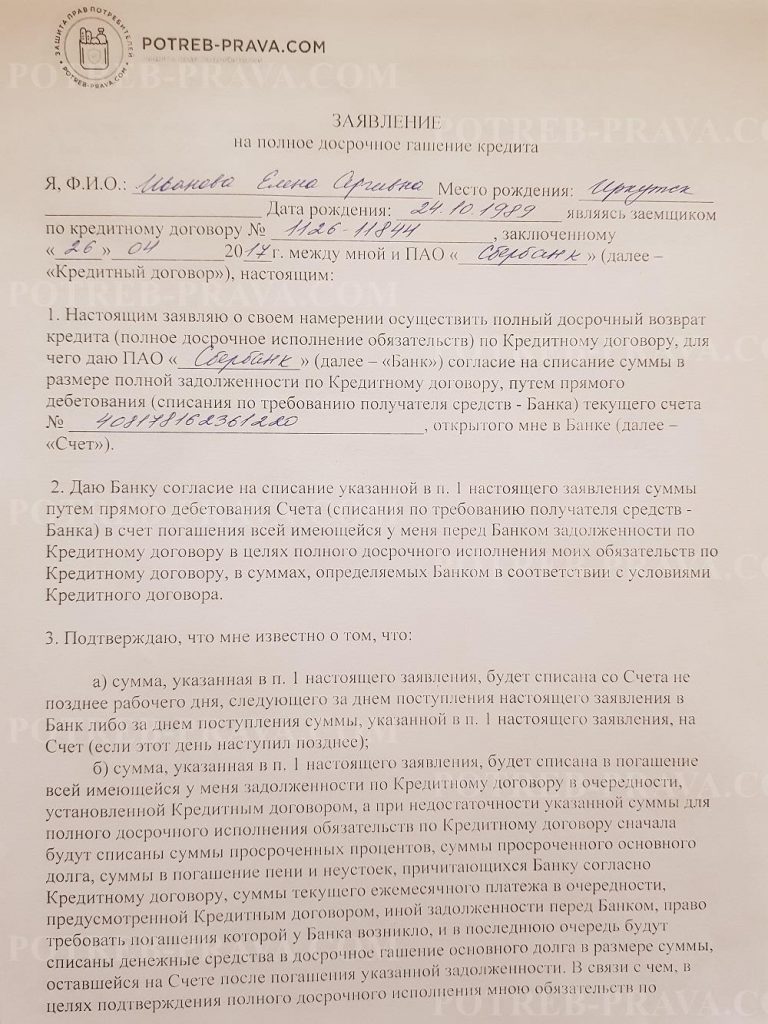

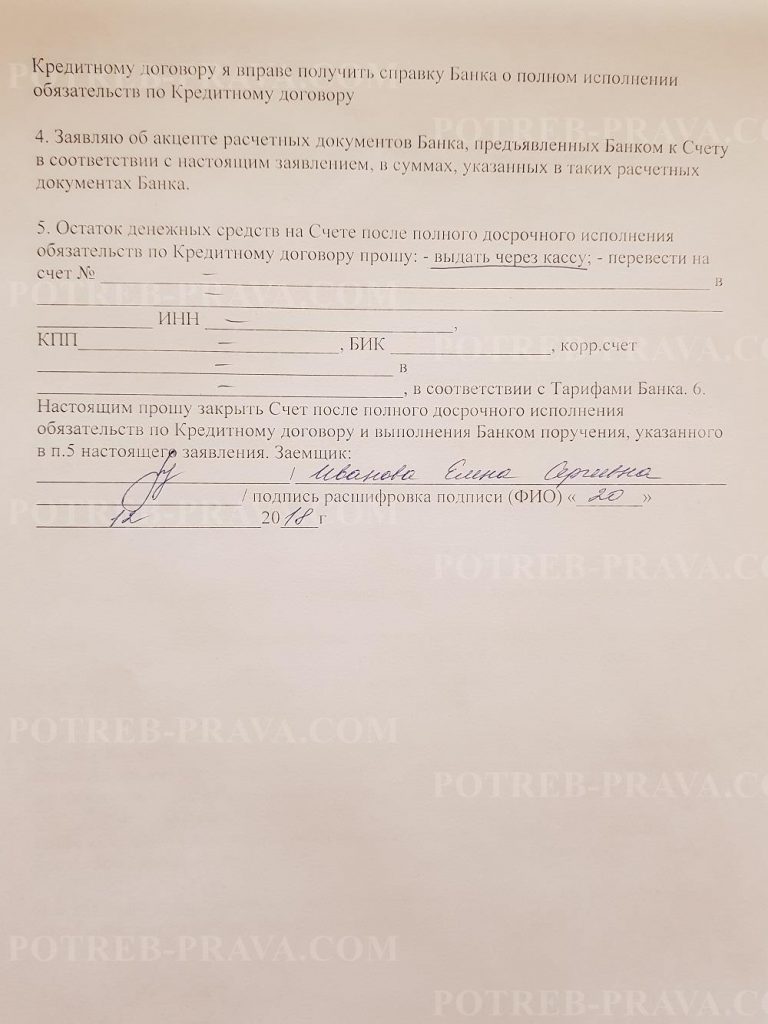

ВНИМАНИЕ! Посмотрите заполненный образец заявления на полное досрочное гашение кредита:

После того как все вышеперечисленные действия осуществлены, гражданину остается просто ждать поступления денежных средств на указанный в заявлении банковский счет. Отметим, что банк может отказаться осуществлять возврат.

В этой ситуации гражданину потребуется собрать необходимую документацию и обратиться в судебную инстанцию для защиты законных прав и интересов.

В качестве документации используется договор, в рамках которого предоставлялись заемные средства, и справка о том, что у гражданина отсутствует задолженность. Кроме того, потребуется документация, удостоверяющая личность гражданина.

Как экономить с кредитной картой, читайте тут.

Заявление на возврат процентов по кредиту при досрочном погашении

При оформлении любого займа в банке заемщик реально оценивает свои возможности и рассчитывает, что вернуть взятые деньги он сможет за год, два или пять лет. Но могут появиться новые источники дохода, человек может быть переведен на более оплачиваемую должность, может продать недвижимость, получить наследство. И когда появляются свободные деньги на досрочное погашение, заемщик вполне обоснованно может хотеть и требовать возврат в банке части процентов – никому не хочется переплачивать лишнее. Причем, если все сделать правильно, то часть денег действительно может подлежать возврату.

Заявление на возврат излишне уплаченных процентов по кредиту

Проценты по кредиту насчитываются двумя способами – аннуитетным и дифференцированным. Последний подразумевает начисление процентов лишь на остаток задолженности. Это значит, что при дифференцированном способе начисления сумма ежемесячного платежа уменьшается к концу срока выплаты. И если заемщик досрочно погашает ссуду в банке, то ставка применяется только на период фактического пользования заемными деньгами.

Совсем другой случай с займом, который подразумевает аннуитетный способ погашения. Ежемесячный платеж будет являться в таком случае одинаковым, то есть начисляться равнозначными суммами. И в его расчете присутствует часть от оплаты тела займа и часть процентной выплаты, изначально рассчитанной на всю сумму долга. Причем если взять распечатку выплаты платежей, то будет видно, что в первые месяцы потребитель оплачивает банку преимущественно проценты за пользование заемными средствами, а к окончанию срока большую часть ежемесячного платежа составляет уже тело займа.

Поэтому если потребительский или ипотечный кредит был оформлен аннуитетным способом (а в большинстве случаев банк начисляет именно так), тогда по собственной инициативе финансовое учреждение не будет возвращать переплату. И чтобы получить деньги, придется писать в банк заявление на перерасчет.

По потребительскому кредиту

Потребительский займ в банке может оформляться и на полгода, и на 5 лет. Соответственно, за этот срок заемщик может быстрее уплачивать всю сумму кредита. Но вернуть излишне выплаченные деньги можно только, если составить в банк заявление на возврат процентов по потребительскому кредиту, образец которого можно посмотреть на сайте.

Кроме этого заемщик имеет право вернуть страховку, если она была предусмотрена договором. Если с момента оформления страховки прошло меньше месяца, то вернуть можно полный взнос. Если же страховка оформлена до полугода назад, то можно вернуть 50% от суммы взносов.

По кредиту в Сбербанке

Законодательство РФ предусматривает порядок подачи в любом банке заявление на возврат процентов по кредиту в Сбербанке образец. Такое заявление в Сбербанке на пересчет подается за месяц до даты желаемого погашения займа. В тексте заявления на возврат излишне уплаченных денег указываются:

- персональные данные заемщика;

- номер кредитного договора;

- сумму к погашению;

- дату перечисления средств в банк;

- способ погашения – уплата наличными или же с банковского счета.

Если займ будет погашаться полностью, то желательно предварительно получить выписку из банка о точной сумме задолженности. В противном случае на счете могут остаться копейки долга, на которые могут пересчитывать деньги и даже начислять пеню. За короткий срок долг вырастет, и банк поставит перед своим клиентом очередное финансовое обязательство – заемщик снова будет должный платить деньги.

Как написать заявление на возврат процентов по кредиту?

При досрочном возврате кредита в банке заемщик вполне обосновано хочет вернуть часть выплаченных денег. Для этого пригодится образец заявления на возврат процентов по кредиту при досрочном погашении. Ведь если такое условие не прописано в договоре, то банк не отдаст средства по собственному желанию.

Разбираемся, как написать заявление на возмещение процентов, налога или страховки по ипотечному кредиту в банке. Форма документа предусматривает указание:

- личных данных заемщика;

- причин, почему он хочет досрочно погасить долг;

- просьбу выполнить перерасчет за то время, когда заемщик не пользуется средствами банка;

- экономический расчет – сколько денег оплачено фактически, сколько должно было получиться за фактический период кредитования, а также сумма переплаты.

Исковое заявление на возврат процентов по кредиту НДФЛ при покупке квартиры

Нередко возникают ситуации, когда банки отказывают заемщикам в пересчете. Но если на заявление на возврат уплаченных процентов по ипотечному кредиту не отреагировал банк, то его примет во внимание суд. Такое средство работает, если грамотно составить исковое заявление и заполнить бланк. Есть случаи судебной практики Верховного суда РФ, когда признается, что банк должен брать свой доход за тот период, когда человек пользуется заемными средствами. И заемщик не должен оплачивать деньги за то время, когда он ссудой не пользуется, то есть при досрочном погашении.

Главное в этой ситуации – не просто обращаться в суд, а сделать правильный расчет, чтобы показать переплаченные банку деньги. Сделать это можно при помощи грамотного экономиста. Или же самостоятельно при использовании онлайн-калькулятора. Только он должен не только показывать ежемесячную сумму платежа, но и давать расшифровку:

- какую часть в составе ежемесячной выплаты составляет тело займа;

- а сколько – оплаченные банку проценты.

Причем абсурдность оплаты этих денег за время, когда заемщик не пользуется средствами банка – не единственный довод. В заявлении можно показать, что при досрочном погашении сумма оплаченных процентов существенно повышает кредитную ставку. И это особенно хорошо видно при покупке квартиры – ведь ипотека оформляется лет на 20.

Например, заем брался под 10% годовых. Первые 2 года заемщик вносил платежи согласно графику – ежемесячными равными суммами. А затем получил возможность оплатить весь оставшийся долг. И если разбить сумму оплаченных сверх тела займа денег на фактическое время пользование кредитом, то окажется, что ссуда получена не под 10%, а, например, под 16% годовых. А это противоречит условиям договора. Такой аргумент также может повлиять на решение суда о пересчете уплаченных банку денег.

Возврат переплаченных процентов

Преимущества и недостатки.

Основное преимущество для заемщика в том, что он может значительно сэкономить на процентах, ведь основная составляющая ежемесячного платежа – это проценты по займу. Если оплата была внесена частично, то клиент также имеет преимущество в виде сниженного ежемесячного платежа или уменьшения срока кредитования.

Но у данной операции есть один существенный недостаток – данные о частичном или полном погашении кредита отображаются в кредитной истории клиента. Казалось бы, что это огромный плюс для заемщика, и тот факт, что он досрочно рассчитывается с кредитором свидетельствует о его финансовой ответственности. Но для банка это может стать поводом для отказа в кредитовании в будущем, потому что кредитор теряет свою прибыль, а значит, ему невыгодно выдавать займы слишком добропорядочным заемщикам.

Итак, пересчитываются ли проценты при досрочном погашении кредита? Да банк обязан сделать это по закону, в противном случае он нарушит права заемщика. В некоторых случаях, кстати, банк вправе потребовать досрочного погашения от заемщика самостоятельно, но это только тогда, когда заемщик не исполняет свои обязательства и допустил просрочки. И даже в этом случае кредитор обязан пересчитать процент за неиспользованный период, что он обязательно компенсирует штрафами и неустойками. Кстати, на заметку должникам, расторгнуть договор в одностороннем порядке может только суд.

Процедура возврата средств

После того, как заявление с прилагаемыми к нему документами передано сотрудникам банка, заемщик вправе ожидать положительного ответа финансового учреждения.

В случае согласия банка деньги перечисляются тем способом, который указывается заемщиком в заявлении.

Как осуществляется досрочное погашение кредита

Согласно пункту 4 статьи 809 Гражданского кодекса Российской Федерации в случае возврата досрочно суммы займа, предоставленного под проценты, заимодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части. Юридический адрес: ИНН/КПП: / р/с: ОГРН: в Телефон: , факс: к/с: , БИК: Сумма претензии: руб. ПРЕТЕНЗИЯ г. нами заключен кредитный договор № , согласно которому нам предоставлен кредит в сумме рублей на срок месяцев под % годовых, подлежащих выплате ежемесячно.

График погашения кредита при его равномерном погашении с точки зрения заемщика (если бы он брал кредит не на 12, а на 8 месяцев) представлен в табл. 2.

Чтобы понять причину переплаты, стоит разобраться, как происходит расчет при аннуитетном способе оплаты ссуды:

- На всю сумму займа начисляется процентная ставка.

- К величине ссуды прибавляются сумма процентов.

- Полученная величина разделяется на количество месяцев, на длительность которых подписан договор.

- Каждый месяц клиент оплачивает одинаковую величину.

Калькулятор досрочного погашения кредита позволит грамотно рассчитать размер средств, которые должны быть возвращены. Такой сервис есть на сайтах многих банков. Необходимо ввести сумму, срок, ставку, тип платежей, дату получения. После этого следует нажать кнопку «Рассчитать».

При этом не имеет значения, погашается досрочно обычный потребительский кредит или ипотека. Ознакомьтесь подробно со своим кредитным договором. В нем обязательно будет содержаться пункт на эту тему. Возможно, там будет прописано, что долг нельзя закрыть раньше 1, 3 или 4 месяцев, условия зависят от программы кредитования. Также нужно уведомить сотрудников банка о намерении досрочно погасить кредит за некоторое время. Обычно это месяц, три месяца или полгода. Ниже описан алгоритм действий при досрочном погашении ссуды.

Перерассчитываются ли проценты при досрочном погашении?

Чтобы понять, пересчитываются ли проценты при досрочном погашении кредита, необходимо сперва коснуться теории банковского дела.

Кредит — это возмездная выдача денежных средств на определенное договором время с обязательством вернуть всю ссуду. Процентная ставка устанавливает вознаграждение, передаваемое заемщиком своему кредитору по возмездному договору займа. Ставка привязана к сроку кредитования — как правило, ее указывают в процентах годовых (в МФО нередко практикуют другие сроки — ставка за день, неделю или месяц). Она выступает в роли ориентировочной величины, с помощью которой можно установить конкретную сумму вознаграждения кредитору.

Но платить клиент должен не за сам факт выдачи кредита, как можно было бы подумать, а за количество времени, в течение которого он пользовался кредитными деньгами. Отсюда следует, что пересчет процентов при досрочном погашении кредита должен проводиться в обязательном порядке. Если же выражаться еще более точно, то пересчитываться должна сумма переплаты, а вот процентная ставка останется на прежнем уровне. Нюансы же пересчета зависят от формата погашения — полное ли оно или же частичное.

Полное

Фактически, в таком случае проценты будут начислены только за период от последнего ежемесячного платежа и до момента полного погашения займа. И если в этом периоде всего пять дней, то и проценты должны быть рассчитаны за пять дней пользования займом.

Как происходит перерасчет?

Важную роль в этом играет не только период пользования ссудой, но также и формат ежемесячного платежа — аннуитетный или дифференцированный.

При дифференцированных платежах в размер ежемесячного платежа включается фиксированная сумма, погашающая тело кредита (основной долг). Поэтому проценты с каждым месяцем уменьшаются, т.к. с каждым платежом уменьшается база начисления переплаты. Так и получается, что в начале кредитования по дифференцированным платежам капает, к примеру, 40 000 рублей, а в конце — 25 000 рублей.

Как написать заявление на возврат процентов по кредиту?

При досрочном возврате кредита в банке заемщик вполне обосновано хочет вернуть часть выплаченных денег. Для этого пригодится образец заявления на возврат процентов по кредиту при досрочном погашении. Ведь если такое условие не прописано в договоре, то банк не отдаст средства по собственному желанию.

Разбираемся, как написать заявление на возмещение процентов, налога или страховки по ипотечному кредиту в банке. Форма документа предусматривает указание:

- личных данных заемщика;

- причин, почему он хочет досрочно погасить долг;

- просьбу выполнить перерасчет за то время, когда заемщик не пользуется средствами банка;

- экономический расчет – сколько денег оплачено фактически, сколько должно было получиться за фактический период кредитования, а также сумма переплаты.

Возврат потребительского кредита основные сведения

В отношении потребительского кредита законодатель конкретизирует отдельные ситуации с разными правилами досрочного возврата (ст. 11 закона «О потребительском кредите (займе)» от 21.12.2013 № 353-ФЗ, далее — закон «О потребкредите»). Так, в течение:

- 14 дней с момента получения кредита заемщик имеет право осуществить возврат потребительского кредита в полном объеме без предварительного информирования об этом кредитора.

- 30 дней с момента выдачи кредита заемщик может вернуть всю его сумму или часть досрочно без извещения кредитора (правило для ситуации, когда заемные средства были выданы для конкретных целей в соответствии с договором).

- Любого времени с момента выдачи кредита заемщик правомочен вернуть всю сумму кредита или его часть при условии предварительного уведомления об этом кредитора. При этом способ уведомления определяется соглашением сторон, срок уведомления — не позднее чем за 30 дней до возврата кредитных средств или их части, если менее продолжительный срок не регламентирован соглашением сторон.

При этом законодатель уточняет: допустимо включить в договор потребкредитования условие о том, что частичный возврат суммы займа может быть осуществлен только в дату очередного платежа по графику и при этом не позднее 30 дней с момента уведомления об этом кредитора.

Возврат процентов при аннуитетном кредитовании

Подавляющее большинство потребительских кредитов – это кредиты, выданные по аннуитетной системе. Что это значит? При такой системе кредитования размер взносов является фиксированным и не изменяется в течение всего срока погашения задолженности, а вот проценты за пользование кредитом начисляются на остаток задолженности по ссуде. Тут следует отметить, что размер взносов вначале всегда большой, а размер погашения основного долга – наоборот, незначительный. Поэтому, погашая такой кредит досрочно, заемщик переплачивает проценты за пользование кредитом, который он уже полностью выплатил и закрыл.

Поэтому получается, что в случае досрочного погашения заемщик переплачивает процентную сумму за само пользование кредитом.

Ст. 809 ГК РФ определяет проценты как плату за пользование заемщиком суммы, которая выдается в кредит. Следовательно, взимать проценты банк может за период от непосредственно оформления ссуды до момента ее полного возврата. Посему требовать от заемщика выплаты процентов за период, когда он не пользовался кредитом, банк не вправе.

Вернуть проценты по аннуитетному кредиту можно следующим образом:

- закрыть всю сумму в банковской кассе или через онлайн-сервис;

- обратиться по месту получения кредита в день наступления очередной выплаты, установленный кредитным договором;

- при полном погашении долга вас полностью освобождают от выплат;

- при частичном погашении долга учреждение пересчитывает график.

Существует и порядок возврата уплаченных процентов при дифференцированном кредитовании. Если заемщик хочет вернуть проценты при досрочном погашении дифференцированного кредитования, нужно:

- пополнить счет;

- обратиться по месту выдачи кредита в день назначенного платежа и заполнить все необходимые документы.

Как и в какой суд иск подавать

В случае если сумма иска превышает 50 000 рублей, то направлять этот иск следует в суд общей юрисдикции. Гражданин вправе самостоятельно определить: подавать иск в суд по месту своего проживания или по месту нахождения банковской организации, являющейся ответчиком.

Действующим законодательством Российской Федерации предусмотрены следующие способы подачи исковых заявлений:

- лично,

- законным представителем истца,

- с использованием курьерской службы,

- с использованием почтовой связи.

Гражданин самостоятельно выбирает способ подачи искового заявления в суд. Анализ практики показывает, что чаще всего исковые заявления подаются через канцелярию суда. При этом на экземпляре искового заявления, остающемся у гражданина, делается отметка о получении иска.

Отметим, что если интересы гражданина представляет законный представитель, то этот представитель должен иметь надлежаще оформленную доверенность, подтверждающую полномочия на совершение необходимых действий.

Важно! В случае если исковое заявление отправляется посредством почтовой связи, то необходимо использовать заказное отправление с описью вложений и уведомлением о вручении

Как рассчитать выгоду от досрочного погашения кредита: калькулятор

По сути, когда вам требуется досрочное погашение кредита, проценты по займу будут пересчитаны, а сумму выгоды вам оглашать не станут. Обычно так не делают. Хотя, вы можете и сами ее посмотреть по графику платежей. Достаточно сложить суммы оставшихся процентов и посмотреть, что у вас получится.

Заявление на возврат процентов

Следует запросить бланк у сотрудника. Если он откажется предоставить форму, аргументируя к примеру, отсутствием подобной процедуры в учреждении, следует написать его в свободной форме и добиться приема. При отказе принять заявление, можно обращаться к руководству отделения, угрожая подачей жалобы в органы надзора. Его обязаны принять. Но если это происходит по данному сценарию, сразу стоит заручиться копией своей заявки, на которой должна быть отметка принявшего его сотрудника и дата.

В самом заявлении нужно указать такую информацию:

- Фамилия, личные и паспортные данные заемщика.

- Номер и дата подписания кредитного договора.

- Общая величина ссуды, срок, ставка и иные параметры (берутся из договора).

- Дата и сумма выплаты досрочного платежа.

- Информация о закрытии ссуды.

- Номер счета или карточки, куда следует банку отправить сумму переплаты.

К заявлению нужно приложить копию договора и справку о закрытии ссудного счета. После передачи заявления, нужно уточнить дату перечисления. Обычно, процедура занимает несколько дней. Банк производит расчет и возвращает деньги.

Необоснованное обогащение

При досрочном погашении всего тела кредита необходимо вычислить разницу между:

- величиной переплаты заемщика за пользование кредитом (проценты) согласно договору;

- размером стоимости фактического пользования кредитом.

Возврат процентов при аннуитетных платежах

При оформлении ссуды указывается способ погашения: дифференцированный или аннуитетный. В первом случае предлагается выплата постепенно уменьшающимися частями, а во втором – равными. Если у клиента прописаны платежи аннуитетные, возврат процентов при досрочном погашении кредита следует запросить. Во втором случае переплаты не происходит, а потому и возвращать нечего.

Что такое аннуитет

Аннуитетный платеж — самый популярный вид расчета кредита как при кредитовании юридических лиц, так и физических лиц. Аннуитет – это равный по сумме ежемесячный внос для погашения задолженности по кредиту, который включает в себя как сумму основного долга, так и сумму начисленных процентов за кредит.

Особенность аннуитетных платежей в том, что в начале срока процентная часть выплат очень большая, а погашение основного долга (тела кредита) — маленькое. При кредитовании на длительный срок получается так, что если посмотреть платежи за первые несколько месяцев или даже лет, то они почти не уменьшают сумму основного долга. Практически все, что платит заемщик в это время – это проценты. Именно поэтому, если он захочет узнать сколько же из тела кредита он погасил, то будет неприятно удивлен, что он погашал преимущественно проценты, а долг не уменьшался.

Заявление на перерасчет процентов при досрочном погашении кредита образец

Заявление претензия на возврат процентов по кредиту

Представлен образец искового заявления, разработанный в МЦ «Адвокат Дигин, Воротников и партнеры» с требованием о возврате части процентов по кредиту, погашенному раньше срока. Согласно позиции Верховного Суда РФ заемщик имеет право на возврат переплаченных процентов по кредиту (займу) в случае досрочного прекращения обязательств перед кредитной организацией. Если уплата по договору предусматривает внесение долга равномерными платежами (аннуитет), то после полной выплаты основного платежа сумма, уплаченная за пользование денежными средствами кредитора, должна быть пересчитана. Определение ВС РФ мотивировано тем, что возврат переплаченных процентов по кредиту обусловлен надлежащим исполнением, а не расторжением договора. В силу положений закона о правах потребителей заемщик должен оплатить организации, оказавшей услугу плату в размере фактически понесенных ею расходов.

Опыт автора

Особенности подачи заявления на досрочное погашения кредита

Кредитуемый имеет право на досрочное погашение как полной суммы займа, так и ее части, если обратное не указано в кредитном договоре. Для этого достаточно написать заявление на досрочное погашение кредита по форме банка.

Следует помнить, что срок подачи должен быть не менее чем за день до желаемой даты погашения кредита. Чаще всего банки рассматриваю такие заявления в течение календарных суток, однако, согласно законодательству, имеют право увеличить период до тридцати дней.

Полное погашение

При полном досрочном погашении кредита необходимо рассчитать точную сумму. Для этого можно воспользоваться специальным калькулятором на сайте банка или же обратиться к специалисту в отделении.

В некоторых банках поступление на счет происходит только на следующий день, поэтому платеж следует делать на день ранее. Сразу после внесения платежа необходимо получить у сотрудника банка справку о закрытии кредита и отсутствии задолженности.

Подача заявления на полное погашение долга должна быть преждевременной, лучше за месяц, так как именно такой срок по закону кредитная организация может рассматривать его.

Частичное

При частичном досрочном погашении кредита уменьшается непосредственно основная сумма займа (тело кредита). В связи с чем производится перерасчет ежемесячных платежей и процентов по ним. В некоторых банках уже при подаче заявления предлагают внести сведения о желаемом способе перерасчета:

- Сумма долга равными долями делится на оставшееся по договору количество месяцев, что приводит к уменьшению суммы ежемесячного платежа.

- Ежемесячная сумма выплат не меняется. Это позволяет погасить кредит в более короткий, чем указано в договоре, срок.

Образец

Каждый банк предлагает заполнить свой типовой бланк (Подача заявления на досрочное погашение долга происходит непосредственно в отделение банка. Однако можно заполнить и онлайн такой вариант анкеты в некоторых крупных финансовых учреждениях).

В типовом заявлении необходимо указать следующую информацию:

- номер договора кредитования;

- точную дату осуществления платежа (не может совпадать с днем подачи заявления и не должна приходиться на нерабочий день);

- сумму погашения до копеек;

- счет, с которого будет произведена оплата (в банке при оформлении договора открывается лицевой счет клиента, на который и происходит зачисление средств, также это могут быть данные платежной/кредитной карты или счет в другом финансовом учреждении);

- данные, согласно удостоверению личности.

В таких крупных финансовых учреждениях как, например, Сбербанк, ВТБ Банк и Альфа-Банк заявление на досрочное погашение кредита оформляется преимущественно через личный онлайн-кабинет клиента. Рассмотрение такого заявления происходит в течение суток.

При отсутствии возможности воспользоваться интернет-банкингом, следует подойти в ближайшее отделение с паспортом и обратиться к свободному специалисту. Он поможет правильно оформить заявление и рассчитать необходимую сумму выплаты. Это занимает в среднем от 15 до 30 минут.

Скачать образец заявления можно тут.

Можно ли досрочно оплатить ссуду в Сбербанке

Кажущаяся простота выплаты долгов в банк раньше времени может ввести клиента в заблуждение и даже привлечь неприятности. Например, если заемщик заранее не уведомил банк о своих намерениях, то ему может грозить штраф внушительных размеров.

Досрочно оплатить ссуду в Сбербанке можно лишь при соблюдении определенных условий. Они заключаются в правильном подходе к делу, касающемся оформления согласно регламенту кредитора.

Поэтому правила досрочного погашения кредита в Сбербанке гласят, что осуществить это можно при наличии одного из следующих административных нормативов, установленных внутри банка:

- Прописать заранее в условиях договора займа, что клиент имеет право погасить долг раньше срока.

- Подать заявление в банк, если в договоре ничего не говорится про досрочное погашение долговых обязательств.

- Обязательно указать в договоре, либо заявлении, частичное или полное предполагается погашение долгового денежного обязательства.

- Уведомить сотрудников финансового учреждения за несколько дней до осуществления выплаты о том, что будет производиться полное или частичное погашение долга.

Прежде чем каждый из клиентов решится отдать все свои долги раньше условленного срока, ему следует внимательно изучить все нюансы займового договора. На случай, когда в содержании этого документа обговариваются условия раннего возврата долга, клиент может воспользоваться такими условиями беспрепятственно.

Только нужно заранее (примерно за 5 или 3 дня) предупредить своего заимодавца о своих намерениях. Самовольное осуществление такого акта, без каких-либо предварительных уведомлений банка, будет расцениваться как нарушение и может быть обложено дополнительными выплатами – штрафами, компенсациями, санкциями.

Если в договоре ничего не сказано ни о каких досрочных возвратах денежных средств, взятых в долг, тогда следует приблизительно за неделю до платежа прийти в банк и написать заявление.

Следует помнить о выгоде самого учреждения, которое ведет свою деятельность по своим схемам и за счет выдачи денежных сумм взаймы. Любому банку интересно как можно больше заработать на процентах, выплачиваемых клиентом.

Но если заемщик раньше срока отдает долги, то финансовое учреждение утрачивает возможность собственного заработка. Досрочный возврат кредита попросту не дает банку получать фиксированный равными долями доход.

Сбербанк имеет права устанавливать свои правила и порядки в отношении внеурочных возвратов по договору ссуды.

Другие банки иногда под различным предлогом, являющимся прикрытием не совсем законных действий кредиторов, стараются всячески вынудить клиентов досрочно не погашать свои займовые обязательства. Стоит отдать должное именно Сбербанку – он в отличие от других организаций не взимает с плательщика штраф, неустойку или пеню за такие выплаты, сделанные легально и по всем правилам.

Тем более, что те изменения, которые были внесены 29.06.15г. и вступили в правовую силу 01.07.15г., касающиеся закона №284-ФЗ от 19.10.11г. ст.1, говорят о полном праве граждан возвращать свои долги раньше срока. Вот почему, даже если договор ничего не говорит о такой возможности, клиент все равно может подавать заявление в банк с подобной просьбой.

Как вернуть страховку по кредиту Сбербанка. Образец заявления

Немного о страховке. Что такое страховка?

Под страховым полисом по кредиту следует понимать продукт. Он ничем не отличается от полиса на имущество по ОСАГО или автомобиль по КАСКО. Полис при ипотеке или кредите направлен на страхование жизни или здоровья заемщика, а также гарантирует банку, что кредитные обязательства будут выполнены в любом случае.

Какие виды есть?

Сбербанк, как и другие банки, пытается минимизировать риски невыплат, поэтому прибегает к принудительному страхованию жизни заемщика или его здоровья. Сбербанк предоставляет страховки на:

- получение инвалидности 1 группы;

- получение инвалидности 2 группы;

- смерть клиента;

- случаи порчи имущества;

- потеря работы;

- временная нетрудоспособность.

Обязательно ли приобретать страховку?

Страховой полис на квартиру приобретается обязательно при ипотеке. Добровольно в дополнение можно застраховать жизнь. При потребительских продуктах его можно не приобретать. Банк вправе отказать в кредите без объяснения причин или увеличить процентную ставку.

Сколько придется заплатить? Сроки действия полиса.

Важно запомнить, что срок страховки равен сроку кредитования. Если кредит на 60 месяцев, то и договор будет на 60 месяцев, но продлевать полис придется каждый год.

Сбербанк работает более чем с 30 партнерами. Также предлагает свои услуги через свою страховую компанию ООО «СК». Каждая фирма предоставляет свои тарифы и ставки. Сбербанк в первую очередь предложит клиенту свои услуги, а затем при отказе даст выбрать другую фирму.

Стоимость страховки зависит от суммы займа:

- страховка жизни – 0,3 – 4%;

- несчастных случае – 0,3 – 1%;

- страхование залогов – 0,7%;

- страхование на случай онкологических заболеваний – 0,1 – 1,7%.

Обычно «СК» предлагает несколько программ страхования и следующие ставки на 2022 год:

- Страхование жизни или здоровья, страхование от потери работы – 2,99%.

- Стандартное страхование здоровья и жизни – 1,99%.

- Самостоятельный выбор параметров страхования – 2,5%.

При займе в 2 млн. руб. страховка в 2,5 % обойдется клиенту в 50 тыс. руб. за год. При правильном подходе ее можно вернуть.

Желательно найти опытного юриста, который в курсе всех подводных камней и тонкостей бизнеса. Он поможет составить заявление с учётом самого притязательного взгляда и всевозможных «придирок» ответчика.

Желательно найти опытного юриста, который в курсе всех подводных камней и тонкостей бизнеса. Он поможет составить заявление с учётом самого притязательного взгляда и всевозможных «придирок» ответчика.